Notas: La puntuación sobre 5 se basa en la investigación que hemos realizado de cada roboadvisor, encontrarás más información en los análisis detallados de Hola inversión. En algunos robo advisors las comisiones pueden ser más bajas según el capital invertido, en la tabla se muestra la comisión media aplicada a la inversión mínima. Para conocer el detalle de cada comisión puedes dirigirte al análisis y opinión de cada uno de ellos. Las comisiones mostradas en la comparativa incluyen IVA y todos los costes asociados para ser lo más objetivo posible.

Contenidos

Comparativa de Robo advisors

Cada vez hay más robo advisors en España y es importante estudiarlos bien antes de dar el paso y elegir uno de ellos.

Por este motivo que hemos recopilado toda la información disponible creando el ranking de robo advisors más completo y que así puedas analizar, comparar y escoger el mejor para ti.

La comparativa incluye: Indexa Capital vs. Myinvestor vs. InbestMe vs. Finizens vs. Popcoin vs. Finanbest vs. ING vs. Openbank.

Si buscas más información sobre gestores automatizados, estás en la página perfecta. Sigue leyendo y te contamos más detalles sobre cada uno de ellos respondiendo a las preguntas clave que debes hacerte.

Si lo prefieres, también te dejamos este vídeo donde analizamos en detalle los 5 mejores:

🏆 ¿Cuál es el mejor robo advisor en 2024?

Responder a esta pregunta dependerá de tus preferencias y necesidades. Dicho esto, este año la mayoría de clientes se están decantando por los siguientes roboadvisors:

- Indexa Capital & Myinvestor: Cuentan con la mayor base de clientes.

- InbestMe: Destacan sus carteras ISR/ESG, así como las de ETFs.

Para puntuar y seleccionar a los roboadvisors hemos tenido en cuenta criterios como rentabilidad, diversificación, comisiones y capital gestionado, entre otros aspectos. Encontrarás el detalle del resultado visitando nuestros análisis específicos de cada uno de ellos.

Ten en cuenta que la elección de un robo advisor es una decisión muy personal que irá ligada a tus características y preferencias individuales. Al final, eres tú quien deberá tomar la decisión.

Y para ti, ¿cuál es el mejor robo advisor del momento? Déjanos tus opiniones y preguntas en los comentarios.

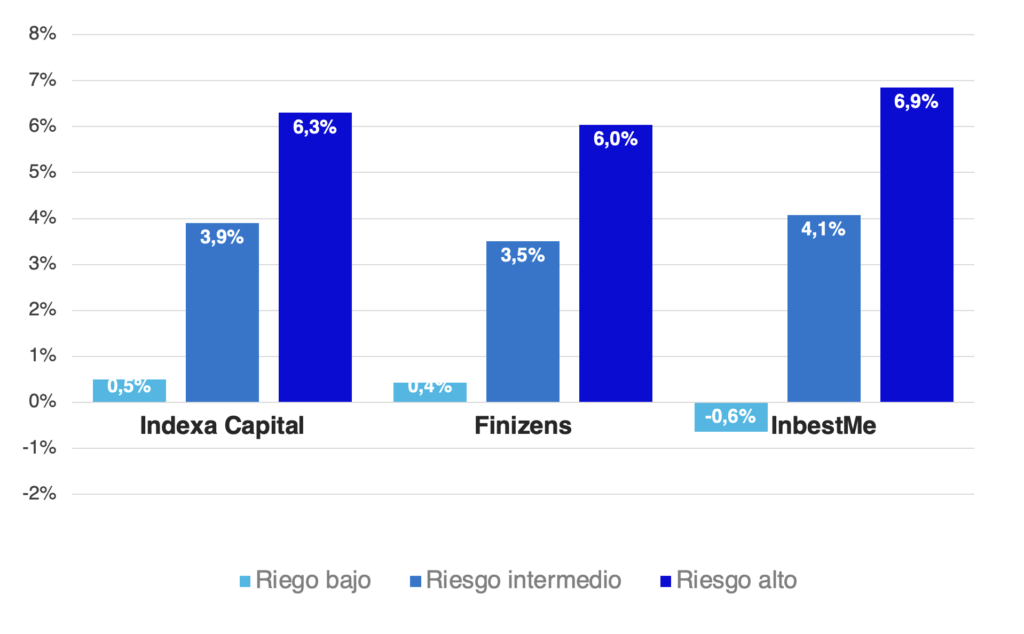

Rentabilidades de los Robo advisors

A continuación te mostramos la rentabilidad anual histórica de los últimos 7 años de los robo advisors que llevan más tiempo operando en España. Se muestran tres carteras tipo para simplificar la comparación:

Nota: Se muestran las rentabilidades anualizadas desde el 1/1/2016 hasta el 31/12/2022 para todos los casos. Datos actualizados en 2023 (pendiente de actualizar en 2024). Se ha eliminado Finanbest de la gráfica por falta de publicación de su rentabilidad histórica de 2022.

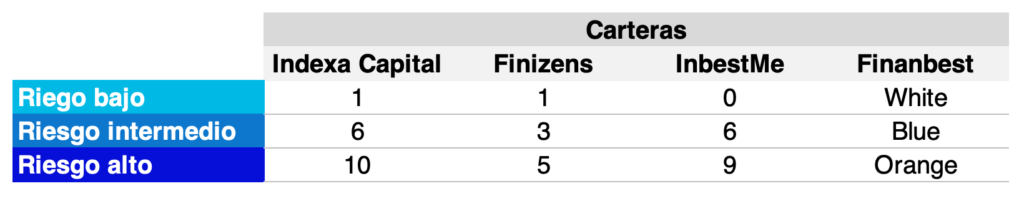

Ten en cuenta que las rentabilidades entre carteras de robo advisors no son del todo comparables debido a la diferencia de riesgo entre sus carteras. Estas son las carteras seleccionadas para cada caso:

Además, cabe recordar que rentabilidades históricas no garantizan resultados futuros y que, en general, una mayor rentabilidad también implica un mayor riesgo de perder dinero.

Resumen del Ranking de Robo advisors en España

🗓 Fundación: En 2015 por François Derbaix, Unai Asenjo y Ramón Blanco

💼 Gestoras: Vanguard

💶 Mínimo: 2.000€ (novedad 2024)

⚡️ Promoción: 15.000€ gratuitos el primer año

📌 Destaca: Roboadvisor con mayor número de clientes. Optimización de impuestos y servicio «Tu paga». También ofrece el seguro de vida más barato del mercado.

Indexa Capital

🗓 Fundación: En 2015 por Martin Huete, Giorgio Semenzato, Francisco Velazquez y Alfonso de León

💼 Gestoras: Vanguard, Blackrock y Amundi

💶 Mínimo: 1.000€

⚡️ Promoción: 12.000€ gratuitos el primer año

📌 Destaca: Disminuye las comisiones cada año que estés con ellos. Ofrece valoración gratuita de tu cartera. Sus carteras incluyen fondos REITs (inmuebles).

Finizens

🗓 Fundación: En 2017 por Jordi Mercader

💼 Gestoras: Vanguard, Blackrock y DWS

💶 Mínimo: 1.000€

⚡️ Promoción: 15.000€ gratuitos el primer año

📌 Destaca: Opción de invertir de forma socialmente responsable o con ETFs. Sus carteras incluyen fondos REITs (inmuebles). También ofrece cuenta remunerada con TAE variable.

InbestMe

🗓 Fundación: En 2020 por Andbank España

💼 Gestoras: Amundi, Vanguard y BlackRock

💶 Mínimo: 150€

⚡️ Promoción: Sin promoción

📌 Destaca: Ofrece las comisiones más bajas, otros servicios financieros (hipoteca, tarjeta, seguros…) y una cuenta de ahorro remunerada.

Myinvestor

🗓 Fundación: En 2016 por Asier Uribeechebarría

💼 Gestoras: Vanguard, Amundi y BlackRock

💶 Mínimo: 150€

📌 Destaca: Inversión híbrida, combinación de inversión pasiva y activa. Modelo de comisiones 100% a éxito.

Finanbest

📌 Novedad: Myinvestor adquiere Finanbest. Todos los clientes de Finanbest pasarán a formar parte de Myinvestor. En caso de querer abrir una nueva cuenta en Finanbest deberás hacerlo directamente en Myinvestor.

🗓 Fundación: En 2018 por Openbank

💼 Gestoras: BlackRock

💶 Mínimo: 500€

⚡️ Promoción: Sin promoción

📌 Destaca: Comodidad de utilizarlo si ya eres cliente de Openbank.

Openbank Wealth

🗓 Fundación: En 2019 por ING

💼 Gestoras: Amundi

💶 Mínimo: 500€

⚡️ Promoción: Sin promoción

📌 Destaca: Comodidad de utilizarlo si ya eres cliente de ING.

Carteras Naranja ING

Guía para elegir tu gestor automatizado

A continuación te mostramos en detalle las preguntas a modo de guía para complementar nuestro ranking y así poder encontrar el mejor robo advisor para ti.

¿Qué es un robo advisor?

Un robo advisor (o gestor automatizado) es una plataforma que te configura una cartera de inversión adaptada a tu perfil y la gestiona de forma automática, sin que tú tengas que hacer nada.

La palabra robo advisor proviene de robot y advisor (asesor en inglés), puesto que todo está configurado para que funcione en automático. Aún así, siempre tendrás un equipo de especialistas supervisando todo el proceso y revisando la cartera periódicamente.

¿Cómo funcionan los gestores automatizados?

Un robo advisor invierte por ti de forma automática de la siguiente manera:

A partir de un test, te selecciona la cartera adecuada para tu perfil. Esta cartera está compuesta de diferentes fondos de inversión, generalmente indexados.

Al depositar la cantidad a invertir, el gestor automatizado repartirá el dinero entre los fondos de tu cartera, según el peso que le toque a cada uno de ellos.

Con el paso del tiempo, esos porcentajes cambian por el diferente rendimiento de los fondos. Será entonces cuando el gestor automatizado reajuste automáticamente la cartera para volver a los porcentajes iniciales. A este proceso se le conoce como rebalanceo.

¿Son los gestores automatizados una buena inversión?

Los robo advisors son plataformas de inversión adecuadas para personas que quieran invertir de forma diversificada, con bajas comisiones y de forma automática.

Además, son inversiones con riesgo orientadas a largo plazo.

Mi opinión es que si cumples con estos requisitos y eres conocedor de los riesgos, los gestores automatizados pueden ser una buena inversión para ti.

Dicho esto, cada persona deberá valorar si es un vehículo de inversión adecuado y si puede asumir el riesgo que implica este tipo producto financiero. Por ejemplo, no tiene nada que ver la cartera conservadora con la más arriesgada.

¿Qué rentabilidad podré obtener?

La rentabilidad ofrecida por los robotadvisors en los últimos años está entre el 2 y el 8% anual según el nivel de riesgo asumido.

Estas rentabilidades son elevadas debido al buen comportamiento de los mercados y gracias a las bajas comisiones que la mayoría de gestores automatizados cobran a sus clientes.

En general, para hacer estimaciones a futuro preferimos asumir una rentabilidad del 5% aproximadamente a largo plazo para una cartera de un riesgo medio – alto. Ten en cuenta que la rentabilidad no está garantizada en ningún caso.

Personalmente no te recomiendo intentar buscar el robo advisor más rentable en el pasado ya que todos invierten en activos muy similares y las diferencias son pequeñas. Es mejor fijarse en las comisiones, las carteras y la confianza que te transmitan.

Roboadvisors con cuentas remuneradas

Actualmente tenemos 2 roboadvisors que ofrecen una cuenta o cartera de ahorro:

- InbestMe: Ofrece una «cartera ahorro» de fondos monetarios con rentabilidad variable esperada del 3,6% (TIR). Si los tipos de interés suben, el interés de la cuenta también subirá. El mínimo es de 1.000€ y no tiene máximo. Más información.

- Myinvestor: Ofrece una cuenta remunerada 2,5% TAE hasta 70.000€ (el primer año). Puedes lograr este interés indefinidamente si inviertes 300€ al mes en sus carteras indexadas (robo advisor), fondos o planes de pensiones de marca Myinvestor. Más información.

- Indexa Capital: Ofrece una cuenta para tu «colchón de seguridad» que consiste en invertir en un fondo monetario a corto plazo que permite obtener rentabilidad según los tipos de interés actuales.

¿Cómo invertir con un robo advisor?

Para invertir con un robo advisor deberás seguir los siguientes pasos:

- Elegir el mejor robo advisor para ti. Aprovecha para darte de alta con alguna promoción disponible.

- Hacer el test y conocer tu perfil de inversión.

- Revisar la cartera propuesta.

- Darte de alta de forma online.

- Ingresar, al menos, la cantidad mínima requerida.

¡Y ya está! Estarás invirtiendo de forma automática.

¿Cuáles son los robo advisors más populares?

En España, los gestores automatizados más populares son Indexa Capital y Finizens, ya que fueron los primeros en ofrecer este servicio en nuestro país y los que más clientes han captado, 69.000 y 20.000 respectivamente.

En el resto del mundo, los más populares son Betterment y Wealthfront. Fueron los pioneros en ofrece este servicio y a día de hoy gestionan miles de millones de dólares. Su contratación solo es posible desde Estados Unidos.

¿Cuánto dinero invertir en un robo advisor?

La cantidad a invertir dependerá de la capacidad de cada persona y de los ahorros que tenga acumulados. Recuerda que están pensado para invertir a largo plazo, es un capital que no deberías necesitar de forma inminente.

Para empezar, al menos deberás depositar el mínimo requerido para cada uno de ellos.

Los mínimos van desde los 150€ de Myinvestor, pasando por los 1.000€ de Finizens o Inbestme, hasta los 2.000€ en el caso de Indexa Capital.

Recuerda invertir solo el dinero que no necesites a corto plazo.

También puedes depositar una cantidad inferior en los robo advisors, pero hasta que no llegues al mínimo no empezará a invertir tu dinero.

¿En qué invierten los gestores automatizados?

Los robo advisors, o asesores automatizados, utilizan dos tipos de inversión distintas: los fondos de inversión y los ETFs.

En España, lo más habitual es que inviertan en fondos de inversión indexados, ya que ofrecen costes muy bajos, elevada diversificación y una fiscalidad más ventajosa.

¿Qué es un fondo indexado?

Un fondo indexado es un fondo de inversión que replica un índice. En lugar de que el gestor elija manualmente en qué invertir, el fondo indexado se dedica a comprar los activos que forman parte del índice y vender aquellos que salen.

En otras palabras, su objetivo es seguir el índice de la forma más fiel posible.

El índice más utilizado del mundo es el S&P 500, que incluye las 500 empresas cotizadas más grandes de Estados Unidos. Por otra parte, Vanguard es la gestora más famosa.

Históricamente los fondos indexados han obtenido un mejor rendimiento que el 80 – 90% de fondos de gestión activa, en gran medida por sus bajas comisiones y elevada diversificación (estudio).

Más información sobre fondos indexados

¿Es mejor un fondo indexado o un ETF?

Las principales diferencias son las siguientes:

- Los fondos indexados permiten ser traspasados sin pagar impuestos. Puedes mover el dinero de uno a otro sin tener que pasar por Hacienda. Solo pagarás cuando recuperes la inversión.

- Los ETFs permiten compras al instante, mientras que los fondos tardan varios días.

- Los fondos permiten operar sin pagar comisiones. Por contra, los ETFs funcionan como las acciones y hay que pagar una comisión al broker por cada transacción.

En general, los fondos indexados son mejores opciones para la mayoría de inversores en España.

Más información sobre fondos indexados vs ETFs

¿Es seguro invertir en un robo advisor?

Los robo advisors seleccionados son empresas autorizadas y supervisadas por la CNMV, con sede en España.

Además, están adheridos al Fondo de Garantía de Inversiones (FOGAIN) y al Fondo de Garantía de Depósitos (FGD), con un importe de hasta 100.000€ por titular (más información).

Por lo tanto, podemos afirmar que son empresas serias que deben pasar por una serie de procesos regulatorios para garantizar la seguridad del capital invertido.

Dicho esto, ten en cuenta que los gestores automatizados invierten en activos que sin una rentabilidad garantizada y que su valor puede variar. Por lo tanto, existe el riesgo de perder dinero.

Para tu tranquilidad, a continuación te dejamos el número de licencia correspondiente a cada uno de ellos:

Robo advisors independientes:

¿Es mejor invertir con un robo advisor o de forma manual?

Cada opción tiene sus ventajas y desventajas:

- Invertir con un robo advisor te permite olvidarte completamente de la gestión de la cartera. No es necesario tener conocimientos para crear la cartera ni dedicar tiempo a su reajuste periódico.

- Por contra, la cartera manual con fondos indexados necesita más tiempo y conocimientos pero permite ahorrarte las comisiones de gestión.

Para poner un ejemplo más claro:

El robo advisor es como contratar un servicio de limpieza doméstica (o un robot aspirador) y la cartera manual es como hacer la limpieza tú mismo.

Según tus conocimientos y preferencias personales será preferible contratar un gestor automatizado o hacerlo tú mismo con una cartera manual.

¿Qué es el rebalanceo de los gestores automatizados?

Una de las principales tareas de los gestores automatizados es el rebalanceo o reajuste automático de carteras. Rebalancear significa mover dinero de un fondo a otro para mantener la composición inicial de la cartera.

Por ejemplo:

Imagina que tu cartera tiene que estar compuesta por un 50% Renta Variable (acciones) y un 50% Renta Fija (bonos).

Al cabo de un año, la rentabilidad de la Renta Variable ha sido superior y ha ocasionado que su peso en la cartera aumente, provocando que su composición sea de 55% Renta Variable y 45% Renta Fija.

Rebalancear significaría traspasar ese 5% «sobrante» de Renta Variable hacia Renta Fija.

¿Por qué es importante rebalancear la cartera?

El rebalanceo es importante por dos motivos:

- Está demostrado que a largo plazo puede aumentar la rentabilidad total de la cartera: ya que se estará vendiendo «caro» y comprando «barato» para entendernos (estudio).

- Mantiene el nivel de riesgo inicial de la cartera.

En el ranking de roboadvisors, verás el porcentaje (%) a partir del cuál el robo advisor rebalanceará tu cartera y su periodicidad. Recuerda que tú no tendrás que hacer nada, todo estará automatizado.

¿En cuántos activos invierten?

Las carteras de los robo advisors suelen incluir entre 2 y 10 activos por cartera. Esta cifra dependerá del gestor automatizado y cartera elegida, pudiendo ser superior en algunos casos.

Si bien el número de activos puede dar una pista sobre el grado de diversificación de la cartera, deberemos ver qué activos la componen para saberlo realmente. En otras palabras, en qué zonas geográficas invierte y cuántos activos tienen los fondos que utilizan.

En general todos los gestores automatizados comparados tienen un nivel de diversificación muy elevado por lo que no hay de qué preocuparse.

¿Qué roboadvisors invierten de forma socialmente responsable (ISR)?

Los roboadvisors que, a día de hoy, ofrecen carteras sostenibles son los siguientes:

- InbestMe: Lleva años ofreciendo una opción de inversión socialmente responsable.

- Indexa Capital: Desde abril de 2022, Indexa ofrece a sus clientes una cartera con un sesgo ISR. Tendrás la opción de elegir las carteras ISR durante el test inicial.

¿Qué significa el número de carteras?

El número de carteras indica la cantidad de carteras disponibles para el inversor. Una vez hagas el test, el robo advisor te asignará la más adecuada del conjunto de sus opciones.

Cuantas más carteras tenga el asesor automatizado comparado, más opciones para elegir tendrás.

Desde Hola inversión preferimos aquellos gestores automatizados con un número de carteras más elevado ya que permiten ajustarse mejor al perfil y tolerancia al riesgo de cada inversor, así como ir migrando poco a poco a carteras más conservadoras a medida que nos acerquemos a la jubilación.

Aún asi, consideramos que los robo advisors comparados ofrecen suficientes carteras para el inversor medio.

¿Cuánto cuesta un robo advisor?

Los robo advisors tienen un coste total entre 0,28% y 0,80% al año sobre la cantidad invertida. Cada robo advisor tiene una tarifa diferente que detallamos en la comparativa. Además, esta comisión puede ser menor a medida que invirtamos más capital en la plataforma.

Para que te hagas una idea, una comisión de 0,60% supone 60€ al año por cada 10.000€ invertidos. Es un coste que se descuenta automáticamente del capital depositado y suele retirarse de la parte de «liquidez» (efectivo) de la cartera.

¿Qué comisiones incluye un robo advisor?

El coste de los gestores automatizados se suele dividir en:

- Comisión de gestión: Es la comisión propiamente del servicio. Es el coste de tener la gestión automática.

- Coste de los activos: Es el coste de los fondos o ETFs en los que invierte.

- Coste de custodia: Es el coste del banco que custodia tus inversiones. Donde realmente se encuentran tus inversiones.

La forma más objetiva de comprar costes es sumando todos los tipos de comisiones, tal y como hacemos en nuestra tabla comparativa.

¿Cuánto dinero gestionan los gestores automatizados?

Hoy en día los robo advisors españoles gestionan más de 2.000 millones de euros, liderado por Indexa Capital.

Si amplías la comparativa, encontrarás el apartado «Gestiona» donde especificamos el capital gestionado de aquellos gestores automatizados que comparten esta información.

¿Qué bancos ofrecen robo advisors?

Cada vez son más los bancos que ofrecen servicio tipo robo advisors a sus clientes. Los bancos que actualmente tienen un gestor automatizado son: ING, Bankinter (Popcoin), Openbank, BBVA, Andbank (Myinvestor) y La Caixa (Smart Money).

En la comparativa hemos incluido los que para nosotros son mejores opciones, tanto de gestores automatizados independientes como de bancarios.

¿Qué impuestos se pagan por invertir?

Si vives en España solo pagarás impuestos por las ganancias en el momento de retirar tu inversión. Es decir, si este año inviertes en un robo advisor pero mantienes tu inversión, no deberás pagar impuestos.

Si en el momento de retirar la inversión tienes ganancias (es decir, plusvalías), entonces sí que deberás pagar impuestos. El robo advisor te hará una retención del 19% y en la declaración de la Renta deberás tributar por una ganancia patrimonial.

Dicho esto, hay una excepción que debes conocer:

En el caso de tener que pagar Impuesto del Patrimonio podrías tener que tributar solo por el hecho de invertir en un gestor automatizado. Este impuesto solo lo pagan personas con un patrimonio elevado en ciertas comunidades autónomas de España.

Más información

Si después de leer los análisis y la comparación de robo advisors sigues teniendo dudas, te recomendamos que hagas el test de los gestores automatizados que más te convenzan y compares el resultado para saber qué cartera te ofrecen.

En ese momento podrás saber los activos que formarán tu cartera, el nivel de riesgo y sus costes. A partir de ahí podrás hablar directamente con ellos para resolver dudas, el servicio de atención al cliente suele ser muy profesional.

En caso de tener cualquier pregunta puedes contactarnos o dejar un comentario. Estaremos encantados de ayudarte.

Por último, recuerda que para activar las promociones deberás acceder a través de los enlaces presentes en la comparativa.

Nota: Esta web se financia gracias a los lectores. Cuando abres una cuenta con nuestros enlaces nos ayudas a seguir analizando y actualizando estas comparativas que hacemos de forma honesta para que puedas tomar la mejor decisión para ti y tu dinero.

Preguntas frecuentes

Para elegir el mejor robo advisor para ti deberás tener en cuenta: la inversión mínima para empezar, las comisiones, la estrategia de inversión y las opiniones de sus clientes.

Se trata de una decisión personal ya que no hay una opción mejor para todo el mundo.

Sí, puedes invertir en más de un gestor automatizado al mismo tiempo, pero no siempre es recomendable. El motivo es que algunos gestores automatizados invierten en los mismos fondos de inversión y esto puede complicar el pago de impuestos en el momento de retirar tu capital.

Si inviertes en más de un gestor automatizado asegúrate de no tener fondos duplicados con el mismo ISIN y, si lo haces, recuerda tenerlo presente en el momento de retirar tu capital para no incumplir la normativa fiscal (FIFO).

En estos momentos, el robo advisor con la inversión mínima más baja es Myinvestor. Permite invertir desde 150€. Por otra parte, tenemos a Finizens, InbestMe que permiten hacerlo desde 1.000€ e Indexa desde 2.000€.

Desde los enlaces de artículo podrás activar a las diferentes promociones. Desde estar 1 año sin comisiones a recibir 50€ como regalo de bienvenida. Cada gestor automatizado ofrece una promoción diferente.

Sí, la mayoría de gestores automatizados ofrecen la posibilidad de abrir una cuenta con más de un cotitular. Revisa nuestro análisis y opinión de cada uno de ellos para obtener más información.

Sí, aunque tu hijo/a sea menor de edad podrás invertir en su nombre en un robo advisor. Te recomendamos ponerte en contacto con ellos para saber el procedimiento a seguir.

Queremos ser 100% transparentes y honestos contigo por lo que queremos explicarte que:

- Algunos de los enlaces mostrados en esta página son de afiliación o publicidad, es decir, podríamos recibir un ingreso publicitario en el caso de que te abras la cuenta con ellos.

- Esto en ningún caso te perjudica. En la mayoría de ocasiones permite activar promociones con ventajas para ti.

- Estos ingresos nos ayudan a financiar este proyecto, a mantener la web y a actualizar recurrentemente los análisis para que siempre reflejen al realidad más actual.

- La existencia de estas colaboraciones no influye en nuestras opiniones sobre los servicios analizados donde siempre somos imparciales.

- Por último, solo aceptamos colaborar con servicios de máxima calidad, en los que realmente confiamos y donde nosotros mismo invertiríamos nuestros ahorros.

Desde este enlace podrás saber más sobre nosotros y este proyecto.

Esperamos ayudarte a tomar mejores decisiones financieras. Muchas gracias por leernos.

Muchas gracias, la verdad que me ha aclarado muchas cosas. En el caso de sistemas como el que tiene ING, me han quedado un par de dudas, por un lado, al ser un Fondo de Inversión y no una Gestión Discrecional, entendemos que no está sujeto a IVA en ciertas comisiones, y al mismo tiempo tengo entendido que algunos de los gastos de los Fondos son deducibles (no así los de las carteras de gestion discrecional, según dicta la CNMV). ¿Esto mejoraría de una forma indirecta estos costes que anuncian de 0.99% «todo incluido»?

Porque eso explicaría que realmente sean mejores que otros como Smart Money de Caixabank (Comisión 0.73%) u OpenBank (Comisión 0.85% o hasta 0.65% según aportes).

Es que de no existir estas ventajas con el Fondo Perfilado frente a los Roboadvisors, no entendería el sentido de un producto tan «caro», superado en costes por muy pocos Roboadvisors conocidos.

Saludos de un cliente encantado con ING y con ganas de probar estas Carteras.

Hola Guillem!! Tengo dudas de si elegir indexa o finizens. De indexa me convence que puedo invertir en fondos ISR si así sé que mi dinero no va a empresas con las qué no comulgo y cuyos valores son cuestionables (qué opinión tienes tú sobre esos fondos? Te quedas tranquilo invirtiendo en fondos indexados que no son ISR?).

De finizens me gusta las comisiones que tienen más bajas para cantidades que superen los 100k ( que es lo que invertiré); comisiones de 0’56 que bajan un 0’02 cada año hasta llegar a 0’36, pero no tienen sesgo ISR porque según ellos dan menos rentabilidad. Además en la cartera que me han propuesto han incluido un %de REITS y tengo entendido que haciendo esto se sobrepondera las inversiones en REITS puesto que los mismos fondos indexados diversificados y mundiales ya invierten implícitamente en REITS (estoy en lo cierto?) te lo escuché en el MDLF con Sergio Fernández.

Que me recomendarías Guillem??

Muchas gracias

Un abrazo!

Buenas , tengo una duda , si abro cuenta en Indexa capital con la intencion de invertir a largo plazo (+-10 años) pero por algun motivo , digamos que en el 5 año necesito el dinero ya sea parcial o total , puedo recuperarlo sin problemas ( penalizacion o similares) , gracias

Hola Ludo, efectivamente, en cualquier momento puedes retirar el capital de una cuenta de fondos de inversión de Indexa Capital sin penalización (lo mismo ocurre con cualquier otro roboadvisor y fondo de inversión). Solo habría una restricción de liquidez en los Planes de Pensiones por motivos legales.

Buenas tardes,

Quiero invertir 10.000€ en un fondo indexado. ¿Qué roboadvisor me recomiendas?

Muchas gracias

Hola Alfredo, con 10.000€ puedes invertir en cualquiera de los roboadvisors del ranking. A partir de ahí, al decisión es de cada uno según tus preferencias personales (p.ej si quieres o no quieres incluir REITs en la cartera).

Hola Guillem,

Estaba estudiando lo de los roboadvisors y me he encontrado con tu excelente comparativa, no me ha hecho falta leer más. Me estoy decantando por MyInvestor, pero hay algo que me echa para atrás, y es la aparente(es lo que quería preguntarte) limitación de no poder jugar con las aportaciones, me explico: te comprometes a aportar 150€ al mes, pero lo ideal, aparte de poder cambiar la cartera indexada (lo que sí parece haber opción), sería poder variar la suma dependiendo de los vaivenes de la renta variable y renta fija, por ejemplo, en un momento de imponente caída de mercado, no sólo cambiar a la más arriesgada sino también hacer una aportación mucho mayor. Mi duda es si sería posible hacer esto.

Muchas gracias por tu trabajo, ha sido un descubrimiento.

Hola Iñaki, los 150€ es la cantidad mínima para que se invierta el dinero en tu cuenta. A partir de aquí puedes invertir más si tienes la capacidad de hacerlo y lo consideras oportuno. Así que, en este sentido, no habría problema en hacer aportaciones extraordinarias superiores a 150€ (realmente no hay un límite máximo en las aportaciones). Un saludo y gracias por tu comentario.

Muy buenas!

Estoy entre invertir a traves del roboadvisor de Finizens o myinvestor. Soy novata en el tema y me surgen dudas:

¿Hay mucha diferencia de rentabilidad entre los mismos?

(no encuentro la rentabilidad de myinvestor)

Merece mucho mas la pena Finizens sabiendo que la comisión es mucho mas alta, del 0.65% al 0.43% de my investor.

Y el importe inicial 1000€ a 150€ de my investor

O quizas vale la pena por el servicio, rentabilidad u otros motivos.

Por otro lado que es mejor, si por ejemplo tengo 1000€ invertirlos de una vez, o hacer varias aportaciones de 200€?

Muchas gracias de antemano!

Hola Lorena, sí, puede haber diferencia de rentabilidad, aunque no debería ser excesiva. La cuestión es que de antemano es imposible de saber cuál será más rentable.

En cuanto a experiencia de usuario, Finizens es superior a Myinvestor. A partir de ahí, las otras características las deberás valorar tú personalmente.

En general, se suele recomendar empezar poco a poco (ej. 200€/mes en lugar de 1.000€ de golpe), aunque es probable que sea más rentable hacerlo de golpe. Ambas opciones pueden ser válidas dependiendo de tu perfil de inversión y tolerancia al riesgo.

Un saludo y mucha suerte.

Bon día Guillen; llevo casi 4 años invirtiendo en fondos indexados y estoy muy contento. En su día empece con Indexa posteriormente y con el objetivo de diversificar el riego al mismo tiempo tb empecé en Finizens. Cuando hablo de riesgo me refiero a que la entidad que custodia el dinero quiebre…con el FOGAIN tiene a hasta 100k cubiertos independientemente que ambos tienen al mismo banco detrás INVERSIS pero entiendo que al ser dos cuentas distintas e independientes me cubre más parte de mis ahorros. Ahora me estoy planteando abrir con INBESTME ISR para “volver” a reducir el riesgo de quiebra del banco depositario que en este caso es GVC… donde te cubren 100k. Te parece un absurdo lo que hago ?? Es correcto que aunque sea una misma persona física el FOGAIN te cubre en 3 cuentas distintas?

Hola Jorge, es una cuestión muy personal. Hay personas que tienen millones de euros invertidos en un mismo roboadvisor y no les preocupa el FOGAIN. Lo cierto es que el riesgo es extremadamente bajo siendo entidades con un elevado % de solvencia y, aún así, el FOGAIN (también el FGD) cubren solo HASTA 100.000€, así que tampoco te garantiza que te cubran los 100.000€ de forma completa. Así pues, personalmente te diría que este grado de diversificación sea el último en el que te fijes. Dicho esto, si por ejemplo te interesa tener una cartera con una variante de inversión socialmente responsable, entonces sí puede tener sentido introducir un tercer roboadvisor en tu cartera. En cualquier caso, esto es solo mi opinión.

Un saludo y mucha suerte.

Muchas gracias por la comparativa, la más completa que he visto hasta ahora. Continuad con el buen trabajo.

¡Muchas gracias Raúl! Comentarios como el tuyo nos ayudan a seguir creando contenido y actualizándolo recurrentemente.

Buenas,

Soy Pedro, tengo 26 años, soy nuevo en el mundo de la inversión y me gustaría invertir. Y he pensado en este formato.

Tengo una duda muy simple! Si yo invierto un capital de 1000€ por ejemplo con la rentabilidad al cabo de los años y el dinero invertido acumulo una suma de 2000€.

Cuando retire el dinero del Roboadvisor y lo traspase a mi cuenta bancaria. Deberé declararlo hacienda ese año??

Muchas gracias.

Y perdona la ignorancia.

Hola Pedro, así es, cuando retires el dinero de un roboadvisor tendrás que tributar siempre que hayas obtenido una ganancia. Si usas una entidad española, ellos mismos te harán la retención e informarán a Hacienda de los movimientos.

Hola,excelente y completo analisis de los principales roboadvisor. Estoy interesado en invertir ya hace un tiempo en ellos y por ello he pasado los tests de Indexa ,Inbestme y Finizens y supongo que cuando llega la pregunta de la edad ,67 años ,y los ingresos esperados,una jubilacion baja inmediatamente me sale una cartera con bajo riesgo.

Mi intencion es invertir en una mayor proporcion de renta variable y asi poder comparar con la inversion que gestiono personalmente en fondos de inversion. Si la rentabilidad a fin de año es parecida o superior ya sabre que decision debo tomar , dejarlo en mano de entendidos y sacarme de muchas dudas si estoy tomando buena decision en escoger un fondo u otro.

Pregunta : -Es mejor que contacte telefonicamente con ellos?

– Bajo la idea de ir manteniendo/aumentando el patrimonio ,es acertado un reparto de 50 o 60% renta variable y el resto a renta fija?

– Alguna de estas compañias tienen la opcion de dejarles que te gestionen una cantidad de dinero (+- 50000€) segun ellos vean donde se dirige el mercado? (aceptando que no tienen una bola de cristal)

Muchas gracias

Hola Carlos, respondiendo a tus dudas:

– En general estas plataformas están pensadas para la operativa por internet, el teléfono es más par preguntar dudas.

– Con ese porcentaje de Renta Variable es posible aumentar el patrimonio incluso por encima de la inflación, pero el % final también dependerá mucho de cuándo y cómo quieras retirarlo, tu situación y tolerancia al riesgo. La última palabra la tienes tú, deberás entender el riesgo y sentirte cómodo con la cartera.

– Las opciones que has mencionado tienen una estrategia concreta. Hacen cambios con el tiempo pero no van orientados al corto plazo, sino a largo plazo. No van cambiando la estrategia según el día a día, sino las perspectivas a 5-10 años vista o más.

Un saludo y mucha suerte.

Hola,

mil gracias por este artículo y toda la aportación en el foro. Para ser sincera, vengo de novata, quiero invertir 1000€. Yo fui de las golpeadas por los últimos años, especialmente 2020 y he dedicado los últimos meses a recuperarme de ello, así que el resto es colchón y de ahí esta cantidad modesta. No obstante, como comentas por aquí, el coste de oportunidad, ¿para qué esperar? podría comenzar ¿verdad? Si sigo aumentando ese colchón, probablemente no haya problema en volver a invertir más adelante, que por cierto ¿puede hacerse sobre lo ya invertido o tiene que ser en otro robo advisor?

¿Qué opinas? yo había pensado en InbestMe. Por cierto, tengo 34 años.

Muchísimas gracias!!

Hola Sandra, si ya tienes una inversión en marcha que te convence y es adecuada para tu perfil, entonces puedes seguir con esa inversión. En cuanto al colchón, si ya es lo suficientemente grande para cubrirte, al menos, 3 meses de gastos entonces te puedes plantear aportar a tu inversión mientras lo sigues construyendo hasta la cantidad que consideres oportuna.

Un saludo!

hola Guillem

(escribí un mensaje anteriormente pero no apareció. algo hice mal.)

Mi pregunta era acerca de que , estando interesado en entrar en una gestion pasiva, estoy dudando de si es un buen momento para ello. Me refiero , a si está la bolsa -en general- en un momento alto y se prevé una bajada …. o seria un buen momento para entrar.

gracias

Hola Josep, te he contestado en tu otro comentario. No se había publicado ya que estaba pendiente de moderación.

hola

estoy considerando entrar en un robo advisor, no obstante me surge la duda , de si no lo estaré haciendo en un momento caro…… Qué opinión tienen ?

gracias

Hola JBA, creo que este artículo responderá perfectamente a tu duda:

¿Es un buen momento para invertir ahora mismo?

Finiznes tiene 13 fondos por cartera, lo ponen en su web.

Para traspasar un sólo fondo de otra entidad a finizens se podría?

Muchas gracias Jose, ya lo he actualizado. Sí, puedes traspasar un fondo a Finizens, basta con hacerlo directamente desde su plataforma. Un saludo!

Hola Guillermo,

Muchas gracias por tu post. Me gustaría invertir en algún roboadvisor, pero tengo algunas dudas. Tengo 26 años y unos ahorros de 20k (de los que qizás me gustaría invertir la mitad) Ahora soy residente en España, pero en un futuro próximo (de aquí 1-2 años) me iré a vivir a Francia. He visto por ejemplo que Inbestme me permite abrirme cuenta aunque no sea residente en España, pero creo entender que solo podría adquirir ETFs (mi idea eran fondos indexados), también vi que Indexa permitía tener fondos indexados si pertenecías a Europa (o eso creo) pero luego algo decía algo de que hacienda retenía una parte por no tener residencia en España o algo así que tampoco acabo de entender.

¿Qué me recomiendas? Otra cosa sería esperarme y abrirme ya una cuenta en un roboadvisor francés en el futuro, pero no sé, me gustaría empezar ya, estoy un poco liada, la verdad.

muchas gracias

Hola Irene, si tienes residencia fiscal fuera de España y puedes justificarlo no debería haber problema para invertir en Indexa Capital, por ejemplo, sin la posible retención futura sobre las ganancias. De todos modos puedes llamarles para que te lo aseguren al 100%.

¡Hola!

Más o menos tengo claro que voy a invertir con roboadvisor con Indexa, ya que tiene muy buenos comentarios y me parece la más sencilla. Y manualmente con myinversor que más o menos lo mismo.

Lo único… que me han dicho que invierta en base al dollar cost averaging. ¿Podrías explicar de forma sencilla qué es eso para novatos?

Muchas gracias por la información, unsaludo!

Hola Iván, aquí tienes un artículo donde lo explicamos en detalle:

Qué es el Dollar Cost Averaging y por qué es tan interesante

Hola Guillem,

Gracias por un articulo muy util! Queria preguntarte si, por razones fiscales, recomendarias invertir en un rabo advisor desde Espana o el Reino Unido? Yo soy residente en el Reino Unido, pero tengo mis ahorros entre Espana y el Reino Unido. Me estoy plenteando invertir por primera vez y la verdad es que no se si me conviene mas invertir desde ambas cuentas o elegir solo una. Dado tu articulo, me estaba planteando invertir en ETFs en el Reino Unido con Whealtify o Nutmeg dado que puedo invertir en un ISA y en fondos de inversion indexados en Espana. Cual seria tu recomendacion?

Gracias de antemano!

Alma

Hola Alma, si puedes aprovechar las ventajas fiscales del ISA te valdrá más la pena desde UK. De lo contrario ambas opciones son buenas, aunque quizá te sea más cómodo hacerlo desde UK en el momento de hacer los trámites fiscales.

Un saludo

Buenas!! gracias por la información como siempre, el blog esta muy completo. Leyendo varias de las entradas me vienen las siguientes dudas, con respecto a los roboadvisors, es un buen momento para ingresar ahora? Entiendo que se aconseja siempre entrar cuanto antes a las inversiones, pero justamente como es una época ‘rara’ no se si es mejor esperar o arrancar cuanto antes, y en ese caso, hacerlo en aportaciones periódicas o gran cantidad al principio?

Genial! Están todos ahí ahí pero imagino que me voy a quedar con finizens por comisiones y por el fondo inmobiliario que tienen. Los 12000€ son sin comisión total? Gracias!

Perfecto Jacinto, me alegro que sea de ayuda. Los 12.000€ son sin las comisiones de Finizens, lo que no incluye son los costes de los activos de inversión ya que se descuentan directamente de los fondos de inversión.

Un saludo.

Hola,

Tengo una pregunta, por que myinvestor tiene menos puntuación si tiene comisiones más bajas? Consideras que al no estar claro su modelo de negocio es menos fiable?

Un saludo.

Hola Miguel, las comisiones no son la única variable a analizar. En este caso, la experiencia de usuario de la plataforma penaliza ligeramente. Aún así, sigue siendo una puntuación muy elevada.

Yo no he probado todos, pero sí que es cierto que entre los robo advisors bancarios y los independientes hay diferencias. De los independientes estoy con finizens y la experiencia de momento es muy buena, pero con myinvestor ahora mismo no me convencen sus carteras porque la diversificación no me parece la mejor por muy fácil que sea todo. Crees que Los roboadvisors bancarios llegaran a la altura de los del tipo de finizens?

Hola Roberto, en el caso de Myinvestor las carteras son muy similares a las de Indexa Capital. Por otra parte, Finizens incluye también REITs (bienes inmuebles) como diferencia. Luego hay aspectos más subjetivos como la atención al cliente y la usabilidad de su plataforma, donde los independientes suelen ser superiores.

Un saludo

Hola!Muy buen post y creo que me será muy útil!Estoy pensando en invertir por primera vez y los roboadvisors me parecen una buena opción después de leer varias opciones (crowdlending,crowdinvesting,planes de pensiones…)Mi duda es si las pérdidas con este tipo de inversión sólo son/serán sobre el capital invertido (tanto inicial como mensual)o me puede llegar a costar dinero aparte de mi bolsillo.

Muchas gracias!😉

Hola Maria, ninguna inversión que encontrarás en esta web puede hacerte perder más dinero del que tengas invertido. Además, perderlo todo es altamente improbable, significaría que todas las empresas más grandes del mundo valen 0. En una situación tan extrema como esta la última de nuestras preocupaciones sería la inversión.

Un saludo,

Guillem

Muchas gracias por este estupendo artículo, muy útil.

Mi interés es comprar fondos indexados Vanguard, quizás Amundi, gestionando por mi cuenta (decisión de fondo, %, momentos compra y venta, etc) Ya que Vanguard no vende directamente a particulares, y que los pocos comercializadores en España piden mínimo 100.000€, tendré que acudir a alguno de estos roboadvisors o Myinvestor.

Por lo que leo aquí, ¿crees que mi mejor opción sería Myinvestor con el mínimo coste? Entiendo que incluso la única puesto que los demás no actúan como “supermercado de fondos”

En Finvest tendría una comisión total de 0.74% (0.42% por su gestión, 0.18% de depósito, 0.14% comisión de Vanguard) Indexa sería similar, y creo que otros roboadvisors mas caros ¿Cuándo sería la comisión total en Myinvestor al contratar fondos Vanguard?

Por cierto, no se si te has dado cuenta de un detalle. Según la ficha del indexado SP500 que tiene Finvest, el Institucional-IE0032126645, el Ter es 0.10%. Según la ficha del indexado SP500 que tiene Myinvestor, el Investor- IE0032620787, el Ter también es 0.10%. Aparentemente el mismo Ter en ambos; pero la rentabilidad anual es menor en el “investor”, como si fuese un Ter mayor, 0.20% o asi. ¿Qué ocurre aquí?

Hola Manuel, te he respondido en tu otro comentario 🙂

El tema que comentas de la diferencia de histórico es posible que se debido a que antes sí que había una diferencia significativa de comisiones, la reducieron hace relativamente poco. Eso hace que en el histórico haya diferencias que deberían minimizarse o eliminarse en el futuro.

Hola Guillem,

Lo primero felicitarte por tanta información y cuidadas respuestas.

Te comento mi caso: tengo 35 años, empleo estable y dinero proveniente de herencias y ahorro que rondan los 300.000. Hasta ahora no había pasado de depósitos y cuentas remuneradas pero dadas las rentabilidades he decidido ir pasando ese ahorro a fondos de inversión.

Como tenía cuenta en Openbank, aprovechando la promoción invertimos por ti he metido 25.000 con perfil equilibrado, pero según me vayan venciendo los depósitos tenía pensado meter más cantidad en Openbank mismo o diversificar a otros como indexa o myinvestor.

Mi objetivo es maximizar el ahorro y una posible compra de vivienda en el medio plazo.

Me recomendarías que hiciera carteras más conservadoras en el de Openbank para ahorrar en comisiones? O carteras en otros lugares?

Mil gracias, un saludo!!

Hola Sara, si quieres la cartera gestionada por ti Openbank ofrece fondos Amundi sin comisión de custodia y un mínimo muy bajo. Para roboadvisor tienes otras opciones interesantes como puedes ver en la tabla de arriba. Puedes diversificar lo que ya tienes con otro que ofrezca comisiones totales bajas. En caso de tener necesidad de liquidez a medio plazo será conveniente elegir un nivel de riesgo algo inferior por tu perfil y tolerancia al riesgo, puesto que tendrás esa necesidad de capital para la vivienda.

Hola, referente a las rentabilidades hasta el momento, ¿cuál ha funcionado mejor?

Por otro lado, en mi casa estamos preocupados por el medio ambiente, ¿hay algún roboadvisor que invierta con criterios de Inversión Socialmente Responsable?

gracias

Hola Alberto, es difícil una comparativa ya que los niveles de riesgo no son exactamente iguales. Hasta ahora todos han dado un rendimiento muy por encima de la media del mercado. En cuanto a la inversión socialmente responsable, inbestme tiene una cartera de ETFs orientados a esta filosofía de inversión. Ten en cuenta que son ETFs y no fondos indexados, lo que implica que que no son traspasables fiscalmente.

Saludos.

Por favor dime como se saca el codigo promocional Popcoin, he entrado para el ALTA a travez vuestro icono verde POPCOIN, he hecho todos los pasos, pero ahora me dicen que no he puesto el codigo promo, yo no he visto ningun codigo en el proceso, me puedes contestar cuanto antes y como y cuando puedo ver tu respuesta. Muchas gracias

Hola Giovanni, te recomiendo que te pongas en contacto directamente con ellos para asegurar que te lo aplicarán. Puedes llamar a este número: 91 050 01 77 o escribirles a este correo: contacto@popcoin.es

Un saludo

Hola Guillen R.

Cuando hablamos del total de comisiones cobradas, tanto de Indexa cómo de Finizens, incluyen

el IVA correspondiente o bien hay que añadir el dichoso IVA.

Gracias y un saludo.

Hola Antonio, el IVA está incluido para que sea lo más transparente posible.

Bon dia Guillem.

Una pregunta, tengo dudas entre Indexa e InbestMe tanto en fondos de inversión indexados como en Planes de Pensiones.

Crees que seria buena idea para diversificar un poco más tener los Fondos Indexados en una plataforma y los planes de Pensiones en la otra? O mejor todo en la misma?

En caso de tenerlos por separado donde podries los Fondos y donde los PP?

Muchas gracias por la respuesta y felicidades por toda la información y análisis

Hola Miquel,

No hay ningún problema en tenerlo por separado, sería más un tema de «practicidad» si prefieres tenerlo todo en uno. La decisión de invertir en unos u otros es más personal por lo que no te sabría decir, tanto los planes como las carteras de fondos de los dos roboadvisors mencionados son buenos.

Gracias por tu comentario.

Un saludo.

Hola Guillem!

Mil gracias por la labor divulgativa y, a mi modo de ver, necesariamente imparcial de este tipo de conocimiento. Aportas mucho valor y nos ahorras un trabajo de investigación importante, dándonos mascadito lo «gordo» y reduciéndolo a meras comprobaciones y comparaciones rápidas con lo que se explica en otros sitios.

Además, en mi caso has provocado que por fin mueva ficha y me ponga manos a la obra después de mucho tiempo de pensar en ponerme con las inversiones de gestión pasiva.

Mi humilde agradecimiento pasa por pedirte cómo puedo informarte como referenciado al dar de alta la inversión en fondos de Indexa, y así puedas beneficiarte de un pequeño descuento en las comisiones por operaciones en tu cuenta.

Reitero mi agradecimiento y te animo a sigas haciéndonos la vida más fácil.

Un abrazo

Hola Dani,

Muchísimas gracias por tu comentario, me alegra mucho que el contenido de la comparativa te haya servido. Si tienes cualquier duda, estoy aquí para ayudarte 🙂

Saludos!

Buenas

Lo primero de todo muchas gracias por la información. Gracias a ella me he lanzado y ya estoy solicitando las altas en los fondos. El alta de Indexa lo he solicitado con tu enlace, para darte las grácias

Hablo en plural, porque no me he sabido decidir entre Indexa Capital y Popcoin, por lo que finalmente he solicitado las dos. Pese a que mis ojos se iban para Indexa, Popcoin tiene unas comisiones algo inferiores y en el corte de Julio 08 a Julio09 que han publicado no les ha ido tampoco nada mal, teniendo en cuenta que la cartera Agresiva de Popcoin no tiene tanta renta variable como las más altas de Indexa.

Mi idea es hacerme dos, ver como evolucionan en un año y finalmente quedarme con una de las dos. En Popcoin he seleccionado la Agresiva con 5000€ (tienen una promo de 50€ con mínimo 5000€, lo digo para que lo pongas en tu cuadro) y en el 10/10 de Indexa unos 30000€ que es donde tenia pensado inicialmente

Algunas dudas:

1) Ves bien que me haga dos fondos indexados en esas entidades para ver como responden y finalmente me quede con uno (y de paso me llevo la promo de ambos)

2) Cada vez más se escuchan sirenas de recesión económica mundial. Pero llevo escuchando esto desde que empezó el 2019 y está siendo un año atípicamente positivo. ¿Es buen momento para invertir o debería esperar unos meses? La eterna pregunta imagino cuando nadie puede saber qué pasará

3) ¿Es sencillo traspasar fondos de uno a otro RoboAdvisor?

Hola Óscar,

Muchas gracias por tu comentario y por darnos tu apoyo 🙂

Te contesto a tus dudas:

1. Aunque la estrategia es bastante similar entre ambas, puede ser una buena opción empezar con las dos y luego ir viendo con cuál te quedas. También te diré que un año no es mucho tiempo para ver diferencias significativas de rentabilidad pero algo verás. También te permitirá ver cómo es la plataforma por dentro, si todo funciona correctamente, y si atienden a tus dudas en tiempo y forma, lo que también son criterios a tener en cuenta si vamos a largo plazo.

2. Hace muchos años que se habla de recesión. Si te soy sincero, puede que llegue o puede que no, esto no lo sé ni yo ni nadie. Mi opinión es que hay que empezar cuanto antes para aprovechar del interés compuesto y no perder coste de oportunidad esperando algo que no sabemos cuándo ocurrirá. Si es algo que te preocupa mucho y te deja intranquilo, mi propuesta sería que no invirtieses los 30.000€ de golpe sino poco a poco a lo largo de 1 o 2 años para que, si ocurre en ese tiempo, hayas tenido ya rentabilidades durante X meses que amortiguarán la caída y no verás como disminuye la valoración de tu inversión con todo tu dinero. De todas maneras, si vas a largo plazo una recesión ahora no debería tener prácticamente impacto. Otra variante complementaría sería elegir una cartera mucho más prudente.

3. El traspaso de fondos entre roboadvisors (es decir, fondos de inversión) debe ser fácil, ágil y gratuito para el cliente. Se solicita desde la entidad a la que irán los fondos y por ley no debe tardar más de 8 días hábiles en realizarse.

Espero que te hayan servido mis respuestas.

Saludos,

Guillem

Buenas Guillem

Mil gracias por tu respuesta. Después de pensármelo y hacer unas llamadas de rigor, he llegado a las siguientes conclusiones

-Invertiré ya y que pase lo que tenga que pasar. Soy consciente de los riesgos y los asumo, pero me conozco y si lo pospongo lo volveré a posponer o si veo que baja tampoco se si seguirá bajando. Entre entrar con todo o ir metiendo la parte inicial a trozos, soy más de entrar con todo. Lo que sí haré es que cada mes iré invirtiendo lo que me sobre de mi colchón particular para gastos a corto plazo e imprevistos

-Al final me lío la manta a la cabeza, y al ver lo fácil que es mover los fondos de un sitio a otro, empezaré no con dos sino con tres. Popcoin, Indexa y Finizens. Concretamente 5000€ Popcoin, 10000€ Indexa y 20000€ Finizens. Las cifras no son casuales:

*Los 5000€ de Popcoin es por la promo de los 50€ aparte de ser el que tienes las comisiones más bajas.

*Los 10.000€ de Indexa es por la promo de los 10.000€ en gastos de gestión gratis y para poder acceder a la cartera 10/10

*Los 20.000€ de Finizens es porque a los 20.000€ está el corte que bajan los gastos de gestión de 0,42% a 0,39%. Aparte por la promo de 12.000€ en gastos de gestión gratis. Será con la cartera 5/5

Todo ello casualmente da los 35000€ que quería invertir. Y si baja pues que baje, total, hasta dentro de 20 o 30 años seguramente me coma 3 o 4 recesiones mundiales 😉

Comentarte que de las llamadas que he hecho, muy contento con Indexa y con Finizens. Muy pacientes con mis dudas, atentos y motivados. En el caso de Popcoin, aunque la persona que me ha atendido por teléfono era agradable, sí que es cierto que es el segundo día que he tenido que llamar. El primero no he podido contactar con ellos. Y hoy igual, daba tono y se cortaba, pensaba que tampoco podría. En llamadas posteriores salia música de espera pero a los 5 minutos se cortaba. En fin que al final he podido hablar tras muchos minutos y llamadas, pero las dudas me las han medioresuelto pero no todas. Incluso cosas básicas perteneciendo ellos a Bankinter como si la cuenta PopCoin y el fondo aparecerá en al App de Bankinter (la cuenta ya puedo confirmar que sí) ya que ellos no tienen App aun. Aparte que ha sido todo un poco frio, como si fuera una llamada más del montón que reciben al día. Eso sí la mujer muy correcta, atendido he sido bien atendido. Pero nada comparado con Indexa/Finizens. Ahí se nota si detrás hay un banco o una gestora

Y como curiosidad decir que en Indexa y Finizens sí existe la figura del Autorizado pero en Popcoin no, sólo la del titular y co-titular (que también existen en las anteriores). Una pena porque si estiro la pata quiero que un familiar tenga acceso.

Ya veremos dentro de un año, pero de momento Popcoin lo tiene que hacer muy bien para salir vencedora.

Así que nada, mañana me llamará mi agente que me llevará en Finizens (que siempre será el mismo y eso también se agradece) y gestionaré el proceso de alta con ellos. Le indicaré tu enlace para que te veas beneficiado de los 12.000€ de gestión gratis, como lo has hecho de los 10.000€ de Indexa

Saludos

Hola de nuevo Óscar, muchas gracias por tu comentario tan detallado, se agradecer tener feedback de primera mano para saber cómo tratan a otros clientes. Seguro que servirá de mucho a otros usuarios de la web.

Quedo a tu disposición para resolver cualquier otra duda y estaré encantado de saber tu decisión final al cabo de un tiempo.

Saludos,

Guillem

Es buen momento para invertir en roboadvisors, teniendo en cuenta la tendencia a la bajada de la bolsa y la crisis que se nos viene encima? Estaba pensando en traspasar 2000 euros que tengo en un fondo que da perdidas, y no sé si lo mejor ahora es tenerlo quieto en el banco, aunque pierdas la inflación, antes que sufrir grandes rentabilidades negativas en la crisis.

Hola Javier,

En relación a tu pregunta, nadie sabe cuándo llegará la crisis, por lo que no hay una respuesta clara a tu pregunta. Hace años que algunos avecinan una crisis pero parece que no termina de llegar nunca. Esta podría llegar mañana, en un año o en una década, quién sabe. Lo que sí es seguro es que si no estamos invertidos, vamos a tener un coste de oportunidad muy elevado si esperamos a que sea el buen momento.

En cualquier caso, para invertir deberás tenerlo muy claro, por lo que si te sientes de esta manera quizá es mejor esperar a estar más tranquilo.

Espero haberte ayudado, si tienes más preguntas puedes responder a este comentario.

Un saludo.

¿Para cuando un análisis de myinvestor, por favor? Como lo consideran? Quizás altas comisiones,no?

Gracias y saludos

Efectivamente, sus altas comisiones no nos terminan de convencer. Gracias.

Hola,

¿ha cambiado vuestra opinión respecto a Myinvestor?

lo digo por el artículo: https://holainversion.com/brokers-fondos-indexados/

En él se indica que el coste de estos roboadvisors es más elevado que si se utiliza alguno de los brokers comentados (ej, Myinvestor).

Muchas gracias de antemano por tu atención y por la excelente comparativa y los detallados comentarios, me habéis animado a entrar en algún fondo.

Saludos

Hola Sergio, muchas gracias por tu mensaje.

En ese artículo nos referíamos a los fondos perfilados de Myinvestor que tienen unas comisiones muy elevadas. Para invertir de forma autónoma en fondos índices es una opción interesante como comentamos en el artículo de brokers de fondos indexados.

Aquí lo tienes Kike:

Análisis y Opiniones de MyInvestor: El banco digital de Andbank

Hola,

Excelente análisis y la información complementaria mediante los enlaces es muy buena.

Tengo un par de cuestiones acerca de estos sistemas de inversión. Como información base: tengo 55 años y 1 hijo de 17 años.

a) Tengo una pequeña inversión den un fondo del Santander y ahora empiezo un plan de aportes solidarios para pensión en mi empresa y quisiera

reactivarlo para ingresar en éste ambos aportes. Cuál de los Roboadvisors me recomiendas para mi horizonte de jubilación?

b) Tengo un “colchón” de unos 5milEur que quisiera poner también en el sistema de los Roboadvisors con una perspectiva de inversión a 15 años y con incrementos anuales. Cuál de los analizados sería más conveniente para mí.

Cuál sería el perfil de inversor más adecuado para mí? Para ambos casos si se pueden tratar igual?

Una última cuestión, he tomado un plan de ahorro PIAS (FWU de 2400€/año) con mediación de OVB, que opinión te merece?

Muchas gracias por tu respuesta.

Saludos.

Hola Diego,

La verdad es que es un poco difícil darte mi opinión sin saber más datos, pero te voy a dar los siguientes consejos por si pueden ayudarte. Si necesitas más detalle puedes contactarme desde aquí:

– Para elegir el mejor roboadvisor puedes mirar la tabla superior. Por otra parte, escoger un roboadvisor es muy importante, pero también será determinante definir el tipo de cartera para ti (renta variable/renta fija). En principio todos ofrecen un amplio abanico de posibilidades y, alguna de ellas, debería ajustarse a tus necesidades. El test de cada uno de ellos debería ayudarte en este sentido.

– En mi opinión, con tu edad y horizonte medio-largo (de 15 años), puedes tener una cartera moderada. No me atrevo a decirte el porcentaje exacto de Renta Variable y Renta Fija, pero seguro que en los test que incorporan los roboadvisors te darán una buena aproximación de la cartera más adecuada para ti. Si quieres, puedes hacer el test y comentamos los resultados.

– Yo procuraría elegir un solo roboadvisor para tu comodidad, así simplificas la máximo. Considero que con una solo cartera bastaría para tus objetivos, pero si quieres tener los objetivos que me comentas «fisicamente» separados también sería posible tener dos carteras en un mismo roboadvisor.

– Una pregunta, ¿el colchón de 5.000€ es tu fondo de emergencia por si surge un imprevisto o es un «extra» de tus ahorros? Si este dinero es tu fondo de emergencia entonces no lo invertiría, de lo contrario adelante inviértelo en el roboadvisor que elijas.

– Por útlimo, no conozco personalmente el plan FWU mediado por OVB, pero lo poco que he investigado no me ha convencido: elevadas comisiones y poca transparencia. Si te soy sincero, no es un producto que recomendaría a amigos y familiares. En tu caso revisaría bien el contrato, sobretodo el apartado de comisiones para tener claro lo que estás pagando por el servicio.

Ten en cuenta que esto es solo mi opinión 🙂

Cualquier duda, me dices.

Saludos!

Gracias Gulliem R.!!!

Lo que no te claro es que si le sale un perfil igual al mío y me decido abrirsela aparte,será la misma cartera idéntica no??? no me gustaría duplicar carteras idénticas,no se si me entiendes.

Gracias

Hola de nuevo Noelia,

Si la cartera tiene el mismo número entonces será identica una de la otra. En mi opinión, si tu hija aún es pequeña probablemente pueda asumir un riesgo superior, aunque dependerá también de otros factores.

Saludos!

Tengo una cartera en indexa ya y me gustaría abrir una al nombre de mi hija.Le sale el mismo perfil,no estaré duplicando la cartera,no invertiré exactamente en lo mismo?lo que me gustaría sería todo lo contrario,tener diferentes opciones.

Gracias

Hola Noelia, el hecho de hacer una cuenta al nombre de tu hija implica que a los 18 años ella será única persona que la podrá gestionarla, mientras que si es a tu nombre siempre tendrás tú el control. Esto es un punto muy importante a considerar a la hora de abrir una cuenta a los hijos.

También hay otra implicación en cuanto a las comisiones: ten en cuenta que si superas el límite de los 100.000€ tendrías una rebaja de las comisiones. Según tenemos entendido, esto solo aplica para una única cuenta, es decir, si por separado no suman 100.000 pero sí en conjunto no se te aplicaría la rebaja de comisiones. Por lo tanto, es más «fácil» conseguir superar el límite si lo tienes en una única cuenta que en dos por separado, aunque eso no debería ser un problema si no pretendes invertir tal cantidad de dinero. Lo mismo aplicaría par a los limites superiores (500 mil, 1 millón, etc.), aunque son cifras que nos quedan a años luz para la mayoría de los mortales.

Espero que te haya resuelto tu duda Noelia.

Saludos!

Buenas tardes,

Excelente artículo, me ha servido para entender claramente lo que son los Robo advisors y su funcionamiento.

En diciembre del 2017 traspasé mi plan de pensiones a ING Plan 2040 (comisión del 1.27%), que en los últimos 12 meses ha dado un rendimiento del -7.87% . He pensado en pasarlo a un plan de Robo advisors (Indexa por ejemplo) ahora mismo, pero no sé si sería mejor dejar que recupere un poco y luego sí hacer el traspaso. Cuál es tu opinión?

Muchas gracias.

Hola Maria José,

Muchas gracias por tu comentario. Creo que la decisión de pasar tu Plan de Pensiones de ING a otro roboadvisors con menores comisiones y mayor diversificación es una muy buena decisión.

En cuanto a tu pregunta, ten en cuenta que los activos en los que invierte ING y un robo advisor son similares (aunque no idénticos), por lo tanto, en términos generales siguen tendencias parecidas. Lo que quiero decir con esto es que quizá no valga la pena esperar a que tu plan se recupere en ING cuando puede hacerlo en un roboadvisor con menores comisiones. Eso sí, te recomendaría encarecidamente mantener un porcentaje de Renta Variable y Renta Fija similar al que tienes en ING para asegurar que tiene posibilidades equiparables de recuperarse.

De todos modos, si tienes que quedarte más tranquila con tu decisión siempre puedes hacer un traspaso parcial y más adelante, cuando te sientas cómoda, terminarlo de traspasar.

Por último me gustaría recalcar que los planes de los roboadvisors también pueden presentar rentabilidades negativas (muchos lo han hecho en 2018 debido a la bajada generalizada en los mercados), pero con la ventaja de que cobran menos comisiones lo que te beneficiará enormemente como inversora.

Espero haberme explicado con claridad, si tienes más preguntas no dudes en responder al comentario.

Saludos.

Buenos dias:

Por mi trabajo, necesito cambiar de coche cada 7-8 años, tiempo en el que voy ahorrando para ese gasto. ¿Es una buena opcion invertir con un roboadvisor para un periodo de 7-8 años?

Hola Pedro,

En mi opinión los roboadvisors pueden ser una buena opción para el horizonte temporal que comentas, aunque yo sería partidario de incluir una presencia relevante de Renta Fija en la cartera, por ejemplo del 40 o 50%.

Aún así, ten en cuenta que existe la posibilidad de que en el momento de retirar el dinero haya rentabilidades negativas (lo digo para que no parezca no que está libre de riesgo). Si quieres reducir más esa volatilidad entonces tendrías que elegir una cartera con mayor exposición a la Renta Fija.

Espero que te haya servido. Si tienes más dudas puedes contestar a este comentario 🙂

Saludos!

Buenas noches

Muy buena comparativa, lo mejor que he encontrado hasta ahora.

Os quería preguntar ¿sería buena idea invertir en los 3 robo advisor (indexa capital, finizens e inbestme) por si alguno de ellos falla? o ¿por algún motivo es una bobada hacer eso y es mejor centrarse en uno solo?

Muchas gracias

Saludos

Noemí

Hola Noemí,

Muchas gracias por tu comentario 🙂

El hecho de invertir en 3 robo advisors distintos no es descabellado. Aunque en parte estarías invirtiendo en los mismos activos desde los 3 (ya que normalmente siguen a indices similares, aunque no al 100%) te permitiría diversificar de 3 formas adicionales:

– Diversificación de broker: Interactive brokers y Inversis

– Diversificación de vehículo: ETF y Fondos de inversión

– Diversificación de «gestión»: indexa, finizens e inbestme

Por lo tanto, lo que tu propones no es ninguna bobada. Además, también te serviría para ver de primera mano como evolucionan a lo largo del tiempo y, si en algún momento quisieras simplificar, podrías quedarte con el que te haya dado mejores resultados.

Si tienes más preguntas, no dudes en dejarnos un comentario.

Saludos

El mejor comparador de roboadvisors que he visto hasta el momento. Me ha servido mucho. Gracias.

Muchas gracias Gon C por tu comentario 🙂

Cualquier duda ya sabes,

Saludos