¿Tienes dudas a la hora de elegir un gestor de inversiones automatizado? A continuación te presentamos una comparativa Finizens vs Indexa Capital, dos plataformas de inversión automatizada líderes en nuestro país. Analizaremos todas sus características para comparar y tomar la mejor decisión.

Para hacer la comparación y elegir entre Indexa Capital o Finizens, primero de todo te mostramos dos tablas que resumen con las características de su Cartera de Fondos de inversión y de sus Planes de Pensiones.

A partir de ahí entraremos en más detalle en las principales diferencias para que puedas hacer la comparativa y elegir el más adecuado para tus necesidades.

Contenidos

Carteras de Fondos de inversión

| Mínimo para invertir | 2.000 € (1.000€ si eres cliente) | 1.000 € |

| Tipo de contrato | Contrato de gestión | Contrato de gestión |

| Tipo de inversión | Fondos de inversión indexados | Fondos de inversión indexados |

| Estrategia de inversión | Indices de Renta Fija y Renta Variable diversificados a nivel mundial | Índices de Renta Fija y Renta Variable diversificados a nivel mundial junto con bienes inmuebles |

| Inversión Socialmente Responsable | Sí (opcional) | No |

| Rango de comisiones | 0,28 - 0,60% | 0,30 - 0,63%* |

| Número de activos | De 2 a 12 | 13 |

| Inversión moneda extranjera | 10 - 56% en función de cartera | 9 - 50% en función de cartera |

| Patrimonio gestionado | Más de 2152 Millones € | - |

| Entidad custodia | Inversis Banco o Cecabank (a elegir) | Inversis Banco |

| Promoción | 15.000 € gestionados gratuitamente 1 año (necesario usar los enlaces en esta página) | 12.000 € gestionados gratuitamente 1 año (necesario usar los enlaces en esta página) |

| Traspasos de fondos | Sí | Sí |

| Web | Acceder a la Promoción | Acceder a la Promoción |

| Análisis | Análisis Indexa | Análisis Finizens |

(*) Finizens reduce su comisión de gestión en un 0,02% cada año que estés con ellos.

Planes de Pensiones

| Mínimo para invertir | 1.500 € | 50 € |

| Activos incluídos | ETFs | Fondos de inversión indexados y ETFs |

| Estrategia de inversión | Índices de Renta Fija y Renta Variable diversificados a nivel mundial | Índices de Renta Fija y Renta Variable diversificados a nivel mundial, bienes inmuebles y oro |

| Comisiones* | 0,55% | 0,60 a 0,68% |

| Número de activos | De 10 a 19 | De 11 a 12. |

| Inversión moneda extranjera | 30 - 85 % en función de cartera | 9 - 50% en función de cartera |

| Volumen gestionado | Más de 290 Millones € | Más de 26 Millones € |

| Entidad gestora | Caser Seguros | Caser Seguros |

| Traspasos de Planes de Pensiones | Sí | Sí |

| Web | Hacer el test | Hacer el test |

| Análisis | Opiniones Indexa Capital | Opiniones Finizens |

Nota: En los Planes de Pensiones se omiten los costes categorizados como «otros» para hacer el análisis más comparable. En los artículos específicos de cada roboadvisor encontrarás más detalles.

(*) Fuente: quefondos.com

Detalle de la comparación entre Finizens y Indexa Capital

Seguridad y garantías

Algo a tener muy en cuenta antes de realizar cualquier inversión es qué tipo de seguridad y garantías nos ofrecen.

En cuanto a la comparativa entre Indexa Capital y Finizens, ambos roboadvisors están autorizados por la Comisión Nacional de Mercado de Valores (CNMV), con el número de registro 257 y 267 respectivamente.

En este sentido, hay que tener muy presente que ninguno de estos productos de inversión (ni ningún otro robo asesor) garantizan que vayas a obtener cierta rentabilidad y en los dos hay riesgo de perder dinero. Estos tipos de inversión conllevan volatilidad y hay que ser conscientes de ello.

Tanto Indexa como Finizens están altamente supervisados y regulados, por lo tanto, no son chiringuitos financieros. Son empresas serias que cumplen con la normativa establecida.

Mínimo para empezar a invertir

En cuanto a las Carteras de Fondos indexados, vemos que los mínimos son bastante diferentes. Con Finizens puedes invertir desde 1.000 € y con Indexa Capital desde 2.000€.

Otra diferencia es que en Finizens ofrecen un Plan de Ahorro con un tipo de inversión similar desde tan solo 50€. No obstante, ten en cuenta que con el Plan de Ahorro de Finizens no podrías traspasar esos fondos a otro banco sin tributar por las ganancias (esto puede ser un poco confuso, si tienes dudas puedes dejar un comentario).

Además, algo a tener en cuenta es que en IndexCapital, en función de la cantidad de dinero que inviertas la cartera va a tener más o menos activos, quedando así:

- Menos de 10.000 €: 2 fondos indexados

- De 10.000 a 100.000 €: De 5 a 10 fondos indexados

- Más de 100.000 €: De 6 a 12 fondos de indexados

Nota: La cantidad de activos de inversión también variará en función del riesgo de la cartera elegida. Las carteras ISR de Indexa Capital están compuestas por 4 fondos independientemente de la cantidad invertida.

De esta manera, cuanto mayor sea la inversión más fondos tendrá la cartera y más diversificación. En cambio, Finizens tiene la ventaja de que con cualquier cantidad obtienes la máxima diversificación.

Por otra parte, la inversión mínima en Planes de Pensiones se sitúa en 50€ para Finizens y 1.500€ en el caso de Indexa Capital. El grado de diversificación se mantiene con independencia de la cantidad en ambas plataformas.

Estrategia de inversión

A continuación te mostramos las diferentes estrategias de inversión que siguen tanto Indexa Capital como Finizens:

Estrategia de inversión de IndexaCapital

La estrategia de inversión de Indexa Capital se basa en ofrecer carteras altamente diversificadas de fondos indexados Vanguard y ETFs en el caso de sus fondos de pensiones.

Ofrecen 10 carteras para fondos y planes de pensiones (distintas entre sí) con diferente peso de Renta Fija (bonos) vs Renta Variable (acciones) que, entre otros factores, permiten adaptar el riesgo a cada perfil de inversor. Además, su exposición a moneda extranjera (o riesgo de divisa*) es entre el 10 y el 56% en las carteras de fondos de inversión y entre el 30 y el 85% en los planes de pensiones. Adicionalmente, Indexa ofrece planes de pensiones para empresas (y sus empleados) y planes de pensiones para autónomos.

Estas carteras se rebalancean cuando algunos de sus productos varía más de un 1,25% respecto al peso teórico que deberían tener (siempre y cuando este 1,25% suponga más de 150€).

Por ejemplo:

Si tienes un fondo indexado de empresas de Europa que debería ser un 10% de la cartera y al cabo de un tiempo supone un 13% de tu cartera (al crecer más que los otros activos), IndexaCapital traspasará ese 3% a otros activos que hayan reducido su peso.

Ese rebalanceo permite mantener el mismo nivel de riesgo de la cartera además de permitir aumentar la rentabilidad, según señalan algunos estudios.

Aquí puedes ver el detalle de las diferentes carteras en función de los activos en los que invierte para su Cartera de Fondos de inversión. Se toma el ejemplo de las carteras de 10 mil euros (actualizado en 2023 con las actualizaciones de Cartera de Indexa Capital):

Renta Variable

| Cartera | Europa | USA | Japón | Emergentes | Small Caps |

| #1 | 4% | 5% | – | – | – |

| #2 | 7% | 8% | – | 3% | – |

| #3 | 7% | 11% | 3% | 3% | 3% |

| #4 | 9% | 16% | 4% | 3% | 4% |

| #5 | 10% | 20% | 5% | 5% | 5% |

| #6 | 12% | 25% | 6% | 6% | 5% |

| #7 | 14% | 29% | 6% | 8% | 6% |

| #8 | 16% | 33% | 7% | 9% | 7% |

| #9 | 19% | 35% | 8% | 11% | 8% |

| #10 | 23% | 35% | 10% | 13% | 9% |

Renta Fija

| Cartera | EU empresas | EU gobiernos | EU ligados inflación | USA gobiernos | USA empresas |

| #1 | 18% | 25% | 9% | 25% | 14% |

| #2 | 15% | 22% | 8% | 22% | 15% |

| #3 | 13% | 20% | 7% | 20% | 13% |

| #4 | 12% | 17% | 6% | 17% | 12% |

| #5 | 10% | 15% | 5% | 15% | 10% |

| #6 | 8% | 12% | 5% | 13% | 8% |

| #7 | 7% | 10% | 4% | 10% | 6% |

| #8 | 5% | 8% | 3% | 7% | 5% |

| #9 | 3% | 5% | 3% | 5% | 3% |

| #10 | 3% | 4% | 3% | – | – |

Cartera más arriesgada (#10): 90% Renta Variable (RV) / 10% Renta Fija (RF)

Cartera más prudente (#1): 14% Renta Variable (RV) / 86% Renta Fija (RF)

Estrategia de inversión de Finizens

La estrategia de inversión de Finizens se basa en ofrecer carteras compuestas por fondos de inversión indexados diversificados globalmente de las gestoras Blackrock, Vanguard y Amundi. Por otro lado, las carteras para los Planes de Pensiones invierten en fondos indexados, ETFs y oro, donde también incluyen bienes inmuebles para aumentar la descorrelación.

Ofrecen un total de 6 carteras con un nivel de riesgo diferente para adaptarse a cada perfil de inversor. Las carteras de más riesgo son las que están compuestas por un mayor porcentaje de Renta Variable y bienes inmuebles, también conocidos como REITs. Además, la exposición a moneda extranjera (o riesgo de divisa) va del 9 al 75% en función también del riesgo de la cartera.

Para mantener la composición óptima de la cartera, se rebalancea automáticamente de forma anual y puntualmente en el caso de que exista una variación relativa del ± 20% en cada uno de los instrumentos invertidos.

Por ejemplo:

Se realiza el reajuste si un activo llega a pesar un 13% o un 7% de la cartera cuando su peso objetivo es de 10%, ya que habrá variado más de un 20%.

Aquí te mostramos la composición de las diferentes carteras para sus Planes de Inversión:

Renta Variable y REITs

| Cartera | Europa | USA | Japón | Emergentes | Pacífico | Small Caps | Inmuebles |

| #1 | 6% | 10% | 1% | 4% | 1% | 2% | 1% |

| #2 | 9% | 16% | 2% | 6% | 2% | 3% | 2% |

| #3 | 13% | 21% | 2% | 8% | 2% | 4% | 2% |

| #4 | 16% | 27% | 3% | 10% | 3% | 5% | 3% |

| #5 | 19% | 32% | 4% | 12% | 4% | 6% | 4% |

| 🆕 #6 | 25% | 42% | 5% | 16% | 5% | 8% | 0% |

Renta Fija

| Cartera | EU gob. | USA gob. cubierto | EU gob. inflación | Global gob. CP | Emerg. cubierto | EU empresas | USA empresas cubierto | Global empresas CP cubierto |

| #1 | 12% | 12% | 10% | 12% | 2% | 8% | 10% | 8% |

| #2 | 10% | 10% | 8% | 10% | 2% | 6% | 8% | 7% |

| #3 | 13% | 4% | 7% | 7% | 1% | 5% | 7% | 5% |

| #4 | 8% | 8% | 6% | 7% | 1% | 3% | 4% | 3% |

| #5 | 3% | 3% | 2% | 3% | <1% | 2% | 3% | 2% |

| 🆕 #6 | 0% | 0% | 0% | 0% | 0% | 0% | 0% | 0% |

Cartera más arriesgada (#6): 100% Renta Variable (RV) / 0% Renta Fija (RF). 🆕 Novedad: Finizens incorpora una cartera 100% Renta Variable, donde no se incluyen REITs.

Cartera más prudente (#1): 24% Renta Variable (RV) / 75% Renta Fija (RF)

Nota: Hay que tener en cuenta que Finizens e Indexa suelen tener en líquido de aproximadamente 1%, y se han redondeado los decimales, por lo que el conjunto de los activos de las carteras no siempre suma 100%.

* Según algunos expertos, el riesgo de divisa no es una variable relevante para las inversiones a largo plazo, ya que las diferencias de valor entre monedas tienden a 0, al ser cíclico. No obstante, es un factor que tiene impacto especialmente en la rentabilidad y volatilidad a corto plazo, por lo que hemos querido mostrarlo en la comparativa.

La comparación de las estrategias de inversión de Indexa Capital y Finizens muestra que son parecidas, ambas buscan diversificar al máximo geográficamente a través de fondos índice y/o ETFs.

Las diferencias principales son:

1) Finizens invierte entre un 1,1% y un 3,9% en bienes inmuebles, con el objetivo de reducir la volatilidad e incrementar la rentabilidad. Por su parte, Indexa no incluye inmuebles ya que, textualmente, «no creemos que sea una buena idea sobreponderar ningún sector«.

2) Indexa Capital ofrece carteras que invierten de forma socialmente responsable (ISR). Durante el test, podrás decidir si quieres las carteras normales o las que tienen un sesgo ISR. Son fondos que excluyen industrias controvertidas (por ejemplo: tabaco, armas, energías no renovables, etc.) al no cumplir ciertos criterios de sostenibilidad, gobernanza y responsabilidad social.

En ambos casos ofrecen carteras con gestores prestigiosas a nivel mundial que están reservados a grandes patrimonios. Un claro ejemplo son los fondos Vanguard en España en su clase Institucional Plus (con comisiones mucho más bajas).

Por otra parte, Indexa Capital tiene un total de 10 carteras y Finizens 6, ambas rebalanceadas periódicamente.

Por último, la inversión en moneda extranjera es ligeramente superior en Indexa Capital y en ambos casos esa proporción aumenta a medida que el riesgo de la cartera también aumenta.

Entidad gestora y de custodia

En Hola inversión consideramos que es muy relevante conocer quién está realmente detrás de nuestras inversiones. Es por este motivo que en la comparativa de Finizens vs Indexa Capital añadimos también las entidades gestoras y de custodia de los respectivos gestores automatizados.

En el caso de las carteras de fondos de inversión, ambos invierten a través de Inversis Banco, uno de los bancos de inversión referentes a nivel nacional. Además, Indexa Capital también permite utilizar Cecabank como custodio (podrás elegir entre uno y otro en el momento de darte de alta).

Y en el caso de los Planes de Pensiones, ambos gestores automatizados utilizan Caser Seguros como entidad gestora de sus inversiones. Por otro lado, la entidad depositaria es Cecabank, también en ambos casos.

Por lo tanto, vemos que la entidad gestora y de custodia no es un elemento diferenciador entre ambos, aunque es importante tenerlo en cuenta para cualquier inversión.

Ambas plataformas invierten a través de entidades de alto prestigio y solvencia a nivel nacional, además de estar autorizadas y supervisadas por las autoridades competentes en la materia.

Comisiones

Algo a tener muy en cuenta a la hora de contratar cualquier producto de inversión serán las comisiones, ya que tendrán un impacto directo en la rentabilidad; a más comisiones, menos rentabilidad y viceversa.

Por suerte, una de las características de Finizens e Indexa Capital es que ambos tienen comisiones muy inferiores en comparación con los productos que nos ofrece la banca tradicional, donde es común que te ofrezcan productos por encima del 2%, es decir, comisiones muy elevadas.

A continuación te presentamos dos tablas resumen que comparan los costes entre Indexa Capital y Finizens (lo más relevante son los costes totales):

Carteras de fondos

|

||

| Comisión activos inversión | 0,08% | 0,10% |

| Comisión de gestión | 0,15 - 0,41%* | 0,14 - 0,41% |

| Comisión de custodia | 0,05 - 0,11%* | 0,06 - 0,12% |

| Costes totales | 0,28 - 0,60%* | 0,30 - 0,63%* |

(*) Ambos robo advisors disminuyen sus comisiones de gestión y custodia a medida que aumenta el capital invertido, quedando de la siguiente manera:

| Capital a partir de |  |

|

| 2.000€ / 1.000€ | 0,60% | 0,63% |

| 10.000€ | 0,59% | 0,63% |

| 20.000€ | 0,59% | 0,60% |

| 100.000€ | 0,56% | 0,58% |

| 300.000€ | 0,56% | 0,56% |

| 500.000€ | 0,49% | 0,51% |

| 1.000.000€ | 0,38% | 0,42% |

| + de 5.000.000€ | 0,28% | 0,30% |

Nota: Se muestran los costes medios para cada tramo de inversión.

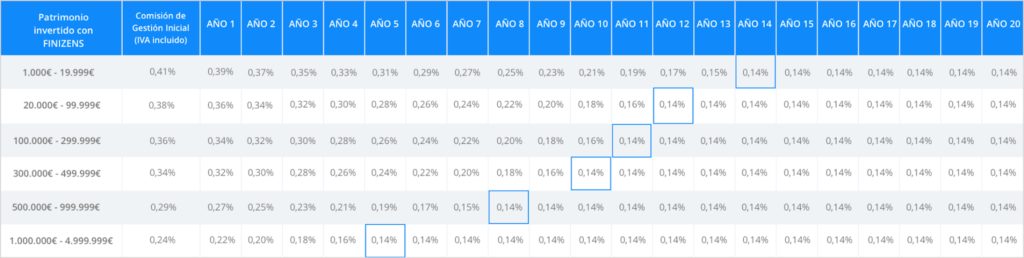

Por otra parte, Finizens aplica desde 2020 un programa de fidelización de comisiones decrecientes. Consiste en que cada año que el cliente esté con ellos le rebajarán un 0,02% a su comisión de gestión hasta llegar a 0,14% (comisión de gestión mínima). A esta comisión se le tiene que sumar el coste de la custodia y los activos de inversión.

En función del capital invertido, se tardará más o menos en llegar a la comisión de gestión mínima. Haciendo click en el siguiente desplegable podrás verlo en más detalle:

Indexa, por su parte, ha bajado los costes totales de sus carteras de fondos todos los años desde su lanzamiento en 2015.

Planes de pensiones

|

||

| Comisión activos inversión | 0,16% | 0,08% |

| Comisión de gestión | 0,15 - 0,41%* | 0,40% |

| Comisión de custodia | 0,05 - 0,11%* | 0,05% |

| Comisión de asesoramiento | – | - |

| Otros (estimado) | - | 0,146% |

| Costes medios | 0,50% | 0,64% |

Aunque tanto Finizens como Indexa Capital tienen comisiones mucho más bajas que los productos de inversión de la banca tradicional, también existen ligeras diferencias entre ellos:

- Carteras de fondos: Indexa tiene una comisión menor a Finizens en 0,02% puntos.

- Planes de Pensiones: Indexa tiene de media unos costes de 0,10% puntos inferiores en sus Planes de Pensiones.

Traspasos entre fondos y planes de pensiones

La posibilidad de que desde estos robo asesores puedas traspasar fondos a otras entidades y viceversa, permite tener la certeza de que no estás ligado a esta plataforma y que podrás irte cuando quieras sin que fiscalmente te perjudique (recuerda que puedes traspasar fondos de inversión de una entidad a otra sin pagar impuestos por las plusvalías).

En este sentido, no encontramos diferencias entre el Plan de Inversión Finizens y las carteras de Indexa, ya que ambos ofrecen la posibilidad de hacer traspasos sin tener que pagar el peaje fiscal. Pasa de igual manera con los Planes de Pensiones, ya que ambos permiten traspasar planes desde otro banco y viceversa.

Promociones

Actualmente, tanto IndexaCapital como Finizens tienen promociones interesantes para los nuevos clientes que usen uno de los enlaces que podrás encontrar en esta página.

Tendrás 15.000€ sin comisiones de gestión durante el primer año con Indexa y 12.000€ con Finizens en las carteras de fondos. Recuerda que solo es válida a través de uno de los enlaces de invitación que encontrarás en esta página.

➡️ Enlace de invitación de Indexa Capital

➡️ Enlace de invitación de Finizens

Interfaz

Si entramos dentro de las plataformas, podemos decir que no existen diferencias importantes en cuanto a la interfaz y usabilidad si comparamos Indexa y Finizens.

Ambos robo asesores ofrecen toda la información relevante acerca de las inversiones y las gestiones pertinentes que deberás hacer. Sí que es cierto que siguen estilos y formas de presentar los datos muy diferentes, pero al final es todo lo mismo. No consideramos que sea un factor decisivo.

Como pequeñas diferencias, en general, Indexa Capital ofrece un detalle superior en cuanto a resultados de la cartera. Por ejemplo: tabla de rentabilidades por mes, el drawdown o máxima pérdida acumulada y el detalle de la información fiscal de cada fondo.

Además, también ambos ofrecen apps para teléfonos móviles con las que podrás controlar tus inversiones desde cualquier lugar (aunque en principio no es un tipo de inversión que requiera atención constante).

Si quieres ver imágenes reales de cómo son por dentro, podrás verlas en los respectivos análisis tanto de Indexa como de Finizens.

Ambas plataformas ofrecen al usuario toda la información relevante sobre sus inversiones y todas las opciones necesarias para gestionarlas: retirar dinero, añadir fondos, ver la rentabilidad y cambiar de cartera, entre otras.

Conclusiones

Finizens e Indexa Capital son los gestores de inversiones automatizados más populares en nuestro país y se podrían considerar como las alternativas a Betterment y Wealthfront en España. Como conclusión del análisis te mostramos lo que más y lo que menos nos ha gustado de cada uno de ellos en esta tabla comparativa:

|

||

| Puntos fuertes |

|

|

| Puntos de mejora |

|

|

Así pues, como hemos ido recalcando a lo largo de este artículo, ambas opciones pueden ser interesantes tanto para pequeños o grandes inversores que busquen opción de inversión automatizada, con bajos costes y diversificada a nivel mundial. Como sabemos que es muy difícil elegir entre los dos, te daremos 3 razones que suelen decantar la balanza según tus preferencias:

✅ Razones para elegir Indexa Capital:

- Roboadvisor independiente líder en España

- Comisiones menores a partir de 10.000€

- Posibilidad de optimizar la fiscalidad, activar el servicio de retirada recurrente («Tu paga») y guardar tu colchón de seguridad.

✅ Razones para elegir Finizens:

- Comisiones decrecientes año a año

- Incorporación de REITs en la cartera.

- Servicio de banca privada a partir de 100.000€.

- Posibilidad de tener una cartera 100% RV.

¿Tienes dudas para elegir entre Indexa Capital o Finizens?

Si quieres profundizar más antes de tomar la decisión, te recomendamos que visites la página donde analizamos cada uno de los gestores automatizados disponibles en la comparativa de los principales roboadvisors en España.

Buenas,

Gracias por tu web, tus explicaciones,

Tengo 56 años y me jubilo al 100% a los 61 años. Crees oportuno poder crearme un plan de pensiones de los comentados? Para recuperarlos debería esperar a los 66 años o por el contrario podría hacerlo al jubilarme?

He leído que este año (2022) la cantidad máxima para desgravar son 1500€, eso supone que es la máxima cantidad de desgravación, pero de invertir más cantidad como quedaría.

Muchas gracias a tu web empezamos a entender estos temas.

saludos

Juan

Hola Juan, es una pregunta que necesitaría un estudio en profundidad para poderse responder. Para poderlo rescatar basta con estar jubilado o cumplir con otra de las contingencias previstas, así que no deberías esperarte a los 66 años. Por otro lado, en general no es recomendable invertir más allá del límite (te recomiendo ver si tienes acceso a un Plan de Pensiones de Empleo donde el límite es mayor) ya que es dinero no líquido, sería mejor invertir en un producto que pudieras rescatar en cualquier momento como los fondos indexados.

Un abrazo y mucha suerte.

Hola,

Gracias siempre por tus artículos

Actualmente tengo el PP en indexa pero he visto que finizens ha bajado algo sus comisiones.

Compensa mover el PP hacia finizens?

Gracias

Hola Ricardo, hay que valorar también si sus carteras se ajustan a lo que estás buscando, ya que también incluyen inmuebles y oro.

Hola Guillem,

Crees que es un buen momento para invertir en roboadvisors o convendría esperar? Por otro lado, tengo myinvestor y estaba pensando en abrir una cuenta de Finizens e inbestme(por los fondos isr) pero dado que existe el sistema FIFO y los roboadvisor pueden coincidir en los mismos fondos Vanguard , sabes como se gestiona está cuestión cuando llega el momento de desinvertir teniendo en cuenta que un roboadvisor no tiene porqué saber que tienes el mismo fondo con otro roboadvisor ? (Espero que se entienda la pregunta)

Muchas gracias!!

Hola Machi, en mi opinión siempre es buen momento si inviertes a largo plazo con bajas comisiones. En el momento de desinvertir, si tienes los mismos fondos en dos roboadvisors, deberías retirar las participaciones del primero, es decir, aplicar la regla FIFO de forma manual. También podrías traspasarlo a un solo roboadvisor y, en principio, debería saber qué participaciones vender primero.

Hola!,gracias ante todo por la información y por la respuesta.

Tengo 60 años y me quedan cinco para jubilación (en principio). ¿Seria interesante contratar un plan de pensiones de los que aconsejáis con el fin de beneficiarme fiscalmente y tener la opción de esperar los diez años ?.

Y otra duda, ¿tengo la opción de invertir una cantidad fija, sin añadir cantidad mensual en algunos de los roboadvisor que recomendáis?,

Hola Jose Antonio, sería necesaria más información para poder opinar al respecto, será decisivo tu tramo de IRPF actual y el que esperes tener cuando te jubiles. En cuanto a tu segunda pregunta, cualquier roboadvisor de esta comparativa podría servirte.

Buenos días y enhorabuena por el blog, es super completo y he podido entender esto de la gestión indexada!

Voy a traspasar mi cartera de una banca privada 8 dinero de mis padres) a Finizens y queria preguntarte si para unos 750.000€ sabes si me asignan un banquero para atenderme?

Muchas gracias y felicidades

Buenos días Paula, muchas gracias por tu comentario.

A partir de 100.000€ en Finizens te asignan un gestor patrimonial personal ya que entras en la categoría de Finizens Premium.

Un saludo.

Hola Guillem, con la situación económica que estamos viviendo actualmente (Covid) y que afecta a nivel mundial , tengo mis dudas sobre las rentabilidades para los próx 10 años…

En indexa o finizens en los planes de pensiones indexados hay opciones de capital garantizado ? Cuál sería tu opinion al respecto?

Por otro lado, la opción de finizens respecto a la inversión en oro, cuál sería tu opinión , a mi me parece un punto de peso y mayor seguridad para elegir entre indexa y finizens , pero quizás no es relevante

Hola Elena,

Los Planes de Pensiones indexados no ofrecen rentabilidades garantizadas. Con el contexto de tipos bajos en el que nos movemos, no existen opciones interesantes libres de riesgo.

El tema del oro es algo muy personal, en este caso Finizens apuesta por este activo que históricamente ha estado descorrelacionado de los mercados bursátiles.

Un saludo,

Invierto al mismo tiempo a través de INDEXA y del Plan Inteligente de EVO Banco, que utiliza Finizens, me recomienda que cierre alguno de los dos y me quede sólo en uno de ellos? Muchas gracias

Hola Jose, es una decisión muy personal. Si quieres simplificar y unificarlo en una sola plataforma podría tener sentido, de lo contrario no tiene nada de malo tener los dos abiertos. Aún así, ten en cuenta que el Plan de EVO es un Unit Linked, a diferencia del plan de Indexa que es una cartera de fondos indexados.

Un saludo.

Buenas tardes,

Enhorabuena por el artículo y por la web, muy bien explicado todo.

En primer lugar decir que mis conocimientos son mínimos e intento informarme cómo puedo, aunque me es bastante complicado entender todo. Me guío por el afán de un futuro mejor para mí y mi familia básicamente.

Me surge una duda: tengo un pias, del que quiero salir pues no me convence nada la verdad, me lo propusieron y en su momento no me enteré de nada del tema comisiones, solo vi el hecho de ir ahorrando poco a poco, y he ido poniendo mes a mes desde entonces religiosamente. Llevo desde junio de 2013 concretamente y tengo 32 años. Mi capacidad de ahorro es baja, pero hago lo que puedo.

Mi pregunta es si puedo traspasar mi pias a por ejemplo, una cartera de indexa capital o que sería mejor en mi caso

Hola Javier, lamentablemente no es posible traspasar un PIAS a una cartera de fondos de inversión. Deberás retirarlo y luego volver a invertir en la opción que elijas.

Un saludo.

Excelente artículo. Yo añadiría que Indexa Capital ofrece un extra en seguridad a la hora de acceder a nuestra cartera. Este extra es un segundo factor de autenticación, el cual envía un mensaje a tú teléfono para confirmar el inicio de sesión. Yo considero que es súper importante y esencial para este tipo de servicios.

De todas maneras, sigo con dudas de cuál escoger. Seguiré investigando y comparando opiniones.

Muchas gracias por el artículo.

Saludos,

Àlex.

Muchas gracias por tu aportación Àlex.

Enhorabuena por la web, está explicado de una forma muy clara.

¿Cuál es su opinión del fondo Estrategia 5 de Aegon versus estos dos roboadvisor Indexa/Finizens?

Muchas gracias de antemano,

Saludos,

Muchas gracias María, en nuestra opinión a día de hoy los PIAS no son le mejor producto debido a sus altas comisiones y baja transparencia. Si quieres un tipo de producto con ventajas fiscales puedes mirarte los planes de pensiones indexados.

Suscribo los comentarios acerca de la web. Me parece que realizas un gran trabajo acercando el mundo de la inversión al pequeño ahorrador, a través de tus conocimientos y la claridad con la que lo expones.

Tras algunos años operando en bolsa directamente con mi banco en pequeñas cantidades ( y no siempre de forma acertada), creo que ha llegado el momento de cambiar de estrategia, así que voy a lanzarme a por los fondos indexados, siendo Finizens e Indexa los dos candidatos.

Una de las cosas que más me traían de cabeza en las inversiones en acciones, era la información relativa a rentabilidades, beneficios/pérdidas, y tributación (nuestra querida Hacienda). Por eso, dejando de lado carteras y fondos de cada uno (Finizens/Indexa), en tu opinión, cual de los dos ofrece una mayor y mejor información en ese sentido? .

En cuanto a aplicacion móvil y web, en tu opinión cual de las dos (Finizens/Indexa) es más efectiva?

Gracias de antemano y nuevamente enhorabuena por tu gran labor!!

Hola Antonio, muchas gracias por tu comentario. Para los que no son clientes, Indexa ofrece información más detallada ya que expone la evolución de todas sus cartera en su página web (también lo puedes ver en el análisis de su rentabilidad). Una vez ya eres cliente, el nivel de información es muy similar (rentabilidad, volatilidad, transacciones, compras, traspasos…). ¿Hay algún indicador en concreto que te resulte de especial interés?

En cuanto a sus plataformas, ambas son muy efectivas tanto en versión web como app. En cuanto a la app, Finizens ha invertido más recursos en ella por lo que la experiencia de usuario destaca como una de sus virtudes.

Un saludo.

Hola!

La gran duda que tengo es que no sé cual es el roboadvisor adecuado para mí (no tengo conocimientos financieros y no quiero invertir en la banca tradicional dado por sus altas comisiones y nula o baja rentabilidad, la mayoría de familiares con pérdidas la mayoría de los años) para poder empezar puesto me gustaría invertir una pequeña cantidad y luego aportaciones mensuales a largo plazo (20 – 30 años).

Me interesa saber si existe alguna opción de visualizar todos los movimientos realizados (transacciones) con los fondos invertidos

También saber si existe la posibilidad de traspasar a otro roboadvisor en caso de inconformidad de forma gratuita y sin pagar impuestos a Hacienda.

Además estoy valorando probar dos roboadvisor (Finizens e Indexa Capital) con una inversión de 1.000 euros y aportaciones mensuales de 50 – 75 € a largo plazo. No sé si una opción ideal o descabellada.

Hola Rubén,

Primero de todo decirte que, en mi opinión, creo que querer invertir en los robo advisors que mencionas y huir de la banca tradicional es una muy buena decisión.

Respecto si se pueden ver los movimientos en las plataformas, decirte que ambos robo advisors ofrecen a sus clientes la posibilidad de ver todas las compraventas de los activos de sus carteras. Es decir, podrás ver exactamente las aportaciones de tu capital a los distintos fondos.

En cuanto a la traspasabilidad, tanto las carteras de Indexa Capital como el Plan de Inversión de Finizens permiten traspasos a otros roboadvisors u otros fondos de inversión sin tributar a Hacienda y de forma totalmente gratuita (aquí cuidado, ya que esto solo aplica para el Plan de Inversión de Finizens, no para su Plan de Ahorro ni de Niños).

Finalmente, creo que querer probar los dos robo advisors e ir invirtiendo poco a poco es una buena idea, aunque ten en cuenta que la inversión mínima del Plan de Inversión de Finizens es de 10.000€ y no de 1.000€ como comentas.

Otra puntualización que deberías tener en cuenta si las aportaciones mensuales son pequeñas es la siguiente: si bien no hay mínimo para las aportaciones sucesivas ni en Indexa ni en Finizens, tu dinero se mantendrá en la cuenta hasta que llegue a una cantidad mínima que está alrededor de 300€. Este límite sirve para minimizar los costes fijos que son asumidos por los roboadvisors.

Espero haberte ayudado, no dudes en responder a este comentario si te surge cualquier otra duda.

Saludos

Muchas gracias por tu respuesta.

El problema que veo es que el Plan de Ahorro de Finizens, según tengo entendido, hay que pagar impuestos en caso de traspaso a otro roboadvisor.

En cuanto a la inversión, cuál sería el mínimo para empezar cuando el roboadvisor comience a trabajar, es decir, ver los primeros resultados a corto plazo? Por ejemplo, empezar el Plan de Ahorro de Finizens y Plan de Inversión de Indexa partiendo de 1.000 euros y aumentando periódicamente (mes a mes) 50 € – 75 € sería suficiente?

Muchas gracias de antemano,

Saludos!

De nada Rubén!

Exacto, el Plan de Ahorro de Finizens no permite traspasos a otros roboadvisors o fondos de inversión sin impacto fiscal, por eso preferimos el Plan de Inversión (aunque tiene un mínimo superior).

En cuanto a tu pregunta, el roboadvisors empezará a “trabajar” desde el momento en que inviertas la cantidad mínima, ya que se invertirá a los fondos de la cartera (el mínimo es de 1.000€ para Indexa Capital, o de 10.000€ para el Plan de Inversión de Finizens y 50€ para su Plan de Ahorro). Luego, para poder invertir de forma sucesiva tendrás que haber aportado unos 300€ a tu cuenta (en Indexa, esa inversión mínima sucesiva puede variar ligeramente en función de la cartera). Si no ves posible invertir 300€ cada mes, siempre puedes hacer aportaciones de 150/mes para que se invierta cada dos meses, o de 100€/mes para que se invierta cada tres. Para mí, lo más importante es ser constante con las inversiones y no tener prisa, ya que lo más sensato es invertir en el largo plazo.

Por cierto, en el Plan de Ahorro de Finizens no existe el límite de 300€ para realizar las inversiones sucesivas (sí, en el Plan de Inversión).

Cualquier otra duda, puedes responder a este comentario 🙂

Saludos

Genial!

Por lo visto que las desventajas grandes (para mí) de Finizens:

– Plan de Ahorro: Si quieres traspasar a otros fondos o retirar dinero hay que pagar impuestos

– Plan de Pensiones: Solamente puedes retirar dinero a partir de los 10 años que llevas aportando en él. Lo bueno de este plan es que tiene ventajas fiscales a la hora de hacer de hacer la declaración IRPF.

– Plan de Inversión: Invertir mínimo 10.000 euros.

Y luego el caso de Indexa Capital tiene la misma desventaja lo de las pensiones. ¿La opción de Cartera de Fondos tiene algún inconveniente importante?

El caso de Finizens tienes que estar atado con un contrato de vida-ahorro para el plan de ahorro pagando la comisión.

En cuanto a los tramites, Finizens es el único online 100% sin papeleo.

Y por ultimo, el tema de aportar 300 euros al mes no está nada mal pero hoy en día es una opción que no me puedo permitir puesto que soy autónomo profesional pagando religiosamente la cuota de la Seguridad Social (base mínima), IRPF y demás gastos comunes. Visto como está el tema de las pensiones públicas lo veo muy negro en el futuro y de ahí mi motivo es invertir a largo plazo con una buena rentabilidad y menos pérdidas posibles para obtener una buena jubilación y ayudar a la familia.

Hola Rubén,

En el caso de Indexa capital como contrapartida tienes:

– Mínimo de 1.000€ (para algunas personas es un mínimo alto)

– Los trámites no son 100% digitales (aunque creo que un proceso bastante sencillo).

– Los Planes de Pensiones tienen las mismas características que cualquier otro, pero con activos indexados de bajas comisiones (a mí personalmente me parece también un producto interesante).

Por otra parte, es cierto que 300€ al mes es una cantidad que, por desgracia, no todo el mundo puede ahorrar. De todos modos, esto no tiene porque ser un impedimento para empezar a invertir (ya sea en estos productos financieros u otros). Creo que estás concienciado y vas por buen camino, por lo que te animaría a seguir informándote (si lo necesitas) y a dar el paso.

Como muy bien dices, el futuro de las pensiones es muy negro y es importante que empecemos a construir nuestro patrimonio cuanto antes.

Si puedo ayudarte en cualquier otro aspecto no dudes en comentármelo.

Que tengas mucha suerte Rubén!

Saludos

Hola Guillem!

Te respondo aquí porque no veo la opción de responder tu último comentario.

Sobre el mínimo de 1.000 de Indexa para mí no me supone un problema, podría empezar con esta cantidad. Entiendo que si contrato la cartera de inversiones los fondos estarían a mi nombre, no? Sin embargo, si contrato el plan de ahorro de Finizens tengo que contratar sí o sí el seguro de ahorro-vida pagando más comisión y mis fondos estarían a nombre de Caser, ¿Es cierto?

¿Cuál es la diferencia que mis fondos irían a mi nombre o de Caser? ¿Influye para algo?

Gracias!!!

Hola de nuevo Rubén!

Efectivamente, si contratas una cartera con Indexa Capital los fondos de inversión estarían a tu nombre y custodiados por el Banco Inversis. Por otra parte, el Plan de Ahorro de Finizens es lo que llaman un United Linked, un tipo de seguro de vida-ahorro que, como bien dices, cuenta con fondos y ETFs que estarían a nombre de Caser.

La diferencia está en que si inviertes con Indexa y Inversis quiebra, en principio, tu seguirías teniendo los fondos de inversión a tu nombre. Con Finizens, si Caser quiebra pasarías a ser acreedor de esta aseguradora y, en principio, el Consorcio de Compensación de Seguros sería el responsable de devolver el dinero a sus clientes (tiene un fondo de reservas para este tipo acontecimientos).

En mi opinión, que quiebre cualquier de estas dos entidades es muy poco probable, aunque haces bien de querer informarte de todas las posibles implicaciones.

Saludos!

Felicidades por la web, que no conocía, y me parece que es muy didáctica y clara para explicar estos a veces difíciles conceptos económicos.

Y la pregunta que tengo es cuál de los dos robo advisors analizados aquí creen que tiene mayor rendibilidad a largo plazo, en 5 años o más, en su plan más agresivo.

Porque habiendo mirado diferentes robo advisors que adía de hoy podemos encontrar en el mercado, las diferencias entre unos y otros sí que pueden ser significativas.

Hola,

Muchas gracias por tus palabras 🙂

En cuanto a tu pregunta, es difícil (o imposible) saber qué roboadvisor va a tener mejor rentabilidad en el futuro.

Históricamente, las carteras con mayor Renta Variable han tenido mejores resultados, pero esto no tienen porque seguir así los proximos 5 o 10 años.

Si realmente no tienes claro cuál de los dos elegir, una opción es empezar a invertir en ambos (si tienes suficiente capital para empezar) y comprobarlo tú mismo. Al cabo de un tiempo podrías traspasar de uno a otro si uno de los dos te convence más de forma gratuita y sin pagar impuestos por las ganancias.

Gracias de nuevo por tu comentario. No dudes en volver a escribirnos para cualquier otra pregunta.

Saludos!

Hola

Si invierto en ambas, indexa y Finizens, sirve la misma cuenta bancaria?

Hola,

¿Te refieres la misma cuenta bancaria en Inversis?

En el plan ahorro podría cambiarse de una cartera a otra sin comisiones o habría que vender y suscribir otra?

Hola Adrián,

Según tengo entendido puedes cambiarte de cartera dentro del Plan de Ahorro de Finizens, pero lo que no se puede hacer es cambiar del Plan de Ahorro al Plan de inversión, por ejemplo.

Saludos!

Acabo de descubrir la web y la verdad es que está genial. Los mejores análisis de robo advisors que he visto hasta el momento, felicidades!

La verdad es que los dos roboadvisors tienen buena pinta, aunque yo me decanto más por Indexa… y si me pudiera permitir el mínimo, creo que tendría en cuenta también a inbestme.

Gracias por toda la información, buen trabajo!

Saludos

Fran

Muchas gracias por tu comentario Fran.

Tanto Indexa Capital como InbestMe son excelente opciones como roboadvisor. No dudes en contactar con nosotros si tienes cualquier duda.

Saludos