Llevamos invirtiendo y analizado a Indexa Capital desde hace años y te contamos todo lo que necesitas saber si te planteas invertir con ellos.

Sigue leyendo y conocerás todas las características de Indexa Capital: opiniones, ventajas, desventajas, comisiones, rentabilidad y 7 claves para mejorarla.

Con esta información podrás decidir si es la mejor inversión para ti este 2024.

⏱ RESUMEN DE 1 MINUTO

- Indexa Capital es el robo advisor con mayor número de clientes en España.

- Principales servicios: Carteras de Fondos Indexados y Planes de Pensiones (particulares, empresas y autónomos).

- Mínimos: 2.000€ (1.000€ si ya eres cliente) para las Carteras y 1.500€ (1.000€ si ya eres cliente) para los Planes de Pensiones.

- Comisiones: de media 0,60% para las carteras y 0,50% para los Planes de Pensiones.

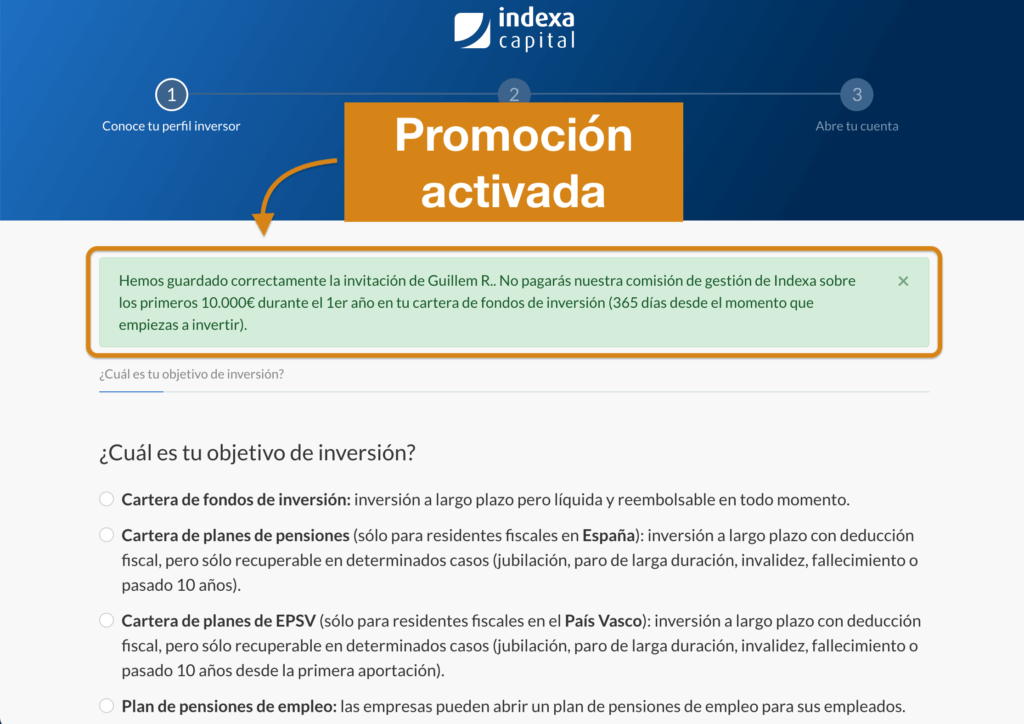

- Promoción: 15.000€ sin comisiones de Indexa en tu cartera de fondos el primer año con enlace de invitación.

- Puntuación de Hola inversión: 4,8/5 – La más alta.

Por otra parte, si lo prefieres, te dejamos este vídeo donde analizamos a Indexa Capital y te contamos nuestra opinión invirtiendo con su servicio durante años:

Contenidos

¿Qué es Indexa Capital?

Indexa Capital es un robo advisor, una plataforma que permite invertir de forma sencilla y diversificada en fondos indexados, es decir, fondos de inversión que replican un índice y tienen comisiones bajas.

Todo ello de forma automatizada y online.

Por lo tanto, Indexa Capital no es un banco ni un bróker, sino un asesor automatizado que gestionará tus inversiones a través del banco Inversis o Cecabank, ambas entidades de elevada solvencia.

📌 Nota: Actualmente, Indexa Capital es el robo advisor independiente líder en España. En julio de 2024 cuenta con más de 2552 millones de euros gestionados y más de 78.000 clientes. Además, también opera en Bélgica y Francia.

Desde su nacimiento, el servicio de Indexa ha recibido múltiples premios:

Opiniones de Indexa Capital

Al final del artículo lo hablamos en mucho más detalle, pero te adelantamos un breve resumen de las reseñas de los clientes de Indexa Capital ya que es uno de los aspectos que más interesa a nuestros lectores.

Estas son las puntuaciones en las principales plataformas:

| Plataforma | Opiniones |

|---|---|

| Trustpilot | ⭐️ 4,7 (1.898 opiniones) |

| ⭐️ 4,9 (1.461 opiniones) | |

| Hola inversión | ⭐️ 4,8 |

¿Cómo funciona Indexa Capital?

Su funcionamiento es muy sencillo. A partir de un test de 2 minutos determinarán tu perfil y la cartera más adecuada para ti. Una vez revises la cartera podrás darte de alta en su servicio de forma online.

En el alta se te creará una cuenta a tu nombre en su banco custodio, Inversis (Banca March) o Cecabank. Con la cuenta creada, solo faltará hacer una transferencia con una cantidad igual o superior al mínimo de 2.000€ (1.000€ si ya eres cliente) (o 1.500€ (1.000€ si ya eres cliente) para Planes de Pensiones) para que Indexa Capital empiece a invertir por ti.

Si aún no dispones de la cantidad mínima también puedes usar la cuenta creada como hucha. Una vez llegues a los 2.000€ (1.000€ si ya eres cliente), Indexa empezará a invertir por ti automáticamente.

Y si en algún momento te surgen dudas podrás hablar con ellos por chat, email o teléfono.

¿Qué servicios ofrece Indexa Capital?

Actualmente Indexa ofrece 4 modalidades de inversión. Elegir uno u otro será la primera pregunta del test, así que deberás tener claro qué quieres contratar antes de empezar.

- Cartera de fondos de inversión: La más popular. Cartera automatizada de fondos de inversión indexados, diversificada globalmente y adaptada a cada perfil de inversor. Novedad: Ahora permite elegir carteras de Inversión Socialmente Responsable (ISR).

- Cartera de Planes de Pensiones: La segunda más popular. Cartera automatizada de ETFs, diversificada globalmente, adecuada para cada perfil de inversor y con las particularidades de los planes de pensiones.

- Cartera de EPSV (solo País Vaso): Carteras muy similares a los Planes de Pensiones pero con las particularidades de las Entidades de Previsión Social Voluntaria (EPSV). Solo disponible para residentes fiscales en Euskadi.

- Planes de Pensiones de Empleo (solo empresas o autónomos): Planes de Pensiones que pueden ofrecer las empresas a sus empleados o para trabajadores autónomos.

Todas estas carteras son traspasbles sin impacto fiscal dentro de su respectiva categoría.

En el caso de querer contratar más de un servicio, empieza por cualquiera de ellos y al final del proceso podrás añadir más.

Ventajas y desventajas

A continuación mostramos un resumen de las ventajas y desventajas de Indexa para que tengas una ideal general:

Ventajas

- Robo advisor líder en España en número de clientes y capital gestionado.

- Bajos costes y alta diversificación en las carteras.

- Elevado número de carteras (10).

- Alta 100% online.

- Optimización fiscal en la retirada del capital.

- Promoción de 15.000€ sin comisiones de gestión el primer año con nuestro enlace de invitación.

Desventajas

- Mínimo de 2.000€ (1.000€ si ya eres cliente) para empezar a invertir en carteras de fondos y 1.500€ (1.000€ si ya eres cliente) en Planes de Pensiones.

- Por ahora no ofrece una cartera de fondos indexados con más de un 80% de Renta Variable.

-

Coste de 1€ en las transferencias para retirar el capital (comisión cobrada por Inversis).Comisión eliminada.

Si te planteas invertir con ellos te recomendamos activar la promoción con lo que podrás invertir 15.000€ sin comisiones de gestión de Indexa el primer año en tu cartera de fondos en caso de que contrates una:

También te invitamos a seguir leyendo nuestro análisis para saber si puede ser una inversión interesante para ti. Ante cualquier duda puedes dejarnos un comentario.

Características principales

Recuerda que a través de Indexa Capital es posible invertir en carteras automatizadas con fondos de inversión, en Planes de Pensiones y también en EPSV para el País Vasco.

Vamos a ver las características de sus servicios:

| Cartera Fondos Inversión | Plan de Pensiones | EPSV (sólo País Vasco) |

|

|---|---|---|---|

| Inversión mínima | 2.000€ (1.000€ si ya eres cliente) | 1.500€ (1.000€ si ya eres cliente) | 2.000€ (1.000€ si ya eres cliente) |

| Tipos de inversión | Fondos de inversión indexados | ETFs | ETFs |

| Número de activos | Entre 2 y 12 | Entre 10 y 19 | Entre 10 y 19 |

| Costes medios (para la inversión mínima) | 0,60% | 0,50% | 0,53% |

| Promoción | 15.000€ gestionados gratis | - | - |

¿Es seguro invertir en Indexa Capital?

Es la primera pregunta que muchas personas se plantean al oir hablar de este robo advisor. Según nuestra experiencia, Indexa Capital ofrece un servicio de inversión de confianza, por los motivos que exponemos a continuación.

Para empezar, Indexa Capital está autorizado y supervisado por la Comisión Nacional de Mercado de Valores (nº 257), entidad pública suscrita al Ministerio de Economía que vela por la protección de los inversores en España.

Además, también está adscrita al Fondo de garantía de inversiones (FOGAIN), que tiene como finalidad ofrecer una cobertura de hasta 100.000€ a los inversores en caso de que la sociedad entre en concurso de acreedores.

Por otra parte, la cuenta corriente y la cuenta de valores están cubiertas por el Fondo de Garantía de Depósitos (FGD) que asciende también a 100.000€.

Por último, Indexa Capital trabaja con entidades de prestigio como Inversis Banco y Cecabank, con ratios de solvencia superiores al 25%, siendo de las más altas a nivel europeo.

🔐 Seguridad: Desde de su creación, el servicio de Indexa Capital está autorizado y supervisado por la CNMV con el objetivo de garantizar que cumple con todas las normativas de protección al inversor. Además, tiene sus cuentas auditadas por una firma de prestigio internacional (Grant Thornton).

¿Qué rentabilidad ofrece Indexa Capital?

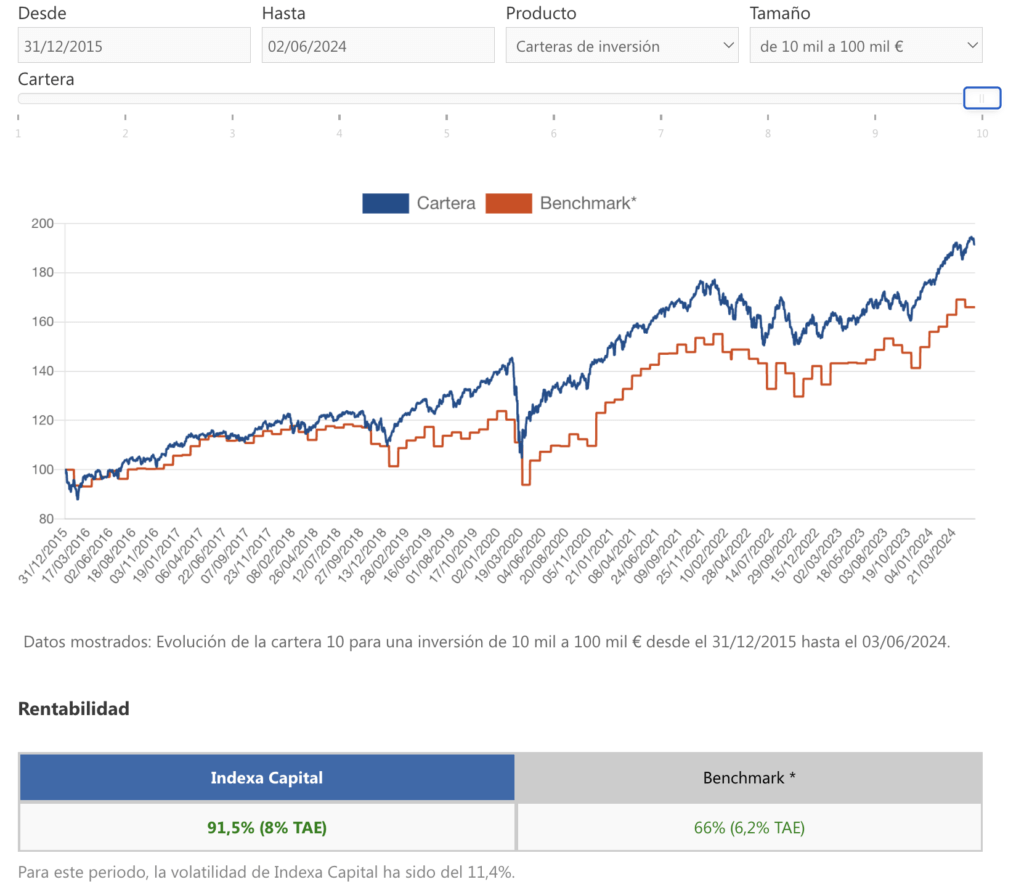

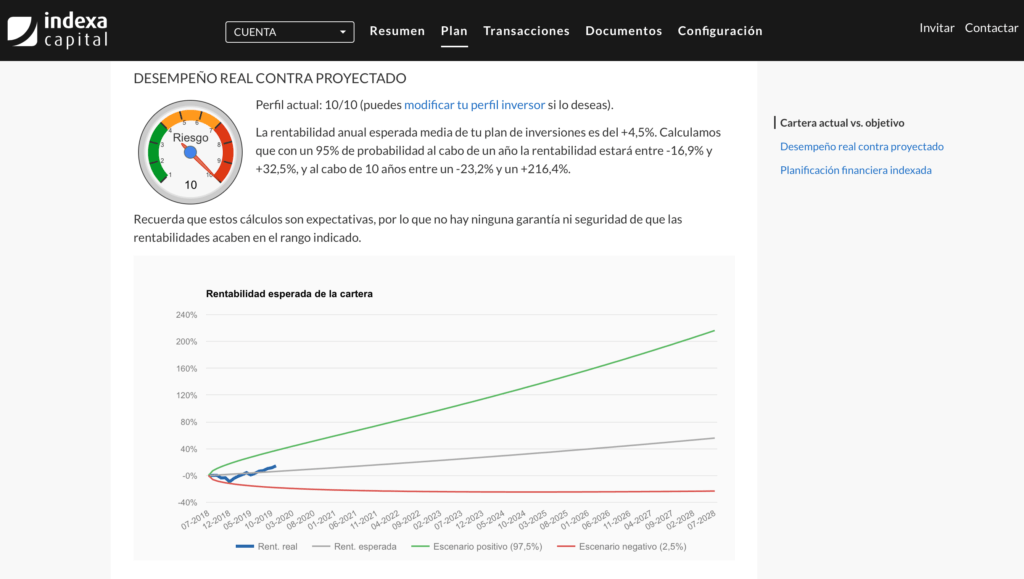

Como es lógico, después de la seguridad, lo que más preocupa a los inversores es la rentabilidad. En sus primeros 7 años de vida, Indexa Capital ofreció una rentabilidad de entre el 0,5 % y el 6,3 % anual según la cartera elegida (carteras de fondos de 10 a 100 mil euros, 31/12/2015 – 31/12/2022).

Se trata de una rentabilidad por encima de la media española.

Pero de nada sirve conocer la rentabilidad de una cartera si no la podemos comparar con el rendimiento del resto de inversiones durante el mismo periodo. Es por este motivo que te mostramos la gráfica con la rentabilidad de Indexa Capital en comparación con el índice de sus alternativas en España, es decir, su Benchmark*.

(*) Benchmark: rentabilidad media de los fondos españoles de la categoría comparable de Inverco, de renta fija mixta internacional para las carteras 1 a 3, renta variable mixta internacional para las carteras 4 a 7 y renta variable internacional para las carteras 9 y 10.

Aquí, por ejemplo, vemos el rendimiento de la cartera número 10 en comparación a su Benchmark, desde sus inicios hasta ahora. Debajo de la gráfica encontrarás un enlace para personalizar los datos:

➡️ Puedes ver en más detalle la rentabilidad de Indexa Capital desde aquí.

En la gráfica podemos ver que Indexa ha obtenido una rentabilidad muy superior a la media. Recuerda que rentabilidades pasadas no garantizan resultados futuros.

Los motivos de la alta rentabilidad de sus carteras son costes bajos. En los estudios realizados, los bajos costes se han correlacionado con mejores resultados de inversión a largo plazo.

Por último, para analizar las rentabilidades de este tipo de inversión debes tener en cuenta lo siguiente:

- Es posible experimentar resultados negativos durante un tiempo, pero a largo plazo se espera que sean positivos (aunque no está garantizado).

- Una cartera de mayor riesgo tendrá más posibilidad de presentar resultados negativos, a la vez que tendrá más potencial para obtener mejores resultados, es lo que denominan binomio riesgo-rentabilidad.

- Rentabilidades pasadas no garantizan resultados futuros.

7 Formas para obtener más rentabilidad con Indexa

A continuación te mostramos algunas claves para maximizar las posibilidades de obtener más rentabilidad con Indexa Capital:

- Invierte de golpe: Cuanto antes estés dentro del mercado, más probable será que te beneficies de la revalorización y de la reinversión de los dividendos (también aumentará el riesgo).

- Invierte a largo plazo: Cuanto mayor es el plazo de la inversión, menos probable será obtener rentabilidades negativas.

- Usa una invitación para darte de alta: Te vas a ahorrar comisiones y, por lo tanto, mejorar tu rentabilidad. Desde este enlace podrás activarla.

- Automatiza aportaciones recurrentes: Programa una transferencia recurrente y así no tendrás que pensar en invertir cada mes, aplicando así el Dollar Cost Averaging (DCA), o compra a precio promedio.

- Aprovecha las bajadas del mercado: Si cuentas con liquidez, puedes aprovechar las bajadas del mercado para hacer aportaciones extra, es lo que se conoce como «buy the dip«.

- Invita a amigos y familiares: Una vez seas cliente, podrás invitar a tus amigos y familiares para seguir invirtiendo sin comisiones de gestión y aumentar así tu rentabilidad.

- Aumenta el porcentaje de Renta Variable: Siempre que tu perfil de inversión te lo permita, aumentar el porcentaje de Renta Variable en la cartera te dará más potencial rentabilidad a largo plazo (aunque también aumentará el riesgo).

¿En qué invierte Indexa Capital?

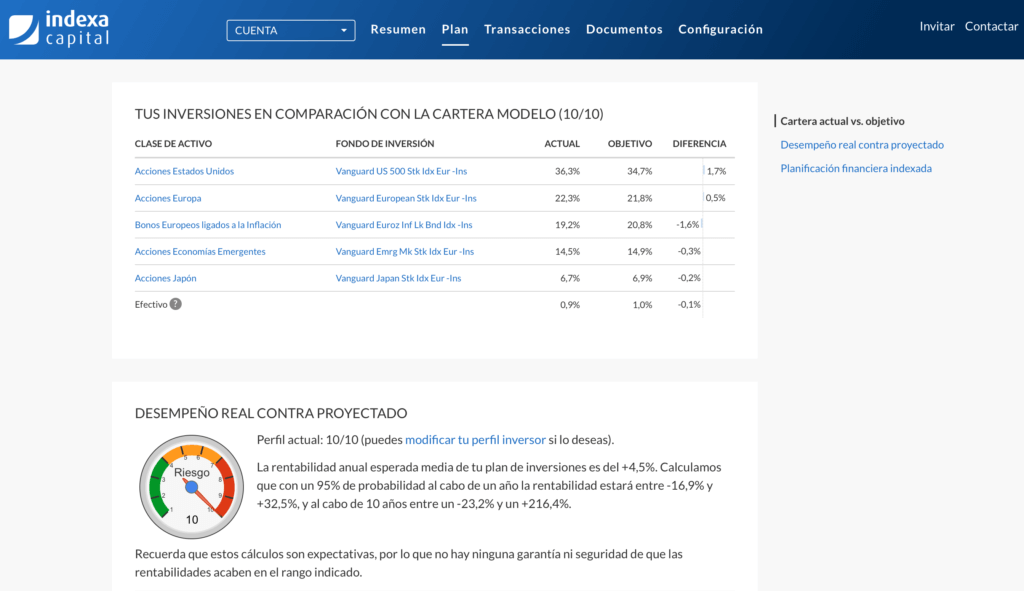

Indexa Capital invierte en carteras indexadas diversificadas por todo el mundo, es decir, de gestión pasiva. Para las Carteras de fondos utilizan fondos de inversión indexados y para los Planes de Pensiones y EPSV, utilizan ETFs.

El modelo de Indexa se basa en diversificar al máximo en todas las regiones y sectores, minimizando las comisiones y con una visión a largo plazo.

Más concretamente, utilizan fondos y ETFs de las gestoras Vanguard, Pictet, Blackrock, Amundi y Lyxor, es decir, las principales gestoras de gestión pasiva a nivel mundial.

Entrando en más detalle, te mostramos las clases de activos y regiones que utilizan para configurar sus carteras:

Renta Variable (acciones)

- Europa

- Estados Unidos

- Países Emergentes (Brasil, China, India, Sudáfrica, Taiwan, etc.)

- Japón

- Global Empresas de pequeña capitalización

- Global

Renta Fija (bonos)

- Gobiernos Europeos

- Gobiernos Europeos ligados a inflación

- Empresas Europeas

- Gobierno Estados Unidos

- Empresas Estados Unidos

Ten presente que la inclusión y proporción de cada activo variará en función del tipo de producto, el nivel de riesgo de la cartera y la cantidad invertida.

En el siguiente apartado lo podrás comprobar.

¿Cómo son las carteras de Indexa Capital?

Indexa Capital ofrece 10 carteras para poder encontrar la que se adecue más a cada perfil de cliente. Las carteras van del 1 al 10, siendo la 1 la más conservadora y la 10 la más arriesgada.

Cuanto mayor sea el número de la cartera, mayor será la exposición a Renta Variable, y viceversa.

Además, Indexa Capital acaba de anunciar que, a partir de ahora, también ofrecen carteras sostenibles. Una opción interesante para las personas que quieran excluir empresas controvertidas de sus carteras (armas, tabaco, energías no renovables, etc.).

Como ya hemos comentado, las Carteras de fondos incluyen fondos indexados y las de Planes de Pensiones y EPSV invierten en ETFs.

Nota: Para conocer cómo será tu cartera, primero deberás hacer el test. Al finalizar te mostrarán como sería tu cartera exactamente.

A continuación encontrarás el detalle exacto de todas sus carteras.

Carteras de Fondos

En los siguientes desplegables podrás encontrar los tipos de activos que componen cada una de sus carteras de fondos, actualizado en 2024.

» style=»fancy» icon=»chevron»]Estas carteras están formadas por 2 fondos globales:

| Carteras→ | #1 | #2 | #3 | #4 | #5 | #6 | #7 | #8 | #9 | #10 |

|---|---|---|---|---|---|---|---|---|---|---|

| Acciones Globales | 9% | 18% | 27% | 36% | 45% | 54% | 63% | 72% | 81% | 90% |

| Bonos Globales Largo Plazo | 91% | 82% | 73% | 64% | 55% | 46% | 37% | 28% | 19% | 10% |

Muchas personas se preguntan si está suficientemente diversificada. La respuesta es sí, con solo dos fondos ya tienes exposición a todo el mundo. Para inversiones menores a 10.000 euros, nuestra opinión es que es más que suficiente.

[/su_spoiler]En el siguiente desplegable te mostramos los fondos exactos que forman las carteras.

¿Elegir las carteras normales o las ISR de Indexa?

Desde el lanzamiento de las carteras con un sesgo en inversión socialmente responsable (ISR), muchas personas tienen dudas de si es mejor un tipo de cartera u otra.

Desde Hola inversión consideramos que es una decisión muy personal, por eso hemos recopilado algunos puntos importantes que deberás tener en cuenta en el momento de decantarte por una opción u otra:

- Los fondos indexados ISR parten de un índice y luego excluyen empresas de sectores controvertidos (armas, tabaco, juegos de azar, etc.) así como empresas que no cumplen ciertos criterios en materia de medio ambiente, responsabilidad social y gobernanza.

- Incluir o excluir una empresa es un criterio subjetivo y cada gestora puede tener el suyo. En otras palabras, dos fondos «normales» indexados al S&P500 invierten siempre en las mismas empresas, mientras que dos fondos ISR indexados al S&P500 pueden ser diferentes (la base es la misma, pero los criterios de exclusión variarán según la gestora o subíndice).

- La diversificación de los fondos ISR es menor a los que no tienen este sesgo. El motivo es que los fondos indexados ISR parten de un mismo índice y, a partir de ahí, excluyen las compañías que no cumplen los criterios mencionados. Esto resulta en un menor número de activos que hace aumentar ligeramente el riesgo del fondo. Eso sí, en el caso concreto de las carteras de menos de 10.000€ de Indexa, las ISR están más diversificadas que las «normales» al tener más fondos. Pasa al revés en las carteras de más de 10.000€.

- Las comisiones de los fondos socialmente responsables suelen ser ligeramente superiores, por lo que la rentabilidad a largo plazo será, probablemente, menor. En el caso de Indexa, el coste medio de las carteras normales es de 0,08% y el de las carteras ISR es de 0,15%.

Como ves, no es oro todo lo reluce. Cada opción tiene sus ventajas y desventajas, por lo que es clave que tengas en cuenta todos los puntos antes de tomar una decisión.

Ante la duda, nosotros opinamos que es mejor elegir la opción normal para carteras de más de 10.000€ ya que tienen más diversificación y menores costes. Por otra parte, preferimos la opción ISR para carteras de menos de 10.000€ al estar expuestas a mercados emergentes, algo que no ocurre con las carteras «normales» de esos importes.

Dicho esto, ten en cuenta que podrás traspasar tu cartera de un tipo a otro si cambias de opinión.

Carteras de Planes de Pensiones Indexados y EPSV

Indexa Capital forma sus Planes de Pensiones y EPSV en base a 2 fondos de pensiones que se distribuyen para crear carteras de diferente nivel de riesgo.

Podrás conocer

Cada fondo está formado por muchos ETFs que detallamos en los siguientes dos desplegables.

¿Cómo es el rebalanceo en Indexa Capital?

El rebalanceo o reajuste de carteras ocurre cuando los fondos tienen un comportamiento diferente y unos crecen más que otros, ocasionando que sus pesos en la cartera sean diferentes a los iniciales. Es entonces cuando se reajustan los porcentajes traspasando los que más han crecido a los que menos.

En Indexa Capital esto se produce cuando hay una variación superior al 1,5% en el peso de los activos.

Es decir, si un fondo debería formar el 20% de la cartera y supera el 21,5%, entonces se produce un reajuste automático.

Para las carteras superiores a 100 mil €, el rebalanceo ocurre al superar el 1,25%.

💡 El reajuste es vital para mantener el riesgo inicial de la cartera. También se ha visto que ayuda a obtener una mayor rentabilidad a largo plazo al permitir vender «caro» y comprar «barato».

¿Cuánto cobra Indexa Capital por su servicio?

El servicio de Indexa Capital cuesta entre 0,28 - 0,60% anual sobre el capital invertido. Estos costes incluyen comisiones de gestión, costes de los fondos de inversión y de custodia. Según sus cálculos, con Indexa Capital puedes ahorrar hasta un 84% de los costes.

Como siempre decimos, las comisiones es uno de los aspectos más relevantes para cualquier inversión. Es lo único «seguro», por lo que , en nuestra opinión: cuanto más bajas sean mejor.

El detalle de sus comisiones anuales medias es el siguiente:

| Cartera Fondos | Cartera Fondos ISR | Plan de Pensiones | EPSV (sólo País Vasco) |

|

|---|---|---|---|---|

| Costes activos (según cartera) | 0,08% | 0,16% | 0,06 - 0,11% | 0,06 - 0,11% |

| Comisión de gestión | 0,15 - 0,41%* | 0,15 - 0,41%* | 0,37% | 0,37% |

| Comisión de depositaría /custodia | 0,05 - 0,11%* | 0,05 - 0,11%* | 0,05% | 0,05% |

| Otros costes | - | - | 0,02 - 0,03% | 0,05 - 0,12% |

| TOTAL | 0,28 - 0,60% | 0,36 - 0,68% | 0,50 - 0,56% | 0,53 - 0,65% |

(*) Ten en cuenta que para las carteras de Fondos de inversión, los costes de gestión y depositaría varían en función de la cantidad invertida. La media por tramo quedaría así:

- Menos de 10 mil €: 0,61%

- De 10 a 100 mil €: 0,59%

- De 100 a 500 mil €: 0,56%

- De 500 mil a 1 millón €: 0,49%

- De 1 a 5 millones €: 0,38%

- Más de 5 millones €: 0,28%

Estos costes pueden variar ligeramente según la cartera elegida. Todas las comisiones mostradas en este artículo tienen el IVA incluido.

Los costes medios totales son de entre 0,28 - 0,60% para Carteras de fondos y 0,50% para Planes de Pensiones. Recuerda que si accedes a la promoción, la comisión de gestión es gratis hasta 15.000€ durante el primer año para las carteras de fondos.

¿Cuándo se cobran las comisiones de Indexa Capital?

- Coste de los activos de inversión: Cada día se se resta una pequeña fracción de la comisión anual al valor liquidativo de los activos de inversión. Esta comisión la cobra la gestora y nosotros no la vemos.

- Resto de comisiones: La comisión de gestión y la de custodia/depositaría se cobran trimestralmente. En tu cuenta de Indexa encontrarás todos los informes de las comisiones cobradas.

Al final del año todos los costes comentados serán iguales a los descritos en este artículo en función de cada tipo de cartera y del capital invertido.

¿Dónde está el dinero invertido en Indexa Capital?

Tus inversiones en Indexa Capital estarán custodiadas en una cuenta de valores en Inversis Banco (Grupo March) o Cecabank, según tu elección. Esto es gracias a que han implantado un sistema multicustodio, donde puedes elegir el banco que custodiará tu dinero.

💡 Desde Hola inversión recomendamos seleccionar Inversis como banco custodio ya que este permite hacer el alta online, su ratio de solvencia es muy alta y permite que se devuelvan al cliente los redondeos por los decimales de las participaciones (aproximadamente 4€/año).

Por otra parte, los Planes de Pensiones y los EPSV están custodiados por Caser Seguros y depositados en Cecabank, la misma entidad donde muchos bancos tienen depositados sus Planes de Pensiones, como por ejemplo CaixaBank.

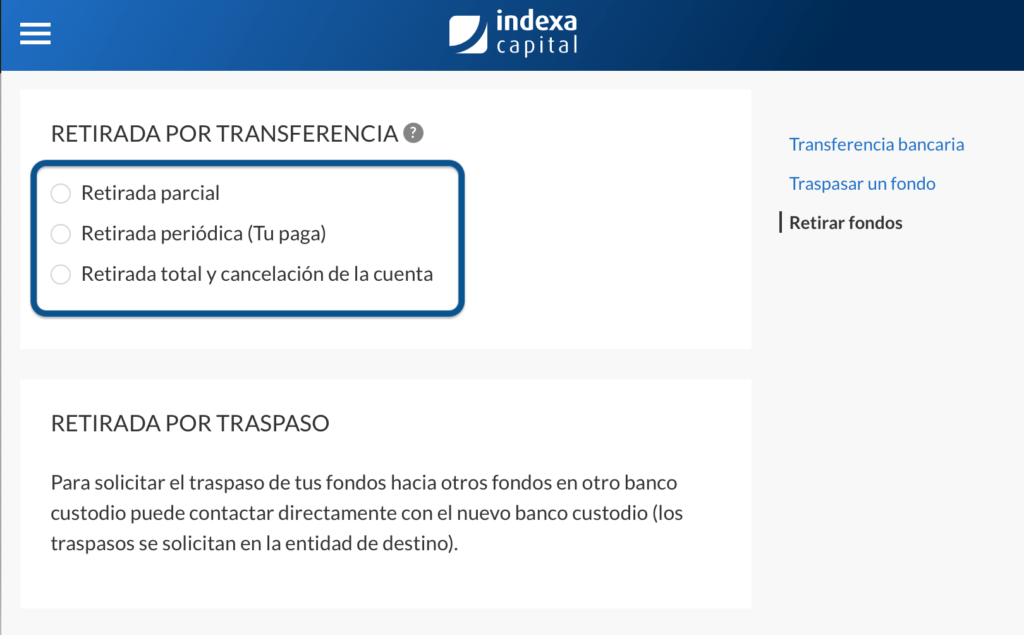

¿Cómo retirar el dinero de Indexa Capital?

Para retirar tu dinero de Indexa Capital deberás ir al apartado «Retirar fondos» y seguir las instrucciones que te mostrarán en pantalla. Recuerda que las condiciones para retirar tu dinero dependerán del tipo de producto contratado.

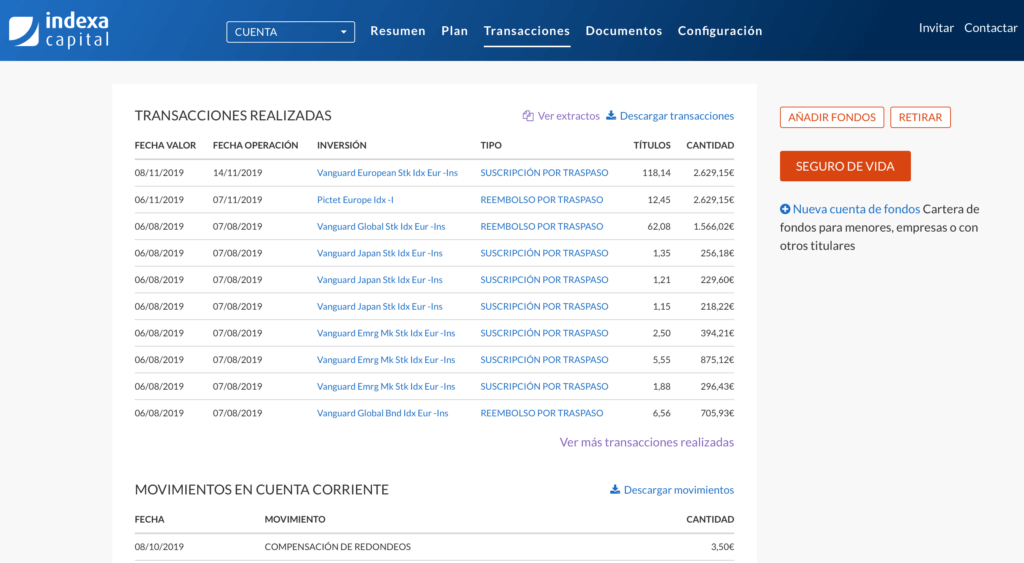

- Carteras de Fondos: Podrás retirar tu dinero en cualquier momento y sin ningún tipo de penalización. Para reembolsos parciales tardarán de 5 a 8 días en ingresártelo y para reembolsos totales (cerrar cuenta) tardarán 1 o 2 días más.

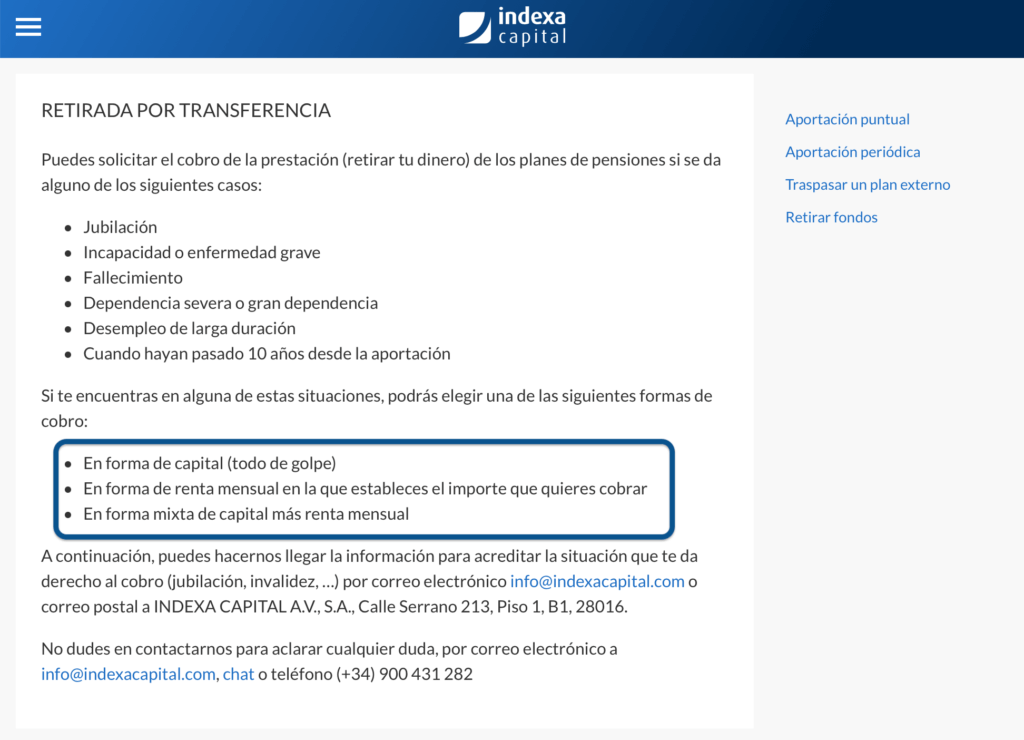

- Planes de Pensiones: En este caso, no podrás retirar el dinero cuando quieras ya que este tipo de inversión tiene ciertas peculiaridades. De acuerdo a la Ley, podrás rescatar el plan de pensiones en casos como: jubilación, invalidez, dependencia, paro de larga duración o fallecimiento, pasados 10 años.

- EPSV (solo País Vasco): Los EPSV tienen limitaciones similares a los Planes de Pensiones, ya que solo puedes retirar el capital en caso de jubilación, invalidez, paro de larga duración, fallecimiento o al cabo de 10 años de la primera aportación (en este sentido, tienen un nivel de liquidez un poco mayor).

📌 Por cierto, en las retiradas de las Carteras de fondos Indexa te permitirá optimizar la fiscalidad y ahorrar impuestos (de forma legal) si así lo indicas. Más abajo lo explicamos en más detalle.

¿Qué tal es Indexa Capital por dentro?

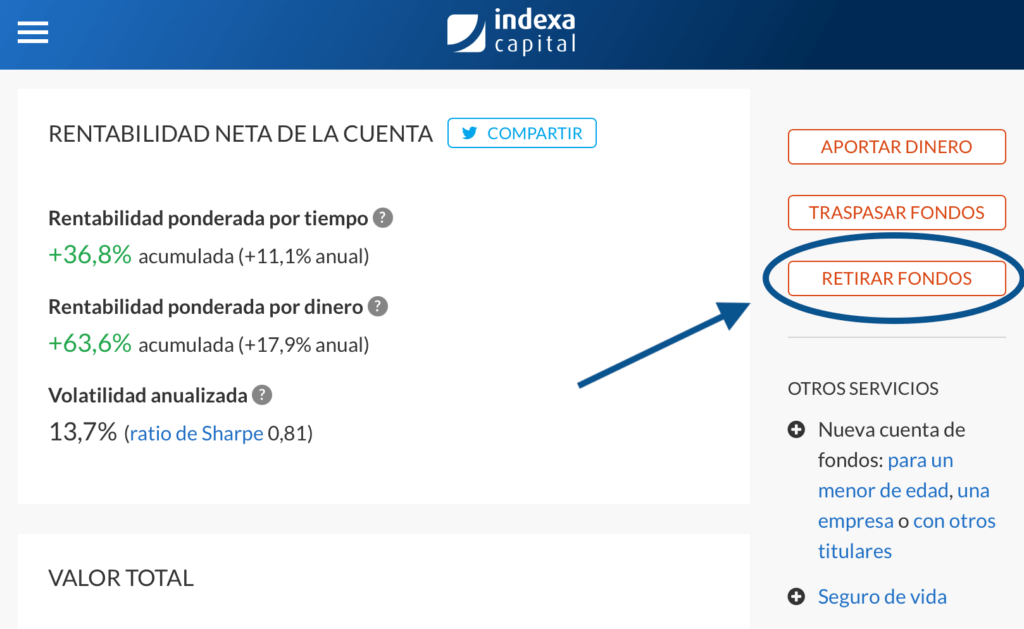

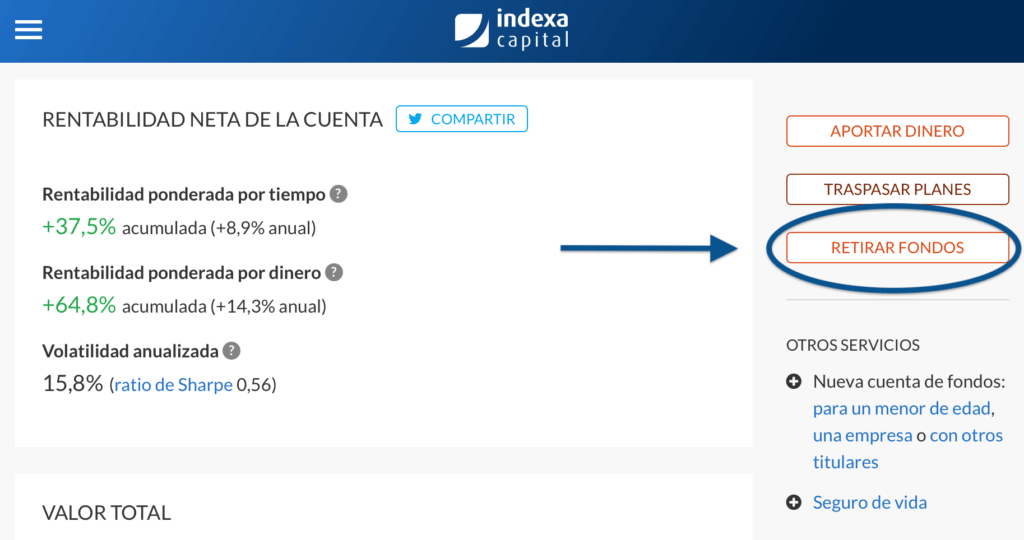

Indexa Capital tiene una plataforma web y también una app que permiten hacer cualquier tipo de operación. Todo está muy bien explicado y siempre es fácil encontrar lo que buscas.

Adjuntamos algunas capturas para que puedas comprobarlo por ti mismo (haz clic para ampliar):

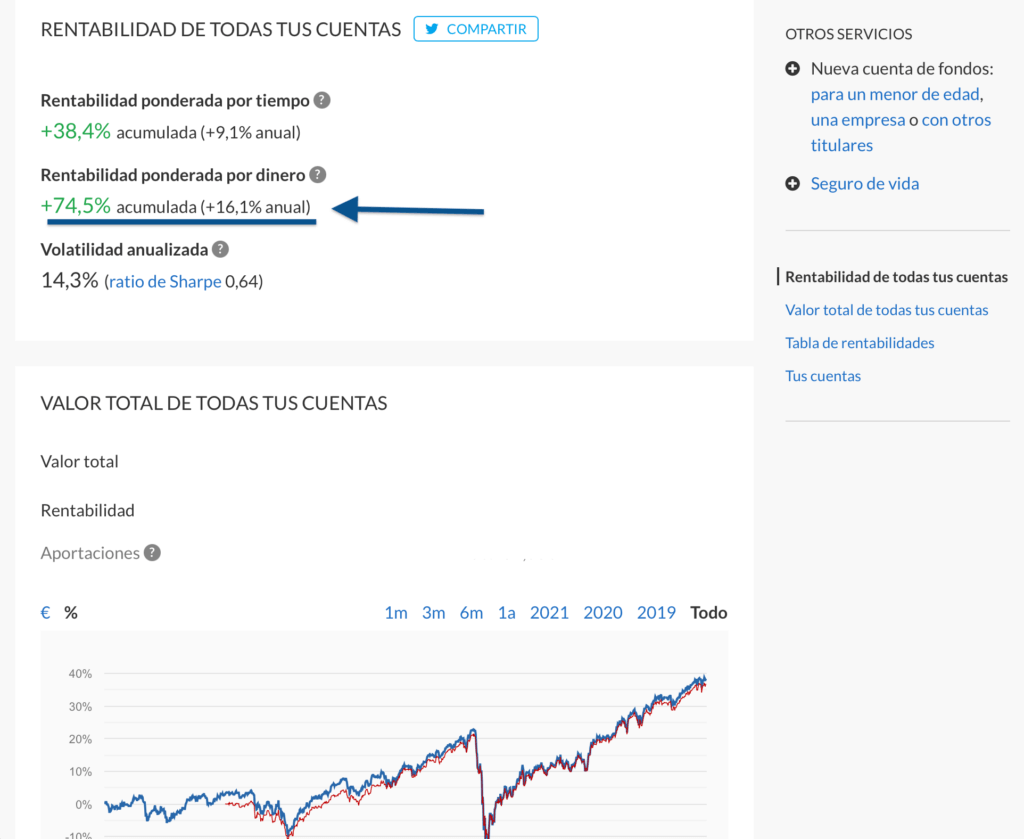

🔍 En la primera imagen puedes comprobar que nuestra rentabilidad total es muy elevada. En parte es por haber hecho aportaciones extra durante la bajada provocada por la pandemia. La verdad es que es muy cómodo hacer una transferencia y saber que se invertirá automáticamente.

¿Es mejor la Cartera de Fondos indexados o el Plan de Pensiones de Indexa?

Si tienes que quedarte solo con uno, nuestra opinión es que es más recomendable la cartera de fondos ya que permite retirar la inversión en cualquier momento. Es decir, te dará más flexibilidad en el futuro.

Si bien la estrategia de inversión es muy similar, sus características fiscales son muy distintas, por lo que hemos redactado un resumen que facilitará tu decisión si aún tienes dudas.

Cartera de Fondos de inversión indexados

Las carteras de fondos de inversión de Indexa son carteras como la que tú mismo podrías crear con un broker, aunque esta estará adaptada a tu perfil y se gestionará de forma automatizada.

Estas carteras permiten sacar el dinero cuando quieras sin ninguna penalización, aunque deberás tributar por las ganancias en el momento en que recuperes el dinero invertido (entre un 19 y un 26%* dependiendo de la cantidad).

Además, si decides cambiar de robo advisor o crear tu propia cartera, podrás traspasar estos fondos a otra entidad sin tener que pagar impuestos y sin ninguna penalización.

(*) En el País Vasco la tributación de fondos es entre el 20 – 25% y en Navarra, entre el 20 – 27%.

Cartera de Planes de Pensiones

Por una parte, si inviertes en el Plan de Pensiones de Indexa podrás desgravarte hasta 1.500€* al año en tu declaración de la renta o el 30% de los rendimientos netos del trabajo y de actividades económicas (la cifra que sea más baja).

Es decir, cuanto mayores sean tus ingresos, más a cuenta te saldría contratar un Plan de Pensiones.

Por otra parte, para rescatar tu Plan de Pensiones deberás cumplir ciertas contingencias: pasar 10 años, llegar a la jubilación, sufrir una dependencia severa o incapacidad laboral, no tener trabajo y no cobrar el paro, desahucio o fallecimiento.

Una vez rescatado, este tributará como Rentas del Trabajo en el IRPF. Es importante no rescatarlo todo de golpe para no pagar muchos impuestos ese año.

Por lo tanto, ten presente que los Planes de Pensiones son una inversión ilíquida, es decir, no podrás recuperar el dinero en el momento que quieras.

(*) En realidad el máximo es de 10.000€ si inviertes 1.500€ en un plan de pensiones individual y 8.500€ en uno de empleo (contratado a través de tu empresa). Para autónomos el máximo es de 5.750€.

Nota: Para las personas con residencia fiscal en el País Vasco, se recomienda utilizar un EPSV en lugar de los Planes de Pensiones, ya que tienen un grado de liquidez mayor.

¿Cómo abrir una cuenta con Indexa Capital?

Te explicamos cómo invertir en Indexa Capital a través de un vídeo, una guía en pdf descargable o un resumen de los pasos. Elige el formato que prefieras.

Desde aquí podrás ver vídeo con el paso a paso:

O también tienes esta guía pdf descargable:

Por último, también puedes seguir leyendo el resumen del paso a paso:

1. Activa la promoción utilizando nuestro enlace de invitación.

2. Elige el servicio a contratar. Primero deberás elegir entre invertir en una cartera de fondos de inversión, una cartera de planes de pensiones o un EPSV. Si quieres contratar más de un plan, empieza por elegir cualquiera de los tres y, al final del proceso, podrás contratar otro. Si tienes dudas entre cuál elegir, revisa el apartado anterior.

3. Contesta las 14 preguntas del test. Tan solo necesitarás 2 minutos. Esto te permitirá elegir una cartera que sea adecuada a tu perfil. Ten en cuenta que cuando te piden datos (ingresos, patrimonio, etc.) no hace falta que des la cifra exacta, bastará con una aproximación. En el caso de elegir la Cartera de fondos de inversión, una de las preguntas será si queremos las carteras «normales» o las carteras con «sesgo ISR».

4. Revisa la cartera que te han propuesto. Si quieres, puedes cambiar la cartera a una de menos riesgo. En caso de querer una cartera más arriesgada deberás cambiar las respuestas del test haciendo clic en «< Cambiar mis respuestas», arriba a la izquierda.

5. Formalizar la contratación de forma online. Necesitarás tu DNI y firmar los contratos. Es un proceso similar al de abrir una cuenta bancaria.

6. Transferir el dinero a tu nueva cuenta (o solicitar el traspaso de fondos/plan de pensiones de otra entidad). A partir de ahí ya podrás hacer seguimiento de tu inversión desde su página web o desde su app para iOS y Android.

¡Al terminar estos pasos empezarás a invertir de forma automática!

Nuestra opinión sobre Indexa Capital

Después de analizar en detalle todas sus características e invertir con su servicio durante años, nuestra opinión es que Indexa Capital destaca por:

- Carteras diversificadas y comisiones muy bajas

- Total transparencia (todos sus datos son públicos)

- Bajada de comisiones de forma reiterada

- Creación de servicios innovadores para sus clientes

Además, ha ofrecidos rentabilidades superiores al benchmark desde su inicio, superando con creces la gran mayoría de fondos de inversión en España.

Aún así, tiene algún aspecto que creemos que debería mejorar:

Su mínimo de 2.000€ (1.000€ si ya eres cliente) puede ser una cifra elevada para pequeños inversores en España que quieran rentabilizar sus ahorros. Nos gustaría que fuera más bajo (aunque justamente ahora lo han bajado para aquellos que ya tienen otros servicios contratados con ellos)

Su plataforma web es muy completa, pero su app tiene que mejorar en fluidez y experiencia de usuario (nos consta que están trabajando en ello).

En resumen, consideramos a Indexa Capital un servicio de inversión con el que puedes delegar tu inversión con la tranquilidad de saber que todo está automatizado, los costes son bajos y las carteras están muy diversificadas. De hecho, usamos su servicio desde hace años y los hemos recomendado a amigos y familiares.

Puntuación de sus características

-

Diversificación

-

Comisiones

-

Atención al cliente

-

Número de carteras

-

Patrimonio gestionado

Opinión final

En base al análisis de todas sus características, creemos que Indexa Capital merece la puntuación más alta de Hola inversión.

Más información: Metodología de la puntuación

Somos conscientes de que las decisiones de inversión no se pueden tomar a la ligera, por eso también te mostramos más reseñas de Indexa Capital:

¿Qué opiniones tienen los clientes de Indexa Capital?

En 2024 hay registradas más de 1.000 opiniones sobre Indexa Capital en Trustpilot y, como puedes comprobar, la mayoría de clientes están muy satisfechos con este robo advisor.

La puntuación media de sus usuarios es de Excelente con un 4,7/5.

Los pocos usuarios que han registrado una mala puntuación se quejan de que rentabilidad no es la esperada al cabo de poco tiempo (como es lógico, ya que es una inversión a largo plazo).

Por otra parte, si miramos en Google, también podremos comprobar que los comentarios y opiniones de sus clientes son muy favorables. En total han obtenido una puntuación de 4,9/5 con un gran número de opiniones:

En general, los clientes de Indexa destacan la rentabilidad, transparencia, facilidad de uso y atención al cliente como sus principales ventajas con respecto a otras opciones de inversión.

Te dejamos algunos ejemplos (haz clic para ampliar):

Otra información de interés

Si tienes tiempo, aún tenemos un poco más que contarte:

Servicios adicionales

Más allá de la inversión, Indexa Capital ofrece una serie de servicios adicionales a sus clientes:

1️⃣ Tu paga

«Tu paga» es un servicio que ha tenido muy buena acogida en la comunidad inversora. Se trata de un sistema automático de retiro recurrente de capital, es decir, de obtención de rentas.

Indexa ha creado un sistema que permite ir retirando poco a poco nuestras inversiones como si fueran dividendos o alquileres y así tener un sueldo o «paga» proveniente de nuestros fondos en Indexa.

Se puede configurar en el apartado «Retirar fondos».

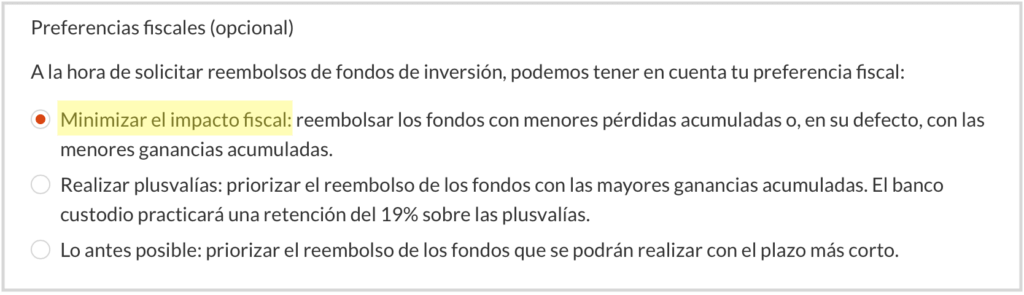

2️⃣ Optimización fiscal

Como hemos comentado más arriba, en el momento de retirar nuestras inversiones Indexa permite optimizar nuestros impuestos de forma automática y gratuita.

Cada fondo de nuestra cartera tiene una rentabilidad determinada. En el momento de retirar dinero Indexa elige la combinación más óptima para minimizar los impuestos a pagar por las plusvalías.

Como puedes ver, estas serán las opciones que te darán en el momento que quieras retirar los fondos:

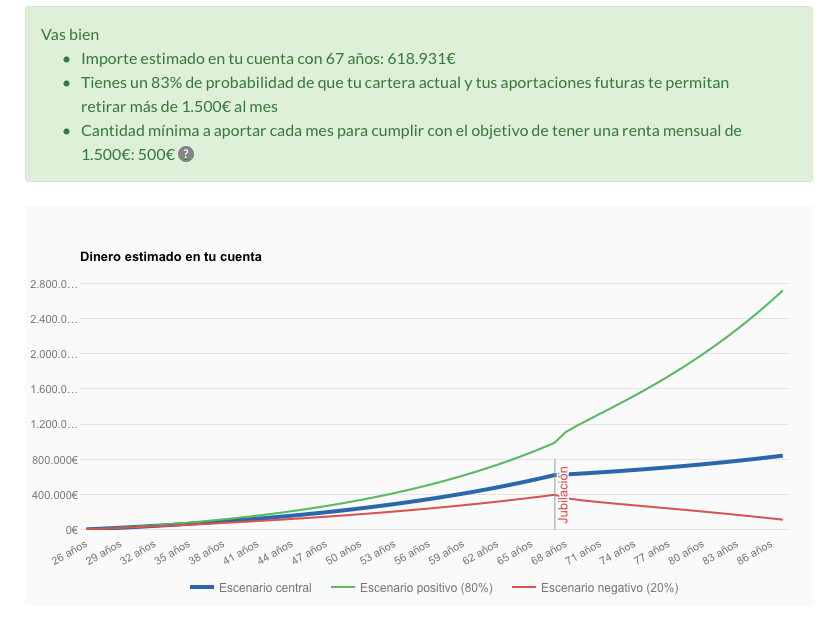

3️⃣ Planificador financiero indexado

Otro servicio interesante es el planificador financiero, que permite calcular de forma sencilla si estamos ahorrando suficiente para nuestra jubilación.

Aunque se trate solo de una simulación que no tiene por qué cumplirse, creemos que es una herramienta útil para saber si estamos en el camino correcto para cumplir nuestros objetivos financieros.

Para realizar el cálculo solo tendrás que ir al apartado «Plan» del menú superior. Aquí te dejo un ejemplo del resultado (en mi caso, voy bien):

4️⃣ Seguro de vida para clientes

Finalmente, Indexa también ha lanzando un seguro de vida a precio de coste para sus clientes.

Han establecido un acuerdo con Caser Seguros para ofrecer uno de los seguros de vida más óptimos del mercado, es decir, que tiene una cobertura mayor por un precio menor (prima).

Para que te hagas una idea, una persona de 18 años podría contratar un seguro de vida de 100.000€ por 37€ al año.

5️⃣ Tu colchón de seguridad en Indexa

Indexa ha habilitado la posibilidad de tener tu fondo de emergencia con ellos y obtener rentabilidad por ello. Ese dinero se invertirá en un fondo de renta fija a muy corto plazo (también conocido como fondo monetario).

Más concretamente, el fondo elegido es el BlackRock ICS Euro Liquidity Fund Select Acc EUR (ISIN IE00B44QSK78). Ten en cuenta que, a diferencia de una cuenta remunerada, la rentabilidad no está garantizada y variará según las condiciones de mercado.

Promoción y plan amigo de Indexa

Actualmente, Indexa Capital ofrece un plan amigo con el que podrás invitar a tus conocidos y ahorrar aún más comisiones.

La promoción consiste en invitar a otras personas con tu enlace personalizado (disponible una vez abras la cuenta) para que tanto tú como tu invitado/a consigáis 15.000€ sin comisiones de gestión adicionales.

De esta manera, si te registras con nuestro enlace conseguirás 15.000€ sin comisiones y si luego invitas a otra persona serán 15.000€ más. No hay límite de invitaciones, por lo que puedes ir invitado a tus conocidos para que se beneficien de invertir con Indexa y de no pagar comisiones de gestión hasta 15.000€.

Entrevista al CEO de Indexa Capital

¿Cómo es la persona que dirige Indexa Capital?

Eso mismo nos preguntamos en Hola inversión. Quisimos conocer de primera mano al máximo responsable de este gestor automatizado así que entrevistamos a Unai Ansejo, CEO de Indexa Capital.

Verás que es una entrevista diferente, lejos de las típicas preguntas. Es corta y muy entretenida. Para acceder a la entrevista haz click aquí.

Consejos para invertir con Indexa Capital

¿Todo esto te sabe a poco? Pues te traemos más. Aquí tienes unos consejos finales para invertir con Indexa Capital:

- Si no tienes experiencia previa con inversiones, es mejor elegir la cartera que te salga directamente del test. Podrás modificar tu cartera posteriormente, además anualmente se revisará tu perfil.

- Si quieres invertir con Indexa Capital, pero aún no dispones del mínimo necesario, puedes abrir una cuenta igualmente e ir ingresando el dinero poco a poco hasta alcanzar la cantidad mínima.

- Una vez tengas la cuenta abierta, puedes programar una transferencia recurrente desde tu banco y así asegurarte de invertir mes a mes y comprar participaciones a un precio promedio.

Información de contacto

- Nombre mercantil: Indexa Capital A.V., S.A.U.

- CIF: A87409728

- Teléfono: 91 220 72 53

- Correo: info@indexacapital.com

- Dirección: Calle Serrano 213, Piso 1, B1, CP 28016, Madrid

- Registro CNMV: 257

Preguntas frecuentes

La rentabilidad de Indexa Capital desde su inicio ha sido de de hasta el 7,4% anual según la cartera elegida (desde 31/12/2015 hasta 31/12/2023).

Históricamente han sido rentabilidades por encima de la media, pero debes tener en cuenta que estos resultados no garantizan una rentabilidad futura. La clave para maximizar los resultados es empezar cuanto antes, invertir con visión a largo plazo y realizar aportaciones recurrentes.

Indexa Capital tiene una estrategia de inversión a largo plazo, es decir, no se rige por los movimientos del mercado a corto plazo.

Por nuestra experiencia, lo mejor es empezar cuanto antes y hacer aportaciones recurrentes, ya que nadie puede predecir si ahora es el mejor momento.

Esto permite comprar a un precio promedio y estar más tiempo invertidos, aumentando así las posibilidades de obtener mayor rentabilidad.

Los fondos indexados son fondos de inversión que intentan replicar exactamente un índice bursátil.

Es decir, en lugar de elegir empresas manualmente se dedican a invertir en todas las empresas de un índice, siendo el S&P 500 el más utilizado.

Este tipo de inversión permite aumentar la diversificación y disminuir las comisiones.

Solo tendrás que pagar impuestos en el momento de retirar tu capital y siempre que hayas tenido una ganancia, es decir, plusvalía.

Indexa Capital te hará la retención e informará a Hacienda de los movimientos. Estos aparecerán directamente en tu declaración de la Renta.

Indexa Capital puede ser un producto de inversión interesante para aquellas persona que busquen invertir con bajas comisiones sin la necesidad de saber construir una cartera o mantenerla a lo largo del tiempo.

También es útil si, simplemente, quieres ahorrar tiempo al no tener que gestionar tus inversiones.

El riesgo principal es que inviertas en activos que luego se devalúen y tengan un precio más bajo del que tú pagaste, es decir, pierdas dinero.

De ahí la importancia de conocer tu perfil de inversión e invertir a largo plazo.

Si Indexa Capital cesa su actividad por ser adquirida por otra compañía, por entrar en banca rota o cualquier otra causa tu dinero seguiría estando seguro.

En el caso de la Cartera de fondos, tus inversiones seguirían custodiadas por Cecabank o Inversis Banco. En el caso de los Planes de Pensiones, por Caser Seguros.

Puedes aportar la cantidad que desees a tu cuenta de Indexa Capital. Solo deberás tener en cuenta que el dinero se invertirá a partir de 150€.

Sí, Indexa Capital permite abrir una cuenta con uno, dos o más cotitulares mayores de edad. Para ello deberás indicarlo una vez finalizado el test, cuando inicies el proceso de abrir la cuenta.

Cualquier persona con residencia fiscal en la Unión Europea (menos Chipre, Gibraltar y Malta), el Reino Unido o Suiza, puede abrir una cuenta en Indexa Capital.

Indexa Capital tiene unas comisiones totales de 0,28 - 0,60% anual, todo incluido. Estas se dividen en: comisión de gestión, costes de los fondos, coste de depositaría y otros costes (IVA incluido).

Indexa Capital permite invertir los primeros 15.000€ sin comisiones de gestión el primer año siempre que te des de alta con enlaces de invitación como los que puedes encontrar en esta página.

Una vez seas cliente, podrás utilizar su programa de amigos para invitar a otras personas y así seguir invirtiendo sin comisiones.

Muy buenas la aportación mínima tiene que ser de 150, esta puede ser cada 2-3 meses?

Hola Guillermo,

Gracias por toda la información y tú respuesta a mi pregunta.

Acabo de leer todas las preguntas y tengo una duda.

Yo hice una cuenta con Indexa en 2020 y estoy contenta con ella. Luego, un poco más adelante hice otra cuenta con Finizens y no va muy bien, siempre ha perdido dinero.

Luego he leído en tu respuesta a otra persona que no es una buena idea tener dos cuentas que invierten en los mismos fondos, porque a la hora de vender es complicado calcular el FIFO.

De este problema no tenía ni idea cuando abrí la cuenta.

Mi pregunta es: es posible cerrar la cuenta de Finizens y traspasar todo a la cuenta de Indexa? Esto tendría consequencias complicadas a la hora de hacer la declaración? O al ser traspasos serían exentos de impuestos? Que me aconsejas?

Tengo una segunda pregunta.

Cómo cada cuenta está garantizado hasta 100.000€ en caso de quiebre de la empresa, tiene sentido no tener mucho más que 100.000€ en cada cuenta. Para no tener el problema de duplicar fondos, si tengo Indexa, con cuál otro robo advisor recomendarías que abre una cuenta.

Perdona mi español, espero que me he explicado bien.

Te agradezco mucho tu tiempo y conocimientos!

Un saludo,

Helen

Hola, Cómo se realiza el interés compuesto una vez abierta la cuenta? Se hace automáticamente o hay que hacerlo manualmente cada mes o año?

Sobre el seguro de vida que indica, con 60 años sufre penalización alta? Gracias y saludos.

Hola Manuel, todo se hace de forma automática. Los rendimientos y rentas obtenidas de los activos invertidos se reinvierten en los fondos de las carteras de Indexa Capital, lo que permite maximizar el efecto del interés compuesto. En cuanto al seguro de vida de Indexa Capital, te dejo los requisitos que detallan en su web:

– Tener entre 17 años y medio mínimo y 64 años y medio máximo para una primera contratación y hasta 70 años y medio para renovaciones.

– Disponer de un número de identificación fiscal español (DNI, NIF o NIE).

– Ser elegible en función de un breve cuestionario de salud y de actividad profesional de la aseguradora.

– Tener un índice de masa corporal (IMC) igual o superior a 19 e inferior a 50.

Un saludo!

Hola Guillem: Tengo una cartera indexada en INDEXA con 80% renta fija, y 20% renta variable. He oido comentar que en los próximos años la rentabilidad de la renta fija tenderá a descender debido a la inflación.Mi pregunta es si en estos momentos sería acertado cambiar el perfil inversor para aumentar la renta variable a un 40%, y disminuir la renta fija a un 60%. Muchas gracias.

Un saludo

Hola Angel, dependerá mucho del perfil de riesgo. Personalmente me siento más cómodo con mucha menos exposición a la Renta Fija, pero también es cierto que mi perfil es arriesgado. En caso de duda, lo mejor es volver a realizar el test y ver el resultado. Un saludo!

Buenas tardes Guillem,

Mi idea era invertir unos 8k en Indexa pero me planteo subir a 10001€ la inversión para superar los 10k que supone 0’03 menos de comisión.

Crees que merece la pena? Habria que invertir 10150€ o es suficiente pasar de los10k aunque sea por 1€.

Muchas gracias y enhorabuena por el estupendo blog.

Hola Álvaro, muchas gracias por el comentario. Los 10.001€ deberían ser suficiente. Un saludo.

Sigue Indexa Capital siendo el mejor roboadvisors actualmente? Empecé con ellos desde un inicio pero quiero saber si siguen siendo competitivos.

Gracias

Saludos

Hola Belén, Indexa Capital sigue siendo muy competitivo. Si es el mejor para ti, dependerá bastante de tu preferencias como inversora. Si estás contenta con el servicio y la rentabilidad personalmente no me plantearía un cambio.

Un saludo y mucha suerte.

Hola Guillem

Vivo en Mexico puedo invertir desde aqui y como lo puedo hacer??

Hola Martha, en estos momentos no es posible invertir en Indexa Capital desde Mexico. Espero que puedas encontrar otras alternativas.

Un saludo y mucha suerte.

Me abri una cuenta con indexa por pero tardaron en activarla mas de un mes. No aconsejo nada abrir una cuenta porque luedo ademas ponen excusas que no tienen nada que ver con el caso

Hola Isaias, lamento que hayas tenido una mala experiencia. En general la apertura de cuenta es muy rápida gracias a que te puedes dar de alta de manera online. Es la primera vez que alguien me comenta que ha tenido un problema de este tipo. Espero que lo hayas podido resolver y puedas empezar a invertir cuanto antes.

Un saludo!

Buenos días Guillem

Somos un grupo de socios, pequeño, que estamos desarrollando una patente y yo estoy encargado de buscar dónde y cómo invertir el dinero que nos aporte esta aventura.

Tras buscar información en las redes, y teniendo en cuenta que soy profano en la materia, me encontré con tu blog y me ha gustado mucho. Mi intención es invertir en fondos indexados al MSCI World y al MSCI Emerging Markets, un 70% en el primero y un30% en el segundo y me gustaría saber tu opinión sobre mi propuesta y si la modificarías o complementarías.

También tengo dudas sobre cómo encauzar la inversión, si a través de Indexa Capital o de InbestMe o, incluso si es posible hacerlo por otras vías erradicadas fuera de España.

Gracias y enhorabuena por tu trabajo

Hola Juan, muchas gracias por tu comentario. Para definir el % de la cartera, a mi me gustar ver qué % sobre la capitalización total tienen cada una de los índices en los que quieres invertir y, en base a ello, repartir la cartera. Esta información la puedes obtener buscando el folleto oficial de MSCI de cada uno de los índices (en la misma divisa). El elegir un roboadvisor es un tema más personal, en función del tiempo que quieras dedicar a la gestión de la cartera y lo cómodo o no que te sientes creándola y manteniéndola a lo largo del tiempo. Un saludo y mucha suerte en vuestra aventura!

Hola buenas, antes que nada muchas gracias por tu blog, lo sigo desde hace tiempo con mucho interés.

Quería preguntarte, cuando empezaste la cartera de fondos de inversión, si invertiste todo el dinero de una o fuiste mes a mes buscando el DCA. Tras comenzar en el mundo de la inversión a través de crowdlending, siento que el dinero que ya he invertido en ese medio ha alcanzado si límite y que ha llegado el momento de diversificar. Para ello, estaba interesado en comenzar una cartera de fondos indexados en indexa o myinvestor y tengo 10k preparados a tal fin. Por un lado, me gustaría entrar cuanto antes para aprovechar la tendencia alcista del mercado desde abril del año pasado batiendo todos los récords sin aparente techo lógico y no perder coste de oportunidad (y porque la suma a invertir de inicio es «grande» y por el método de DCA tardaría casi un año en invertirla de forma íntegra), pero sin embargo, dentro del canal alcista de los últimos 10 meses, hay oscilaciones fuertes de incluso 700 puntos en el sp500 y claro, de tener la mala pata de entrar justo antes de una de esas caídas, la experiencia inicial podría ser muy traumática, requiriendo de varios meses para recuperarse. Además, siempre está en el horizonte la perspectiva de que el mercado está hipertrofiado a todas luces, y desde antes incluso de la pandemia ya se esperaba la venida de un inevitable correctivo fuerte, que antes o después tendrá que llegar… más ahora que los mercados no se están comportando acorde a la realidad económica mundial.

Gracias, un saludo.

Hola, en mi caso siempre procuro entrar poco a poco. La realidad es que empecé de muy joven por lo que los ahorros que tenía entonces eran mínimos. Ante la duda, siempre intentaría entrar poco a poco y más si es un tipo de inversión con el que no tienes experiencia previa.

Un saludo!

HOLA

Estupendo artículo, claro, conciso ,y muy bien explicado.

Tengo un depósito a plazo que me vence este mes, y quería invertirlo en fondos de Indexa. El capital es de 12.000 euros. Mi pregunta es si me recomiendas invertirlo todo de una sola vez o hacerlo a lo largo del año en varias veces.

Hola Angel, es un tema muy personal. Ante la duda suele ser mejor invertirlo poco a poco, para evitar el riesgo de invertirlo de golpe y que luego ocurra una corrección en el mercado y no poder hacer aportaciones extras ya que estaba todo invertido, además del mal cuerpo que se te puede quedar tan solo empezar.

Espero que te sea de ayuda.

Un saludo

Hola !

Gracias por la información anterior y hacerla accesible a toda aquella persona interesada a hacer crecer sus ahorros.

Tengo un plan de inversión con ING y lo quiero traspasar a Indexa, por las comisiones, ya que son muy elevadas en ING (Sin embargo es conocido por el banco con un 0% de comisiones..)

¿Es mejor solicitar el traspaso des de Indexa, o hacer la transferencia del dinero del fondo en la cuenta de ING y luego hacerla en Indexa? (Desconozco si hay alguna comisión para hacer el traspaso o transferencia)

Muchas gracias por el contenido y vuestra ayuda!

Hola Nil, sin duda lo más recomendable es solicitar un traspaso de fondos desde Indexa Capital a ING ya que de esta manera podrás ahorrarte el pago de impuestos en caso de que tuvieras plusvalías. Aquí lo explicamos mejor:

Traspaso de fondos de inversión o cambio de comercializador

Hola: Mi intención inicial es invertir 3000 euros y una aportación mensual de 100 a 150 euros.

¿Podría optar a la cartera de más de 10.000 euros?.

o

¿Podría quedar automatizado el cambio a dicha cartera cuando mi inversión traspase ese umbral de forma natural?.

Gracias.

Hola Marcelo, para tener la cartera de más de 10.000€ deberás invertir una importe igual o superior a esa cantidad. Si empiezas con 3.000€ al llegar a esa cantidad automáticamente se traspasará tu cartera de 1.000€ a la de 10.000€.

Hola, primero de todo muy buen artículo, se nota que está cuidado y actualizado.

Mi pregunta será la siguiente, como ya has comentado en varias intervenciones en este chat, la garantía de 100.000 del Fondo de Garantía de las Inversiones (Fogain) consiste en cubrir al inversor en referencia al dinero invertido ante la insolvencia de Indexa Capital o Inversis, pero si en teoría estás adquiriendo participaciones de «Amundi» por ejmplo, tendrías que tener una cuenta de valores a tu nombre en el banco custodio elegido y por tanto si tu inversión fuera de 300.000€, y todo el capital estuviera repartido entre los diferentes fondos, no tendría que haber problema si quebrara Indexa o el banco, no? Tu cartera de valores se podría traspasar a otra parte sin perder esos valores comprados por valor 300.000€.

Un saludo y Gracias

Hola Sergio, muchas gracias por tu comentario, procuramos actualizar el artículo de forma constante para que siempre refleje la información de forma precisa.

Como bien dices, tus inversiones están separadas del balance de la agencia de valores y el banco custodio por lo que es prácticamente imposible. Además, en caso de insolvencia podrías traspasarla hacia otra entidad sin ningún tipo de problema.

Aún así, el riesgo 0 nunca existe. Aunque es altamente improbable, podría haber algún problema que pusiera en riesgo las inversiones de los clientes, y ahí es donde entraría el FOGAIN. Repito que son escenarios muy muy remotos, ya que como comentas se toman muchas medidas para el capital de los partícipes esté a salvo.

Un saludo

Hola, tengo un PIAS y un Unit Link, para pasar el dinero a indexa que debo hacer, se puede hacer traspaso directamente ??? Y cuanto tributa ese dinero, es solo por la rentabilidad ??por último, la gestora donde tengo estos planes es la que se encarga de retener el importe que se tributa para hacienda cuando haga el rescate?

Muchas gracias

Hola Jose Luis, lo que debes hacer es recuperar la inversión de ambos productos y luego invertirlo en Indexa Capital. La tributación es únicamente sobre la plusvalía (rentabilidad) obtenida, es decir, la diferencia entre el dinero aportado y el retirado si este es superior. Si no hay ganancia, no tendrás que pagar impuestos.

En caso de que las entidades utilizadas estén en España deberían hacerte una retención automáticamente e informar a Hacienda de las plusvalías, si las hay. Aunque todo quede registrado te recomiendo conservar toda la documentación para comprobar que está reflejado correctamente en la siguiente declaración de la renta y así evitar problemas.

Un saludo

Hola,

muchas gracias por el artículo. Hace un tiempo abrí un plan de pensiones en Indexa y la verdad es que estoy muy contento. Me gustaría empezar con un fondo de inversión pero actualmente no dispongo de la cantidad mínima inicial que requieren. Mi intención es empezar dicho fondo de inversión en otro roboadvisor con menor requisito inicial como el de Openbank, para posteriormente trasladar el capital a Indexa. Creéis que podría ser una buena estrategia? Gracias y un saludo!

Hola Jose Luis, te dejo este enlace con una comparativa a las diferentes alternativas que existen en España para que puedas elegir la que más te convenga.

Un saludo

Hola Guillem! Muchas gracias por tu análisis.

Mi duda es si no sería mejor directamente invertir en un etf que replique los mismos índices que los fondos de indexa, o que tenga los mismos valores en cartera. Así podrías entrar y salir cuando quieras, y no tienes comisiones de custodia ni de gestión, sino solamente la comisión del broker.

Por otro lado, las retenciones de hacienda son diferentes para el fondo y para los etfs?

Muchas gracias

Hola Pablo, los ETFs también tienen comisiones igual que los fondos indexados. Por otra parte, tienen la desventaja de no ser traspasables entre sí sin impacto fiscal lo que hace que sus características en España sean menos atractivas en comparación a los fondos de inversión. Además, para que la comisión de compraventa no sea muy alta a nivel porcentual hay que hacer compras elevadas.

Te dejo este artículo que te puede ayudar:

Fondos indexados vs ETFs, ¿cuál me interesa más?

Buenos días:

En el caso de querer recibir una cierta cantidad mensual, a partir de que cantidad mínima invertida y que grado de riesgo se podría asumir, para lograr el objetivo. Gracias y un saludo.

Hola Pascual, no sé si termino de entender tu pregunta. La inversión mínima es de 150€ por fondo, a partir de ahí ya se invertirá tu capital independientemente del nivel de riesgo de la cartera.

Un saludo

Hola Guillem, voy ha intentar explicarme mejor, mi objetivo es obtener una renta que complemente mi pensión, de hay mi pregunta: Para obtener aproximadamente unos 500€ mensuales que cantidad

necesitaría invertir, y que nivel de riesgo tendría que asumir. Gracias y un saludo.

Hola Pascual,

Si aplicamos la regla del 4% y aplicamos los impuestos medios (21%) serían unos 190.000€ aproximadamente. El nivel de riesgo para aplicar esta regla es medio o medio-alto.

Un saludo.

Hola Guillem

Unas cuestiones sobre planes de pensiones:

1- Se pueden traspasar los planes de pensiones de España a otros planes de pensiones en otro país, en especial a otro país fuera de la zona €uro?

2- Por otro lado he oido que se puede recuperar los planes de pensiones. Yo tengo uno con ING pero en principio no cumplo con ninguna de las contingencias mencionadas en el formulario para solicitar el rescate. He oido casos de gente que sin cumplir con las contingencias y con ayuda de un gestor han recuperado su plan de pensiones

3- Tengo una alternativa de recuperar mi plan en el 2025, si traspaso el plan de pensiones a otro banco esta opción se vería afectada? O se guarda la antigüedad para así poder rescatar el plan en 2025?

4- Que otras alternativas existen, desearía no perder más dinero con mi plan de pensiones?

Una vez mas enhorabuena por el foro y gracias por todo el valor que aportas

Saludos

Hola Jorge, te respondo:

1. Por ahora solo se pueden traspasar a otros Planes de Pensiones españoles. Cuando lleguen los Paneuropeos veremos como cambia la normativa.

2. Por la situación excepcional del COVID19, han abierto una ventana de liquidez que permite un rescate si cumples las condiciones, quizá se referían a esto.

3. Se guarda la antigüedad, traspasarlo no tendría ningún impacto.

4. Lo mejor es traspasarlo a un plan de pensiones con bajas comisiones como podría ser el de Indexa. Además, ajustar el nivel de riesgo a tu perfil para que puedas sentirte cómodo con la inversión.

Un saludo, muchas gracias!

Hola, Guillem!

Enhorabuena por tu blog!

Con una cartera de hasta 10.000 euros habría que realizar aportaciones a la cuenta de Cecabank (o de Inversis)por valor de 300 euros (150 por fondo) para que se produzca automáticamente la inversión en cada uno de los dos fondos de que consta la cartera.

¿Significa eso que para carteras de 5 a 7 fondos (generadas automáticamente a partir de 10.000 euros) deberían hacerse aportaciones de entre 750 y 1050 euros para que se produjeran las inversiones en todos los fondos de que consta la nueva cartera? ¿O podrían hacerse aportaciones periódicas menores y esperar a tener las cantidades de entre 750 y 1050 euros para el traspaso automático a la cartera?

Hola Emmanuel, muchas gracias. Las suscripciones suelen hacerse desde 150€, así que ese sería el mínimo. Lo único que quizá un mes solo se invierte en un solo fondo. Dentro de tu perfil de Indexa, en «Añadir fondos» te indica cuánto deberías ingresar para hacer la siguiente compra:

Buenas tardes,

Estoy interesado en invertir en Indexa. Tengo 33 años y será la primera vez que invierto en estos instrumentos. Mi gran duda es si coger un plan de pensiones o un fondo. Por el tema de disponibilidad cogería el fondo, aunque me atrae el plan de pensiones por la fiscalidad. La pregunta sería si lo que me ahorre ahora de impuestos durante los años de aportaciones luego lo tendré que pagar a medida que vaya recuperando la inversión una vez me jubile? Entonces no veo el ahorro fiscal realmente, solo veo un aplazamiento del pago en el futuro. Hay realmente ahorro al final de todo cuando haya recuperado todo el dinero, aunque sea poco a poco? Que opción me recomiendas en mi situación?

Muchas gracias

Hola Marc, todo depende del tipo margina del IRPF al que te encuentres ahora (el tramo más alto donde estés) y el del tipo marginal en el momento de retiro (ej. jubilación), lo normal es que este último sea menor al estar cobrando una pensión más baja (en el menor de los casos). De ahí viene la ganancia fiscal.

De todos modos, a igualdad de tributación en la aportación y el rescate, suele seguir saliendo a cuenta siempre que reinviertas los impuestos que te ahorras, ya que haces que la «bola de nieve» se haga más grande en comparación a si lo haces con fondos de inversión, donde no hay ahorro fiscal.

Dicho esto, yo prefiero invertir antes en un fondo que en un PP por la liquidez que ofrece (si solo pudiera elegir uno). Otra forma es combinarlo, lo bueno es que el mínimo de los Planes de Pensiones de Indexa es mucho menor al de sus carteras (50€ vs. 1.000€).

Un saludo!

vivo en estados unidos puedo invertir desde aqui y como lo puedo hacer

Hola Jesús, en mi opinión en USA tienes opciones muy buenas que se parecen mucho a los roboadvisors españoles.

Hola, muy buenas tardes.

Ante todo gracias por la informacion que aportas, es muy clara y entendedora.

Tengo una duda acerca de lo que has escrito:

-A qué se refiere cuando dice: ‘1. Hacer clic en este enlace para acceder a la promoción de 10.000€ gestionados gratuitamente el primer año. Con esta promoción no se te aplicarán los costes de gestión, pudiéndote ahorrar hasta 45€.’

Por qué dice ahorrar hasta 45€? es que si no me adhiero a esta prmocion tengo que pagar 45€?

Otra duda:

Tengo 5.000€ para invertir pero no quiero que sea a mas de 5años. Me recomiendas fondo indexado? Lo haría con Indexa Capital, ellos se encargan de todo o tengo que escoger yo la cartera? Cuando saque el dinero para mi cuenta me cobraran comision o lo hará hacienda cuando haga la declaración? Los fondos de inversión indexados de Indexa reparten dividendos?

Muchas gracias por todo.

Hola Cristian, muchas gracias por tu comentario!

Te respondo:

– Todos los productos de inversión tienen unas comisiones que cobran sobre el capital gestionado. En el caso de Indexa Capital estas comisiones de gestión son del 0,45% como máximo. Con la promoción, si inviertes 10.000€ te ahorrarías ese 0,45% que es igual a 45€ el primer año. Estás comisiones no las tienes que abonar tú sino que se retiran del total invertido.

– Cinco años es no es un periodo muy largo, pero una inversión con riesgo muy bajo podría servirte. En el momento de hacer el test te van a preguntar cuándo crees que vas a retirar la inversión y en base a esto (y otras preguntas) te propondrán una cartera adecuada para ti. Los impuestos se retienen en el momento de retirar el capital pero solo sobre las ganancias. Si inviertes 5.000€ y acabas con 7.000€, solo tendrás que pagar impuestos por la diferencia (2.000€ en este caso). Indexa te retendrá un 19% sobre esas ganancias y luego se lo comunicará a Hacienda para que se añade a tu declaración de la renta, donde se sumarán con otras posibles ganancias e impuestos y se consolidará para ver el resultado final.

– Los fondos de Indexa tienen acciones que reparten dividendos pero los fondos en sí son de ACUMULACIÓN, es decir, reinvierten los dividendos para que fiscalmente sea más eficiente.

Espero haber resuelto tus dudas Cristian.

Un saludo.

Hola!

Gracias por el artículo. Ayer abrí mi cuenta en Indexa Capital. Se me presenta una duda: cuando retiras dinero del fondo , por ejemplo 20.000 euros dentro de unos años si pudieras necesitarlos, ¿se deben pagar impuestos al fisco del 20% aprox?… ¿esto es en el momento de hacer la declaración de la renta o en que momento?

Me inquieta bastante el tema de la declaración de la renta y las multas de hacienda…

Muchas gracias.

Lidia.

Hola Lídia, muchas gracias por tu mensaje.

Los impuestos de Indexa Capital funcionan de la siguiente manera (aplica para cualquier robo advisor o fondo de inversión):

En el momento de retirar el dinero se aplica una retención del 19% solo sobre las ganancias. Si has depositado 15.000€ y obtienes 20.000€, es decir, 5.000€ de beneficios por lo que solo pagarás impuestos por los 5.000€ ya que corresponde a otra ganancia patrimonial.

Al ser una agencia de valores española, le envía la información a Hacienda por lo que aparecerá de forma automática en tu declaración de la renta. De todas maneras, no está demás revisarlo. En la declaración se consolidarán todas tus ganancias patrimoniales y se ajustará los impuestos en caso de que sea necesario. A Mayo de 2020, estos son los tramos:

Menos de 6.000 € -> 19%

De 6.000€ a 50.000€ -> 21%

Más de 50.000€ -> 23%

Espero haber aclarado tus inquietudes.

Un saludo,

Guillem

Más información:

Entendiendo los impuestos en España

Gracias Guillem. Me queda claro entonces que los impuestos son solo sobre las ganancias… Crees que es necesario informar sobre la existencia de esta cuenta cuando haga la declaración en 2021 del año 2020 a mi gestora? Nunca he visto el borrador y no sé si aparecerá automáticamente que tengo una cuenta el próximo año y si esto será relevante o sólo será importante en el momento de cobrar el dinero.

Lidia.

Hola Guillem buenísimo el blog, un placer saludarte. Mi pregunta es la siguiente: Tengo un plan de pensiones con ING y me gustaría pasarlo a Indexa Capital, pero en vez de a un plan de pensiones me gustaría pasarlo a un fondo de inversión crees que se podría hacer?

Hola Jorge, muchas gracias 🙂

Te contesto a tu comentario:

Lamentablemente no es posible traspasar un plan de pensiones a un fondo de inversión. Para hacerlo se tendría que rescatar el Plan cumpliendo los requisitos, pagar los impuestos correspondientes (si aplica) e invertir el resto en la Cartera de Inversión de Indexa.

Como alternativa, puedes traspasar de Plan de pensiones a Plan de Pensiones.

Un saludo,

Guillem

Gracias por la aclaración Guillem. Tengo otra pregunta por favor: En las comisiones de Indexa que se muestran en la tabla de comisiones más arriba para planes de pensiones (0,70%) ya están incluidas las comisionas de Cecabank o Inversis o habría que sumar sus comisiones a parte?

Un saludo y gracias de nuevo

Hola Jorge, efectivamente, eso incluye todas las comisiones incluso los gastos asociados (corretaje, auditoría, etc.) que normalmente no se tienen en cuenta. El IVA también está incluido. En otras palabras, incluye todas las comisiones (directas e indirectas), así como todos los costes del Plan de Pensiones.

Buenos días Guillem,

Quiero empezar a invertir en en robo advisors y he elegido Indexa. No se si es mejor meter todo el dinero que quiero invertir en Indexa o repartirlo en varios robo advisors, ¿qué sería lo más apropiado?

Enhorabuena por el blog, es genial!

Saludos y muchas gracias!

Hola María José,

En general los roboadvisors invierten en activos similares por lo que no aumenta significativamente la diversificación invertir en más de uno, mientras que sí que añade complejidad a la cartera (aunque sea todo automático). A no ser que el patrimonio sea muy cuantioso, yo me quedaría con uno.

Un saludo y gracias por el comentario 🙂

Hola Guillem, quiero cambiar un plan de pensiones que tengo en el santander a Indexa, pero estoy dudando por la crisis en que vivimos, ya que me ha bajado mucho el plan de pensiones del Santander y al traspasar voy a pasar menos dinero del que tenia, que me aconsejas. Gracias x adelantado

Hola Alvaro, es una decisión difícil y no hay una única respuesta. Si fuera mío, lo cambiaría sin duda. Los PP de Indexa también han bajado por la crisis por lo que estarías en las mismas, prácticamente igual y com muchas menos comisiones probablemente. Lo único que me tiraría para atrás es el tiempo que dejarás de estar en el mercado (lo que dure el traspaso) que si esos días los mercados suben mucho, te lo podrías perder. Por lo tanto, si lo hiciera, lo haría por tramos (en 3 o 4 veces, al menos), así diluir las probabilidades de estar fuera de mercado y este suba de forma considerable.

Hola Guillem,

Muchas gracias por tu análisis.

La pregunta que tenía era: ¿si empiezo mí cartera con 1000€ y voy añadiendo fondos mensualmente, cuando llega a 10.000€, puedo acceder a las otras carteras de 10.000€?

¿sería traspaso de fondos fiscalmente si cambio?

¿Es fácil añadir fondos mensualmente? ¿Tiene que ser la misma cantidad todos los meses, o puedo ir cambiando?

Muchas gracias por tu ayuda.

Un saludo,

Helen Leathem

Hola Helen,

Exactamente, al llegar a los 10.000€ automáticamente tus fondos se traspasaran sin impacto fiscal a los de la cartera de 10 mil. La cantidad la eliges tú y puede cambiar cada mes, es totalmente flexible.

Hola

Enhorabuena por el análisis tan completo y gracias por ayudarnos a formarnos a los inversores con menos experiencia, nos facilitas mucho el trabajo.

Quería preguntarte como ves para empezar a invertir ahora en fondos indexados (ya sabemos que cuanto antes mejor) teniendo en cuenta el escenario del Covid19, si es mejor esperar unos meses a que pase esta recesión o quizás sea un buen momento para invertir al estar el mercado a la baja.

Y mi otra pregunta, me gustaría invertir en Indexa Capital a largo plazo, sobre 20 años o más, empezando por 1.000€ de entrada, en fondos indexados y mensualmente aportar 100€, durante los 7 años y medio que tardaré mas o menos en llegar a los 10.000€ para que me amplien la cartera a más de 2 fondos, ¿es posible en este tiempo obtener una buena rentabilidad o a penas se podrá notar?

Muchas gracias y un saludo

Hugo

Hola Hugo, mi opinión es que siempre es buen momento para empezar, cuanto antes empieces mejor (y más ahora que han bajado los mercados). En 7 años es muy probable que obtengas una buena rentabilidad (aunque no es un periodo excesivamente largo), por lo que vale la pena aprovecharlo. Además, la rentabilidad entre la cartera de 1.000€ y la de 10.000€ no creo que sea muy diferente.

Hola, y gracias por la información. Mi duda y mis preguntas, estoy pensando colocar en una cuenta remunerada Myinvestor, 15000 euros, y 10000 en fondos de indexa capital dejando este dinero sin aportaciones ni movimientos para ver que pasa, un tiempo 1 año o dos ¿es aceptable esta operación?. sin ningún movimiento. y los intereses o dividendos que se reinviertan ¿es posible?…Me podría responder y si hay otra forma mejor de hacerlo, muy agradecido.

Hola, buenos días. Estoy en proceso de darme de alta en indexa capital y haciendo el test para valoración de mi perfil de riesgo, al final del todo, me sale el siguiente mensaje:

«Elección del banco custodio

Puedes elegir el banco custodio donde te abriremos una cuenta de efectivo y una cuenta de valores a tu nombre. En este momento, por costes y por comodidad del proceso de apertura de cuenta, nuestro custodio por defecto es Cecabank (el mayor banco depositario en España), pero puedes elegir a Inversis Banco (filial Banca March) si prefieres.

Cecabank

0,12% comisión de custodia (IVA incluido)

Firma online

De momento sólo para personas físicas mayores de edad (todavía no disponible para cuentas de menores o de empresas)

Ratio de solvencia de más de 30% y mayor banco depositario en España

Nuestro banco custodio desde 2019

Inversis Banco

0,18% comisión de custodia (IVA incluido)

Firma papel y recogida por mensajero

También disponible para cuentas de menores y de empresas

Ratio de solvencia de más de 30% y filial de Banca March

Nuestro banco custodio desde 2015

La verdad es que me he quedado un poco indeciso en este sentido porque no había leído nada ene este sentido. Yo creía que directamente lo hacíamos con Inversis Banco, no sabía nada de Cecabank. y sin embargo, en este último (Cecabank), la comisión de custodia es más baja (0,12 frente a 0,18 en Inversis) y además, al parecer, la firma es online en lugar de en papel.

Podrías ayudarme a aclarar estos dos puntos?

Muchísimas gracias y un saludo.

Hola Iker, sí es una novedad de Indexa Capital en la que permiten elegir la entidad depositaria, tengo pendiente actualizar el artículo. Ambas entidades son de gran prestigio y solvencia así que para mí la decisión es clara, Cecabank por la comodidad del alta online y por supuesto, la rebaja sustancial en comisiones.

Un saludo!

Vale. Muchísimas gracias. La verdad es que es una novedad que se agradece ¿ Si quisiera contratar el plan de pensiones indexa (y escogiera Cecabank en vez de Inversis) tendría algún problema?

Gracias por tu rápida respuesta de antes.

Y enhorabuena por tu trabajo. Realmente ayudas a mucha gente.

Un saludo

Hola Iker, no habría ningún problema. De hecho los planes de pensiones ya están depositados en Cecabank también.

¡Muchas gracias por tu comentario! 🙂

Hola,

Tengo ciertas dudas sobre Indexa, en mi caso sería empezar a invertir por 1000 euros y con aportaciones de 150 mensuales. Mirando comisiones, Popcoin parece más económica, 0,74% que Indexa. Pero lo más interesante es que por 1.000 euros ya diversifica entre 6 fondos distintos de renta variable/fija según perfil de riesgo. Sin embargo Indexa hasta 10.000 sólo diversifica en un sólo fondo global de renta variable, que además pondera muy alto EEUU (más de un 60%) según Morningstar. Sinceramente, sólo atendiendo a estos datos cualquier podría pensar que para inversiones de menos de 10.000 € sale ganando claramente Popcoin: menos comisiones y mayor diversificación en fondos, limitando el riesgo país.

1. ¿Se me escapa algo de mi análisis para poder afirmar que Indexa sea mejor opción? ¿Consideras que la estrategia de inversión sea mejor en una gestora que en otra?

2. Entiendo que la diferencia que Indexa use únicamente Vanguard y Popcoin sea una mezcla entre Blackrock y Vanguard no debería ser un factor importante en cuanto a calidad de fondos. ¿O sí?

3. No lo he leído por ninguna parte, pero Popcoin también rebalancea automáticamente la cartera cuando se escapa del % objetivo?

Muchas gracias!

Hola Miguel,

Muchas gracias por tu comentario. Como bien comentas, para carteras pequeñas Popcoin es una buena opción también, siendo las comisiones ligeramente inferiores (0,02%). A partir de 10.000€ ya se igualan con las de Indexa. En respuesta a tus preguntas:

1. A grandes rasgos algunas ventajas de Indexa serían: Número de carteras, inversión únicamente en fondos Vanguard (algunos inversores los prefieren), atención al cliente (este último punto es más subjetivo), devolución del redondeo*, además de otros servicios para las retiradas (optimización fiscal y Tu paga; quizá menos relevantes en tu caso).

2. En principio no, ambas son entidades de gran prestigio y liquidez, por lo que no debería haber diferencias significativas.

3. Nos consta que sí hacen rebalanceo, pero desafortunadamente no nos han facilitado la regla exacta que utilizan.

(*) Vanguard trabaja con 2 decimales en sus participaciones lo que podría perjudicar a los inversores que invierten importes pequeños y realizan traspasos (para el rebalanceo). En este sentido, Indexa lo recupera para devolvérselo al cliente (más info).

Hola Guillem: a tu juicio cuales son los errores, fallos o no conveniencias de invertir en los fondos de inversión pasivos.

Evidentemente, no todo pueden ser alabanzas de este sistema de inversión.

Gracias.

Hola Antonio, por supuesto:

– Estás expuesto al mercado, tanto para lo bueno como para lo malo.

– No es la más recomendable para invertir a corto plazo.

– Hay que entender bien los riesgos, como cualquier inversión similar. La diferencia es que esta parece más fácil y casi cualquier persona puede empezar, quizá sin el conocimiento necesario.

– Es aburrido, parece que no estás haciendo nada y puede surgir la inquietud de que tenemos que hacer «algo» activamente para hacer crecer nuestros ahorros. Parece una tontería pero no lo es.

Hola Guillen,

Primero de todo enhorabuena por la página. A mí me está ayudando mucho a conocer el tema inversión que no tengo mucha idea. Me gustaría hacerte algunas consultas. Tengo 38 años, un plan de pensiones 2040 en ING con 1350€ y aportaciones periódicas de 50€. Leyendo aquí me surge moverlo todo a Indexa capital, me cobrarían por ello? Por otro lado he iniciado un fondo 20/80 donde quiero ir metiendo ahorros, tengo capacidad de ahorro de más de 500€ al mes. El caso es que me gustaría comprarme una vivienda de aquí a unos 5 años, qué me recomendarías hacer con el ahorro que estoy teniendo mes a mes, me llevo el fondo a indexa también, abro otro plan diferente para vivienda (que no tengo ni idea)… También pensaba en abrir un 6/10 en indexa al hacer el test. Bueno como ves estoy empezando a ver qué hago con mi dinero. Muchas gracias y disculpa las molestias.

Hola Cristina, gracias por tu mensaje.

Las comisiones de los Planes de Pensiones de Indexa Capital son los mostrados en la página, no deberías tener ningún problema en solicitar el traspaso siempre y cuando no hayas firmado un contrato de permanencia con ING.

Si necesitas ahorrar para una vivienda en el medio plazo (5 años), lo ideal es no asumir demasiado riesgo. Es probable que la cartera 6 de Indexa tenga demasiada exposición de Renta Variable para tu objetivo. En este sentido, tienes la posibilidad disminuir el riesgo de la cartera para que te sirva tanto para tu objetivo a medio plazo como para un objetivo a largo plazo. Puedes volver a hacer el test o ponerte en contacto con ellos para decidir qué cartera sería la más adecuada para ti. Ten en cuenta que ahora mismo Indexa no permite abrir más de una cartera de fondos indexados.

Por último, es importante que el ahorro destinado a la vivienda no esté en un Plan de Pensiones ya que no podrías retirar el dinero hasta pasados 10 años de cada aportación.

Hola tengo un segur fondo con Nationale nederlanden con actualemente unos 42K . Me recomiendas mover todo el dinero a indexa o hacerlo poco a poco

Hola Isabel, nosotros preferimos hacerlo poco a poco como regla general, aunque también dependerá del riesgo del fondo de origen. Si se trata de un producto con características similares entonces puede hacerlo todo de golpe puesto que a día de hoy ya estaría expuesta a la volatilidad del mercado.

Un saludo.

Hola,

Quiero invertir mi capital para rentabilizarlo por los proximos dos años, para despues invertir en un inmueble. En ese caso?, seria recomendable invertir en un fondo indexado? o no mereceria la pena… en ese caso, y para poner un caso puntual, con una inversion inicial de 5000 y aportaciones de 200 mensuales, con riesgo en torno al 7… cual seria la rentablidad final?

Gracias

Hola Carlos,

En mi opinión, dos años es un periodo muy corto como para ponerlo en una cartera indexada. En caso de acabar invirtiendo, me decantaría por una cartera muy conservadora, por ejemplo la 1 o la 2 (en ningún caso la 7).

Aún así, creo que es mejor que pongas el dinero en un depósito (ej. Cuenta Facto) o cuenta remunerada (ej. cuenta Myinvestor) para sacarle algo de rendimiento durante este periodo y así no correr el riesgo de, llegado el momento de retirarlo, este muestre una rentabilidad negativa.

Un saludo.

Buenas noches.

Me queda una duda respecto al plan de inversion.

Yo queria empezar con 1000€ y aportaciones mensuales de 600€.

He visto que con 1000€ unicamente se invierte en 2 fondos indexados y que a partir de 10000€ se invierte tu capital en mas fondos.

Mi pregunta es:Cuando mis aportaciones mensuales lleguen a 10000€ el robot empezara automaticamente a invertir mi dinero en mas fondos y estar mas diversificado?

Gracias

Hola Juan Miguel, efectivamente, cuando tu capital invertido en Indexa supere los 10.000€ automáticamente te cambiará a una cartera con un mayor número de fondos.

Un saludo.

Buenas noches..

He realizado la venta de una vivienda y voy a disponer de 400.000€, que no los necesito actualmente.

Estoy valorando invertirlo en fondo índices, pero no se que estrategia seguir.

Agradecería su consejo.

Gracias.

Hola Alfredo, al ser una cantidad tan relevante te recomiendo que te pongas en contacto directamente con ellos para que te asesoren. Con estes volúmenes, algunos inversores optan por diversificar entre varios para tener el máximo capital protegido por FOGAIN (máximo 100.000€ por inversor y entidad). No dudes en preguntarme si tienes más dudas.

Un saludo!

Muchas gracias por su respuesta.

Si tengo activos en indexa y Finizens, tendría cubierto 100.000€ en cada uno?

Al tener ambos a Inversis como entidad bancaria de depósito solo me cubre 100.000€?

Si en la gestora figuran dos titulares, cada uno está protegido en 100.000€?

Un saludo

Hola Alfredo,