¿Es Raisin una buena opción para nuestro dinero? ¿Qué opinan los clientes de Raisin? En este artículo te damos todos los detalles para saber si es la mejor opción para tu dinero.

En un contexto caracterizado por bajos tipos de interés, donde la renta fija y los instrumentos de inversión más conservadores ya no tienen ningún tipo de atractivo, la mayoría de inversores han canalizado su capital hacia otros productos de mayor riesgo, como los fondos de inversión de renta variable, los ETF o la inversión directa en bolsa a través de acciones.

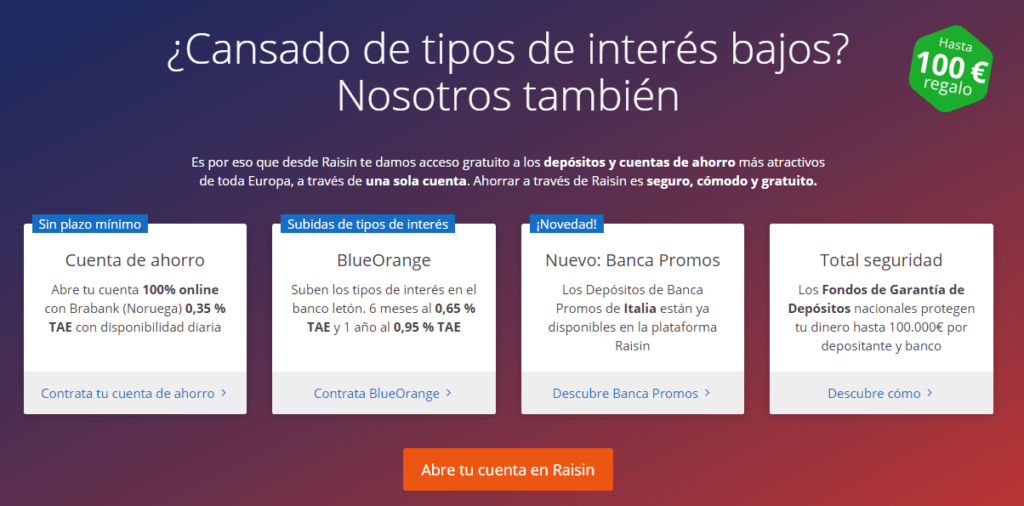

Sin embargo, todavía hay algunas alternativas atractivas en la renta fija en general y en los depósitos a plazo fijo en particular. Esto es precisamente lo que pretende ofrecer Raisin, una plataforma online que permite a los ahorradores europeos acceder a depósitos y cuentas de ahorro con tipos de interés más elevados.

Contenidos

➡️ ¿Qué es Raisin?

Raisin es la primera plataforma digital de ahorro europea que opera en España.

Fundada en 2013, ofrece una amplia gama de depósitos a plazo fijo de un conjunto de entidades de Europa y del Espacio Económico Europeo, que engloba a los 28 países de la Unión Europea (además de Islandia, Noruega y Liechtenstein).

Raisin no es exactamente un banco, ya que no tiene licencia bancaria para operar en España. En realidad, es una fintech que actúa como intermediario entre el ahorrador y la entidad financiera que comercializa el depósito.

Es decir, tu dinero no estará depositado en Raisin, sino en el banco de destino, aunque la propia Raisin abre una cuenta a tu nombre en el banco Keytrade Bank para acumular los fondos del cliente y recibir el importe de la inversión.

Cómo funciona Raisin

A través de Raisin, los clientes tienen la posibilidad de abrir depósitos y cuentas de ahorro con un tipo de interés que generalmente es más elevado que los que en la actualidad se comercializan en España. Y todo ello de forma totalmente gratuita.

El proceso de contratación es realmente sencillo. Una vez te hayas registrado en Raisin, podrás elegir un producto de ahorro ofrecido por uno de los diferentes bancos asociados.

En función de la entidad, la contratación se podrá realizar de forma 100% online o requerirá enviar la documentación a través de correo postal.

Una vez finalizado el plazo de amortización del depósito que hayas contratado, el dinero ahorrado, junto con los intereses devengados se transferirán a una cuenta que la plataforma abre en el banco Keytrade Bank (sucursal belga de Arkéa Direct Bank SA Francia, una entidad de crédito totalmente autorizada por la legislación francesa).

Cuando termina el plazo, hay tres opciones: 1) renovar el depósito en las mismas condiciones que el contrato inicial, 2) solicitar un producto de depósito alternativo, 3) o bien solicitar un reembolso de los fondos e intereses a tu cuenta Raisin.

Por defecto, si el usuario no toma ninguna medida, el dinero será devuelto a la cuenta Raisin.

Comisiones: Cuánto cuesta Raisin

Raisin no cuesta nada. Sí, tal y como lo lees.

Esta plataforma no tiene ningún tipo de comisión, ni por apertura y mantenimiento de la cuenta de Raisin, ni por las transferencias bancarias europeas (en euros), ni por saldos y estado de cuenta.

Del mismo modo, la apertura y gestión de los depósitos a plazos abierto en alguna de las entidades de Raisin también es gratis.

Pero entonces, ¿cómo gana dinero Raisin? En su página web, explican que esta plataforma recibe una comisión de los bancos colaboradores, aunque parte de esta comisión es compartida con Keytrade Bank.

Todas estas comisiones que reciben Raisin y Keytrade Bank permiten a estas plataformas ofrecer servicios gratuitos a los usuarios.

¿Podré sacar el dinero siempre que quiera con Raisin?

A diferencia de otros instrumentos de inversión, como los fondos o las acciones, los depósitos son productos que tienen un plazo determinado y fijo. Durante ese periodo de tiempo, el dinero queda inmovilizado para el cliente, y a priori no podrá disponer de él.

Eso sí, en algunos depósitos es posible solicitar el reembolso anticipado, ya que contienen determinadas cláusulas y condiciones que permiten al cliente cancelar el contrato antes de la fecha de finalización.

En otros casos, se puede disponer de reembolso, pero pagando una penalización que establece el propio contrato de depósito.

Impuestos: La fiscalidad de Raisin

Como cualquier otro instrumento de inversión de similares características, el contribuyente tendrá que tributar por los intereses generados por el producto.

Sin embargo, ni Raisin GmbH ni Keytrade Bank realizan ningún tipo de retención, de manera que serás tú como inversor quien deberá ser responsable de presentar esos documentos y esa información en tu declaración de la renta.

El motivo es que Raisin no es una plataforma española que pueda aplicar retenciones a cuenta al contribuyente y, por tanto, deberás ser tú quien te encargues de reflejarla de manera adecuada.

A final de año, Raisin enviará al inversor un documento generado por los bancos colaboradores donde haya abierto algún depósito con toda la información relevante.

Eso sí, si tienes tu dinero en el extranjero, puede que estés obligado a presentar el modelo 720. Esto sucede cuando el contribuyente tiene una cantidad de al menos 50.000 € fuera de España. Por otro lado, para evitar la doble imposición internacional, la plataforma solicitará un Certificado de Residencia Fiscal que podrás solicitar en la Agencia Tributaria.

👍🏻 Ventajas de operar con Raisin

✔️ Rentabilidad aceptable para un producto muy conservador

La ventaja más evidente de operar con Raisin es que ofrece una amplia gama de productos de renta fija y garantizada con una rentabilidad más que aceptable.

Hay que tener en cuenta que, en España, el interés medio ofrecido por los depósitos a plazo fijo en febrero de 2020 fue del 0,05%, según datos del Banco de España. En Raisin, hay un buen número de depósitos que superan el 1% TAE.

El resto de productos de renta fija no quedan tampoco bien parados si lo comparamos con Raisin. En el caso de los bonos gubernamentales, muchos títulos de deuda pública se emiten incluso con intereses negativos, lo que ofrece una buena perspectiva para comparar.

✔️ Está respaldado por los fondos de garantías de depósitos europeos

A diferencia de otros productos de inversión, los depósitos bancarios de las entidades con las que opera Raisin están respaldados por los respectivos fondos de garantía de depósitos (FGD) nacionales.

Con carácter general, los FGD europeos garantizan los primeros 100.000 € por titular y entidad, aunque las condiciones dependen del país de origen del banco que comercializa el depósito correspondiente.

✔️ La contratación es 100% online en muchos casos

En muchos casos, la contratación de los depósitos es 100% online, sin necesidad de aportar documentación adicional.

👎🏻 Inconvenientes de operar con Raisin

❌ La rentabilidad continúa siendo baja

Aunque el tipo de interés de los depósitos de Raisin es, en general, superior a otros instrumentos de inversión conservadores, lo cierto es que continúa siendo baja, incluso inferior al valor de la inflación en muchos casos.

En consecuencia, muchos depósitos bancarios de Raisin ni siquiera sirven para mantener el poder adquisitivo del dinero, sobre todo si lo comparamos con otras alternativas interesantes como los fondos indexados o los roboadvisors, que pueden llegar a ser productos de mayor rentabilidad ajustada al riesgo que los depósitos de Raisin.

❌ Algunos trámites no son online

Como hemos dicho, hay trámites que pueden realizarse 100% online. Sin embargo, hay algunos casos en los que hay que aportar otro tipo de documentación que puede resultar incómoda para los usuarios.

¿Es seguro Raisin?

La respuesta es sí. En el caso de que Raisin cerrase, tu dinero permanecería en el banco colaborador europeo que hayas elegido a la hora de contratar el depósito, así que no afectaría a tus ahorros.

Además, detrás de Raisin hay un equipo de expertos que tienen una amplia experiencia en servicios financieros en Alemania, Suiza, Europa del Este y Asia. Raisin trabaja con bancos colaboradores de la Unión Europea y EEE con sólidos modelos de negocios, por eso pueden ofrecer tipos de interés tan atractivos.

Por si esto fuera poco, los depósitos de hasta 100.000 € por entidad y titular estarán protegidos por los respectivos Fondos de Garantía de Depósitos nacionales.

Pasos para invertir en Raisin

Existen tres pasos para invertir en Raisin

1️⃣ Hazte cliente: El registro es muy fácil. Tan solo tienes que entrar en la página web de Raisin y hacerlo de manera online. Así podrás conseguir de forma gratuita una Cuenta Raisin abierta en el banco de servicio Keytrade Bank. Una vez registrado, podrás seleccionar tu contraseña para la plataforma electrónica e identificarte mediante transferencia bancaria.

2️⃣ Identifícate: La plataforma te pedirá que realices una transferencia de 0,10 € y que envíes una copia de tu documento de identidad así como una prueba de domicilio. Una vez identificado, te enviarán un email de confirmación y en ese momento podrás transferir losfondos que quieras invertir

3️⃣ Contratación: desde ese momento, podrás contratar más de 69 productos diferentes online, con plazos desde los 3 meses hasta los 10 años. Además, toda la documentación que recibirás será en español, independientemente del país del banco que hayas solicitado el depósito.

Nuestra opinión de Raisin

El depósito a plazo fijo ha sido, tradicionalmente, el instrumento de ahorro por excelencia de la sociedad española.

Sin embargo, a partir de la crisis económica y financiera de 2008, momento en el cual los bancos centrales comenzaron a reducir de manera progresiva sus tipos de interés hasta niveles cercanos a cero, los depósitos perdieron gran parte de atractivo, ya que ni siquiera servían para mantener el poder adquisitivo del dinero.

Sin embargo, todavía existen muchas personas que se resisten a invertir en otros productos diferentes y a asumir mayores riesgos, especialmente en un contexto de tanta volatilidad como el que nos encontramos.

Por eso, Raisin es una plataforma ideal para quienes quieran ver crecer su dinero de una forma sostenida y constante en el tiempo y sin tener que asumir ningún tipo de riesgo, algo propio de ahorradores más conservadores. La amplia variedad de depósitos disponibles hace que existan bastantes opciones de ahorro y en diferentes países.

La mala noticia es que el interés de estos depósitos continúa estando por debajo de la inflación y, por supuesto, sigue por debajo de otros instrumentos de mayor riesgo, como los fondos de inversión.

Desde Hola inversión abogamos por asumir algo más de riesgo e invertir en productos como los roboadvisors o los planes de pensiones indexados. A largo plazo, acabará compensando y con creces.

Dicho esto, Raisin también ofrece cuentas remuneradas que son perfectas para guardar el fondo de emergencia.

📌 Opiniones de clientes de Raisin

En general, los clientes de Raisin están bastante satisfechos, tanto con el servicio de inversión que les ofrece la plataforma como la experiencia de usuario.

En la mayoría de casos, los clientes valoran positivamente el hecho de ser una de las pocas plataforma que opera en España y que evita que los inversores se expongan a la volatilidad de la bolsa.

El proceso de contratación les ha parecido muy sencillo, ágil y transparente. Además, la experiencia del servicio de atención al cliente ha sido satisfactoria, sin ningún tipo de obstáculo y con una rápida respuesta por parte del servicio.

Aunque bien es cierto que el perfil de cliente que contrata este tipo de servicio es el de un ahorrador conservador que no quiere asumir ningún tipo de riesgo, y que quiere proteger en todo momento su patrimonio con una cobertura adicional a través de los fondos de garantía de depósitos nacionales.

Queremos ser 100% transparentes y honestos contigo por lo que queremos explicarte que:

- Algunos de los enlaces mostrados en esta página son de afiliación o publicidad, es decir, podríamos recibir un ingreso publicitario en el caso de que te abras la cuenta con ellos.

- Esto en ningún caso te perjudica. En la mayoría de ocasiones permite activar promociones con ventajas para ti.

- Estos ingresos nos ayudan a financiar este proyecto, a mantener la web y a actualizar recurrentemente los análisis para que siempre reflejen al realidad más actual.

- La existencia de estas colaboraciones no influye en nuestras opiniones sobre los servicios analizados donde siempre somos imparciales.

- Por último, solo aceptamos colaborar con servicios de máxima calidad, en los que realmente confiamos y donde nosotros mismo invertiríamos nuestros ahorros.

Desde este enlace podrás saber más sobre nosotros y este proyecto.

Esperamos ayudarte a tomar mejores decisiones financieras. Muchas gracias por leernos.